-

◆半年で年利回り50%達成しました!(受講生談)

2015.07.27 受講生の声 -

こんばんは、株の学校 マナカブ.com講師の中山です。

週明けの東京市場は下落からのスタートとなりました。

日米の決算発表が手控え要因になっているようですね。

先週末の米国株が世界景気の減速懸念を背景に4日続落しており、これを受けて国内でも関連株を中心に売りが出る一日となりました。

3月決算の4-6月期(第1四半期)決算発表が本格化してくるタイミングにあり、まだ始めの3ヶ月ですので

上方修正を出す銘柄は少なく、決算発表後の影響と言うものはほかの2Q~本決算と比較すると軽いですが、

前年同期比で大きくマイナスとなった銘柄は素直に値を下げる展開となっています。

そのため、1Q決算でも2桁減益のような悪い内容が出てしまうと全体相場は上向きでも個別動向はしっかり

見切りをつけられてネガティブな材料は売られるような展開が起きています。

いざ次の本格的な仕込みのタイミングについてですが、8月の半ばの決算が出揃った後あたりからが良いかと思っています。

理由としては、ここからは決算発表後に良いものは一時的に買われ(その後再び高値掴みの買い方の売りが出て下落)、

悪いものは下げる展開が多々見られるようになるためです。もちろんこのタイミングは多少前後することになりますので、需給関係をしっかり見据えて臨んでいくと良いかと思います。

その需給関係を見るためにいろいろあるのですが、今回はその一つ、「空売り比率」をご紹介します。

空売り比率とは、東証が日々公表している空売りの集計のことで、「投資家自身が保有する現物株を売る実注文」と「投資家が

株券を借りてきて売る空売り」の2種類の売り注文を合計した1日の売り注文全体に対する空売り注文の割合が空売り比率です。空売りは将来必ず買い戻す必要があります。また、制度信用取引なら6カ月以内という期限付きです。

このため、「空売り比率」が大きいということは、今後、ショートカバー(空売りの買戻し)が入りやすく相場が上昇

し易いということを意味しています。つまり、この空売り比率が高まってくると相場の底、逆に比率が下がってくると天井を意味します。

直近の空売り比率を見てみましょう。

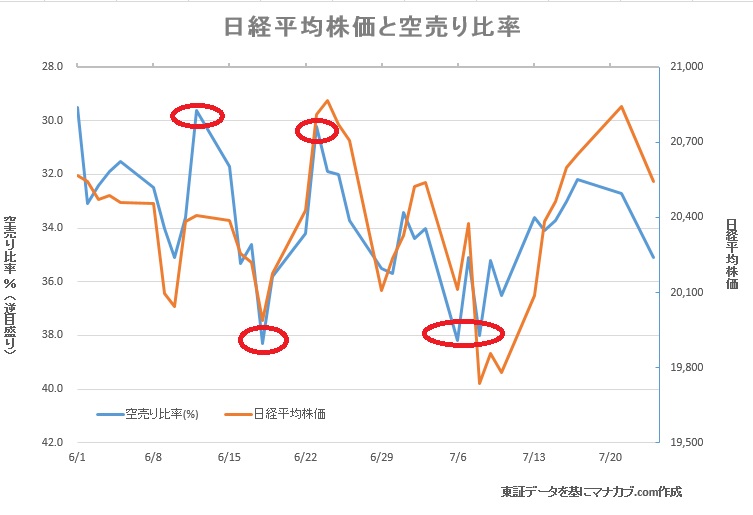

上図は、今年6/1から7/24までの空売り比率(逆目盛り)の推移と日経平均株価の推移を表したものです。

足元では空売り比率が30%付近で日経平均(オレンジ)が天井となり、逆に空売り比率が38%に高まったところで

ショートポジションに買戻しが入り相場が底打ち反転していることがお分かりいただけるかと思います。7月24日付けでの空売り比率は35.1%と再び増えてきており、これが38%近くになったところが次の底付近として

多くの投資家が捉えてくるポイントかと思われます。もちろん、この空売り比率はその時々の状況によって節目となる上限のライン、下限のラインが異なってきますので

延々と上記の数字付近が天底というわけではありません。あくまでも目先の下げ止まりポイントとして参考にしてみてください。

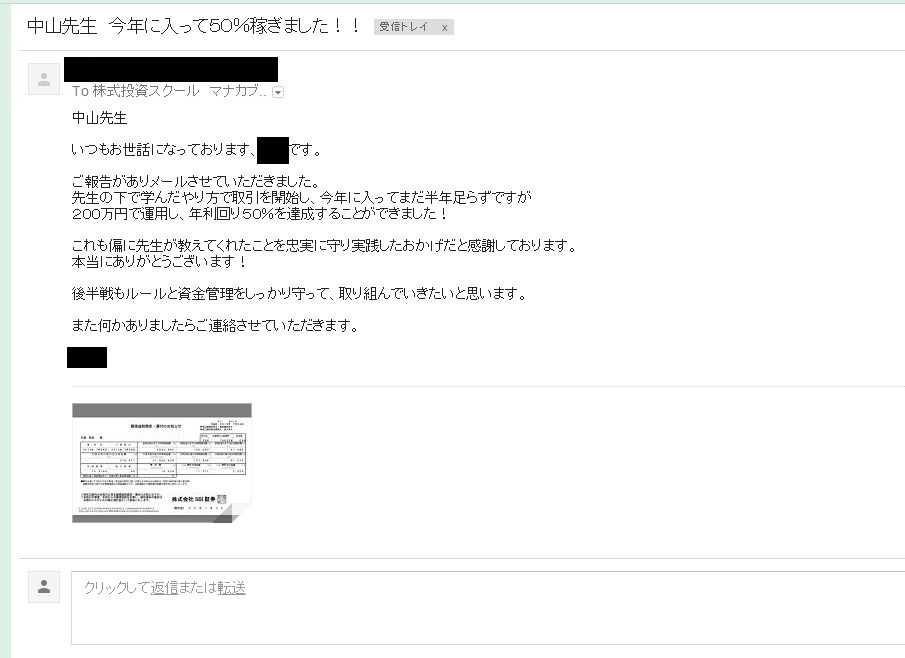

そして、表題にも書いたようにまたまた嬉しいご報告をいただきました。

受講生のKさんから(先日とは別のKさんです^^;)まだ半年ちょっとなのに元手200万円が300万円になったという

メールをいただきましたのでご紹介させていただきます。

そうです!Kさん、僕が授業で口酸っぱく言っているルールと資金管理、これさえ守ればどんな相場も怖くありませんから、

今年後半もしっかり中山式を使って最高のパフォーマンスを上げてくださいね。また、ご丁寧に添付ファイルで証明書まで送っていただきましたので個人情報は伏せさせていただきこちらも

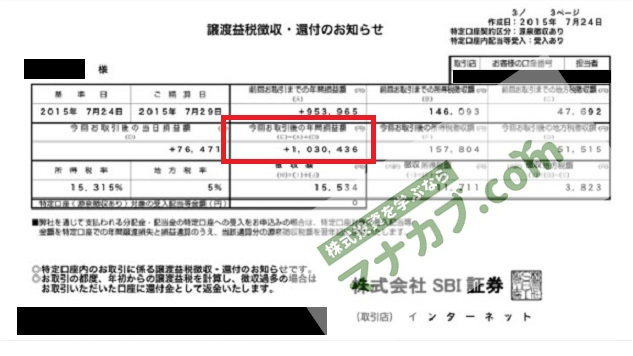

許可を得てご紹介させていただきます^^赤いところで囲ってある「今回お取引後の年間損益額」がKさんの直近のパフォーマンスになります。

+1,030,436円!

いやぁ、まだ半年とちょっとしか経っていないのにこのパフォーマンス、、、実はこれかなり凄いことなんです。

ファンドマネージャーと呼ばれるような大手証券会社などで働くプロのトレーダーというのは

どのように評価されると思いますか?一つに「ベンチマーク」というものがあります。

このベンチマークというのは、マーケットの指標(日経平均だったりTOPIX)が一年間にどれだけ上昇したか、

それに対して自分のパフォーマンスがどれだけ上回ったか、または下回ったのかというのが評価になります。ちなみに東証1部全体の平均であるTOPIX指数の今年の上昇率ですが、

1月5日:1401ポイント

7月24日:1655ポイント

6月24日:1686ポイント(年初来高値)

です。

今年に入ってから直近7月24日までの上昇率は+18.1%です。

そして年初来高値をつけた6月24日で計算しても上昇率は+20.3%

上記に対してKさんのパフォーマンスは+51.5%なのです!

(元金200万円に対して103万円の利益)

これってかなりのスゴ腕ファンドマネージャーレベルなんです。

日本株の上昇率の2倍以上のパフォーマンスを同じ時期で出していると言うことになりますね^^

受講生の皆さんも、中山式投資法を信じてしっかりと学んで取り組んでもらえれば必ず

同じようなパフォーマンスが叩きだせると思います。暑い日が続きますが熱中症には十分気をつけて今年後半も頑張っていきましょう^^

-

TEL:03-6811-3246

10:00-19:00(土日祝も受付) -

今なら参加者に特典をプレゼント 無料セミナーに申し込む

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP