-

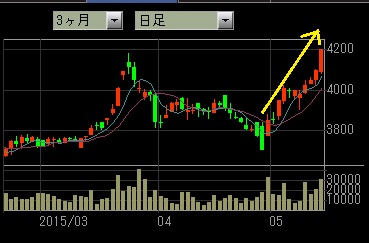

◆サカイ引越センター【9039】が注目より10%弱の上昇達成!

2015.05.19 売買結果 -

こんにちは、株の学校 マナカブ.com講師の中山です。

◆サカイ引越センター【9039】の目標株価は6000円!

本日はめでたいことに日経平均が再び2万円を超え、20026円で大引けを迎える動きとなりました。

あまりテクニカル的な部分は気にしていませんが、25日線を回復し、株の初心者の方も、順張りの投資家にとって買いの安心感も出てきて上値を伸ばす展開となったものかと思います。

4月30日より注目していたサカイ引越センター【9039】が日経平均株価のゆるい上昇を尻目に10%弱の上昇達成となりました。

日経平均株価がこの間(4/30~5/19)、わずか2.9%しか上昇していないことを考えればどれだけサカイ引越センター【9039】が勢いよく上昇しているかが分かるかと思います。

サカイ引越センターは株の経験の浅い初心者の方でもご存知の通り引越し業者さんです。

実は隠れた原油安恩恵銘柄でもあります。(いや、隠れてもないですね^^;)

足元で原油価格が1バレル50ドル代後半で推移している間は、ガソリン価格が安く済むので利益が乗りやすいというわけです。

またテクニカル面でみれば、直近2年間で最高値を更新しました。

いわゆるブレイクアウトというヤツです。

目先の売りのしこりがない状態ですから新世界突入となり、株価はさらに上値を伸ばす展開も期待できます。

ファンダでみてもまだまだ非常に割安です。

受講生の方は株価算定してみてください^^

実際のサカイ引越センターの株価は6000円程度は十分あっても良い銘柄であるということが分かると思います。

続いてマクロ的な相場展望のお話をしたいと思います。

日経平均が2万円を超えてくると「節目」だとか「通過点」だとか市場関係者はこれについて

持論を述べるわけですが、データからすべて見えてきます。

短期的な目線、中期的な目線で見方が変わってきますが、

短期的な目線で言えば要注意、中期的な目線で言えば通過点とみています。

それは、「過熱感」と、「バリュー(割高、割安)」で判断できます。

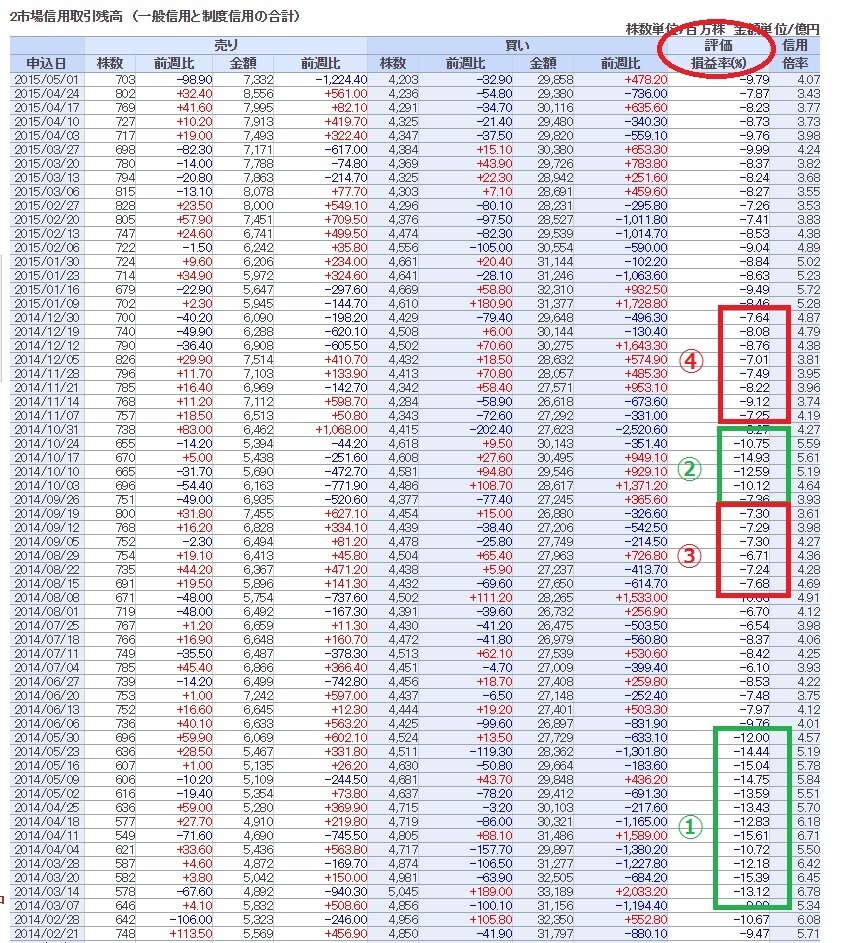

まずは過熱感についてですが、「信用評価損益率」をみてみると、5/1付けで評価損益率が-9.79%となっています。

この信用評価損益率というものは、信用取引をしている人たちの平均の損益率を表したものです。

見方についてですが、評価損益率が0%に近づくと、多くの投資家が利益が出ていることを意味しており、売り(利益確定売り)の圧力が強まってきます。

逆にマイナス15%近くでは追証が発生する水準となり、底入れの目安になると言われています。

以下をご覧下さい。

参照:http://www.traders.co.jp/margin/transition/transition.asp

赤い丸で囲ったところが信用評価損益率の推移です。

緑のところが信用取引をしている投資家が損失が膨らんでいるところです。

逆に赤いところが損益率が減っているところなので利益が出ているところになります。

これと比較して日経平均株価をみてみましょう。

まずは緑の方から解説します。

①2014年3月~5月末

見事に日経平均が乱高下しながら下落しています。

上記の評価損益もこの時期は-10%を超えています。

②2014年10月~10月末

ここも日経平均株価が大暴落しました。

9/29高値16760円から10/17の安値14900円まで実に1860円の暴落を記録しました。

このときの評価損益率は最大で-14.93%まで大きくなっていることがお分かりいただけると思います。

続いて上昇した赤いところをみてみましょう。

③2014年8月初旬~9月末

評価損益は暴落時の半分の-7%程度まで縮小しています。

④2014年11月~12月半ば

日銀が追加緩和を10月末に発表したことも記憶に新しい方もいらっしゃると思いますが、これをきっかけに株価は息を吹き返し上昇。

ここも同様に-7、8%で推移していることが分かります。

直近1年間の動きを見ると、だいたい-7%程度でいったんの天井、そこから暴落し-10~15%で下げ止まりということがお分かりいただけると思います。

では現在は?

冒頭でも書いたように-9.79%です。

ただ、この数字は5/1時点のものですので、現在再び2万円を超えた日経平均株価の推移からすると-8%弱、下手をすれば-7%台に入ってきている可能性もあります。

この信用評価損益率は毎週木曜日の日経新聞の朝刊のマーケット総合面に記載されますので個人投資家の方は過熱感を測る指標として是非ともチェックしてみてください。

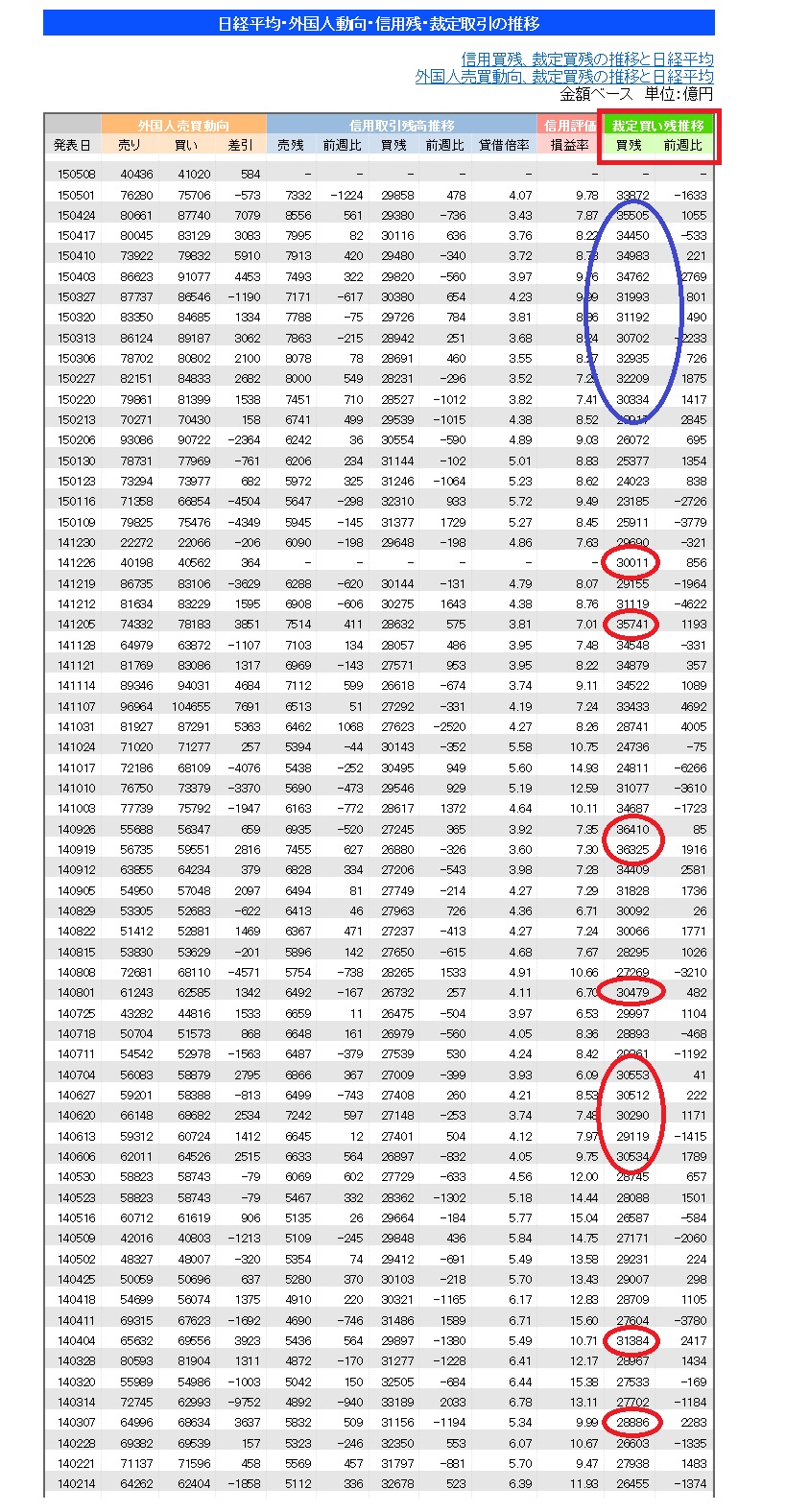

そして相場の過熱感を測る上でもう一つ参考になるのが、「裁定買い残」のボリュームです。

以下をご覧下さい。

参照:http://www.opticast.co.jp/cgi-bin/gai.cgi

赤い丸で囲ったところが裁定買い残が大きく膨らんだところです。

上記の日経平均株価のチャートと併せて見ていただいたら分かりますが、14年3月7日付けの2.8兆円を記録した後、3月下旬に向かって株価は下落に転じました。

同じく2014年4月4日の3.1兆円を記録した後も株価は4月半ばまで下落に転じています。

そして2014年6月下旬~7月下旬同様に裁定買い残が3兆円を超えたところから上値が重くなり、下落。

8月下旬に再び3兆円まで買い残が膨らみますが、このときは米国の経済指標が良い内容のものが出てきており、利上げ期待が高まり9月下旬までの間にドル円相場が一気に100円台から110円に向かうことを追い風に株価も急上昇したこともあって、買い残のボリュームが3兆円を節目にしていたところが3.5兆円にまで膨らむようになりました。

しかしここも同様に買い残が膨らめば売りが出やすくなるように9月下旬の買い残の急増を節目に10月の大暴落が起こりました。

その後、10月末に日銀の追加緩和をきっかけに再び買い残のボリュームは増えて、12月5日3.5兆円をピークに短期的な下落、このあたりから買い残でみる天井圏は3.0兆円から3.5兆円にボーダーラインが上がったような気がします。

そして、今年2月からの押し目があるようでない相場展開が続いており、裁定買い残も特に4月に入ってから3.4兆円~3.5兆円で推移していることからここをボーダーラインとみる投資家が多ければ短期的な過熱感が台頭しているということになります。

◆割安性はむしろ増している

ただ、単純に過熱感があるからいったんは下げるだろうという見方もできないのが相場です。

この続きはまた次回(明日書けたら明日書きます)

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP