-

◆日経平均2万円は買い時か?売り時か?

2015.05.20 レポート -

こんにちは、株の学校 マナカブ.ccom講師の中山です。

昨日の続きのマクロ的な相場のお話しです。

本日の日経平均株価は、昨晩発表された4月の米国住宅指数が予想を上回る結果となり、これが好感されてドルが買われ、ドル円は一時121円台を付けるほど円安に傾きこれが日本株押し上げの要因となりました。

株初心者の方でNYダウが上がれば日経平均株価も上がりやすいというのは聞いたことがあるかと思いますが、今はイレギュラーな相場です。

米国は景気回復をみせ、金融引き締め(金利を上げる)政策

日本をはじめ、欧州、中国などは金融緩和(金利を下げる)政策

とまったく違ったベクトルで金融政策は動いています。

米国の住宅指数が良かったということは、米国の景気が良くなって来ているということの表れとなりますので、金利を引き上げて、景気が良くなりすぎるのを防ぐ動きをし始めます。

これは、逆を言えば株式市場にとってはデメリットとなります。

金利が高ければ預金しておけば満足のいく利息が付きますので、わざわざリスクある株を買う必要はありませんよね?

米国の金利が上がる(今は期待での値動き)ということは、ドル資産を持つ人が増えるということです。

そのためドルが買われる動きになりやすいわけです。

逆にダウ平均は?というと、なんとか4日続伸となりましたが住宅指数の堅調な結果を受けて実は発表後すぐに値下がりをしました。

経済指標が良いと利上げ期待が膨らみ、株高になりにくい相場になっているということが窺えます。

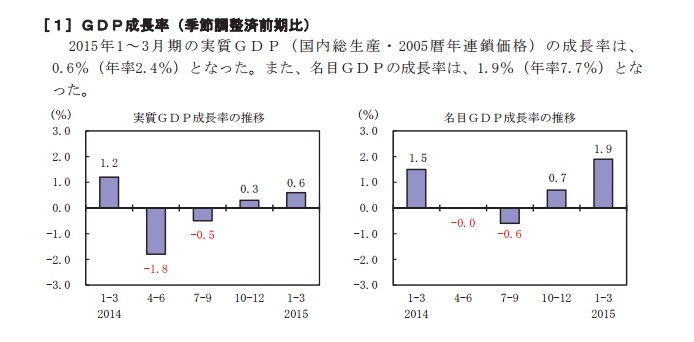

また、本日は朝方に国内の1-3月期GDP速報値が発表されました。

参照:http://www.esri.cao.go.jp/jp/sna/data/data_list/sokuhou/files/2015/qe151/pdf/gaiyou1511.pdf

1-3月期の実質GDP成長率は前期比実質で0.4%の事前予想が出ていましたが、フタを開けてみて今朝方発表された結果は実質+0.6%と予想を上回る内容となったことも日本株押し上げ要因となりました。

国内の消費は消費増税後の影響と賃金上昇の鈍化が足枷となりまだ伸び悩んでいますが、海外景気の持ち直しから輸出が成長に貢献し、プラス成長となっています。

◆注目は国内でも住宅

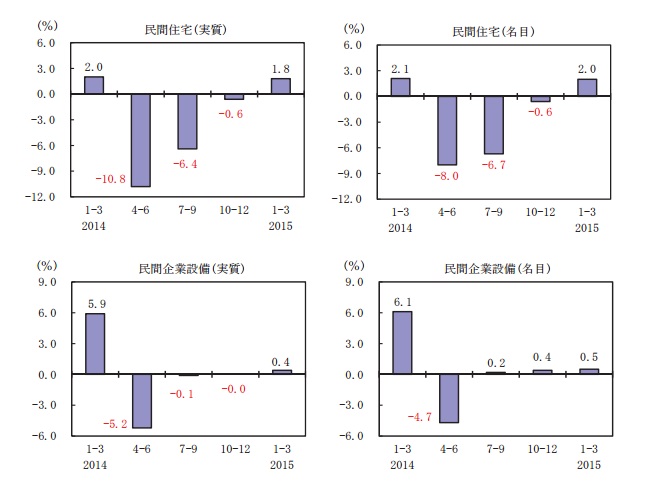

注目したいのが、GDP速報値の中でも住宅・設備投資の伸びです。

10-12月期の前期比までマイナスだったのが、1-3月期よりプラス転換し、名目で+2.0%、実質でも+1.8%成長となりました。

設備投資も前期0%だったものが+0.4%成長となっています。

これを受けて、本日は不動産が33業種の中でトップの値上がりをみせています。

2位の電気・ガスの前日比+2.04%を遥かに上回る+3.75%の上昇率となりました。

こう考えると、いかに相場がファンダメンタルズで動いているか?ということがお分かりいただけるかと思います。

昼間テレビでも放送されているマーケット解説者は「今日は不動産が上がってますねぇ、日銀の追加緩和の思惑なんでしょうか?」とまったく残念極まりない的外れな解説をしていました。

お粗末なテクニカル(チャート)分析だけで株をやっている多くの個人投資家はそのスタンスを変えない限りは負けて当然であり、ギャンブルの延長線上でしかないのです。

◆割安性はむしろ増している

日経平均2万円の話しに戻りましょう。

昨日の続きですが、日経平均が2万円を超えてくると「節目」だとか「通過点」だとか市場関係者はこれについて持論を述べるわけですが、データからすべて見えてきます。

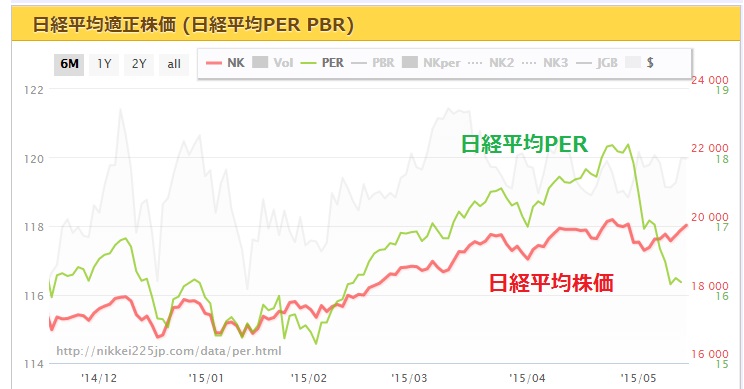

昨日は「過熱感の有無」についてお話をしましたが、今回は「バリュー面」についてです。

上図を見ると、日経平均株価が上昇しているのに対して、足元の日経平均株価のPERは下がって来ているのが分かります。

PERは低いほうが割安と判断される指標です。

PERが下がってきた理由は、先日発表を終えた3月決算企業の今期(2015年度)の業績予想が増益基調であるため、1株あたりの純利益見込みが増えてPERを押し下げているということになります。

◆株価÷1株あたりの当期純利益=PER(株価収益率)

分かりやすく例えるなら以下です。

例:20000円(日経平均株価)÷1000円(日経225銘柄の1株あたりの前期純利益平均)=20倍(PER)

日経平均20000円で前期の1株あたりの利益は1000円だったため、これでPERを計算すると20倍でした。

しかし、これが決算を向かえ、今期の見通しでの利益で計算すると

20000円(日経平均株価)÷1500円(1株あたりの当期(今期)純利益)=13.3倍(PER)

と、PERは低くなります。

これは企業の業績(純利益)が良くなったことで同じ2万円でもPERは低くなり、単純に日経平均が2万円だから高くて買えないという論理はまったく通じず、むしろ以前よりも割安な水準に入ってきているということになります。

ここからさらに、日経平均が上昇していけばPERも上昇していくことになります。

22000円(株価)÷1500円(1株あたりの当期純利益)=14.6倍(PER)

◆中期的(目先半年)には買い、調整を迎えるところは絶好の買い場

ここから考察すると、日本経済は改善傾向に向かっていて、企業業績も堅調、期初は途中で下方修正を出して失望売りを防ぐため控えめな業績見通しを出す日本企業は、総じて買いであるという判断ができるわけです。

上記の日経平均とPERの推移を見ても今年に入ってからPERの方が日経平均株価よりも高い位置で動いていたことを考えれば、これがクロスするところあたりまでは買われやすい傾向にあるということです。

ただ、内部環境は良くなりつつある日本経済ですが、外部環境を考えるとギリシャ問題、地政学的リスクなど突発的に起こる悪材料によりグローバルな同時株安も想定の中にとどめておかなければならないことも確かです。

しかし、指をくわえて待っていても上記の通り、割安に位置した日本株は大きな下落を見せない可能性もあります。

そこでやはり基本はファンダメンタルでの銘柄選びであり、企業決算が出揃った中で市場コンセンサスには届かなかったとて、今期の見通しが増益の好業績な銘柄というものは敢えて慎重な見通しを立てているという含みもありますのでそのような銘柄の押し目を拾うのが正しいスタンスであると言えるでしょう。

-

TEL:03-6811-3246

10:00-19:00(土日祝も受付) -

今なら参加者に特典をプレゼント 無料セミナーに申し込む

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP