-

◆アベノミクス相場はいずれ中国株に助けられる

2015.07.08 -

こんにちは、株の学校 マナカブ.com講師の中山です。

本日の日本市場はギリシャの国民投票後、昨晩開かれたユーロ圏首脳会議でギリシャ側が提出した改革案が国民投票前のものだったため、EU債券団はもちろんこれを棄却しました。

ギリシャからすればこれもパフォーマンスに過ぎず、仮にこれが受け入れられればラッキーという思惑があったのだと思いますが、この対応を受けて米国株はリスクオフの動きがはたらき、ダウは一時200ドル以上の下げを記録しました。

その後はIMFが、「利上げは慎重にすべき」と指摘した事や雇用指標の改善、また、大きく下げていた原油価格が持ち直した事で上げ幅拡大となり、結果としては93ドル高となりました。

本日の日経平均も、このギリシャの姿勢に対する不安に加えて中国株(上海総合指数)が6月半ばに5200ポイント弱の高値をつけた後、下落が始まり、1ヶ月近く下げ続け高値から約30%の下落率を見せていることもグローバルマーケットへの影響を心配して日本株への重石となり、日経平均は600円以上の下げとなり、今年最大の下げ幅を記録しました。

日経平均株価は20000円を大きく割れて、19737円で大引けを迎える展開となりました。

◆問題は中国株式市場

実はギリシャの先行きよりも懸念を抱いているのは中国の株式市場です。

マナカブ受講生には少しお伝えをしていましたが、やはり顕在化してきました。

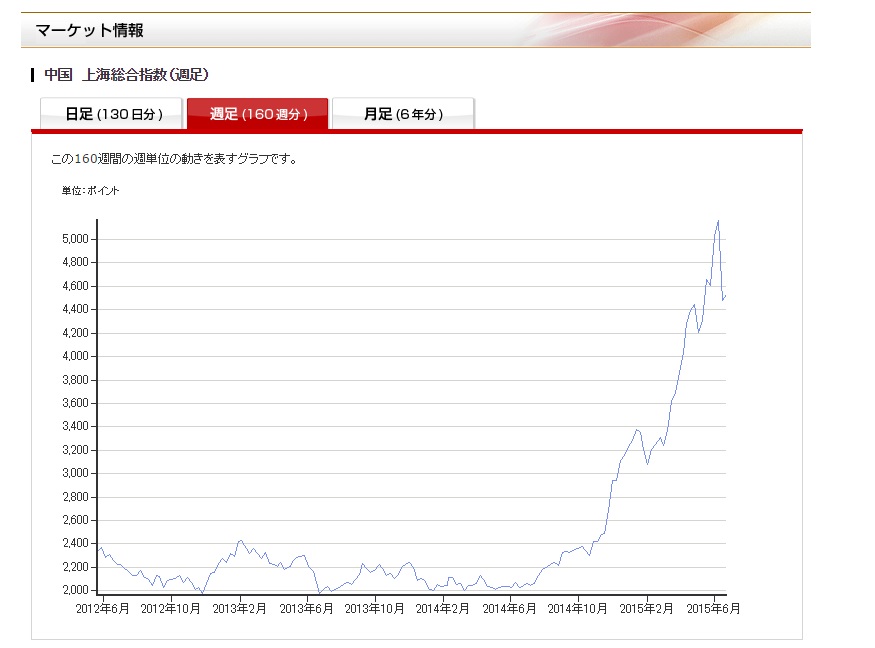

上図は、2012年6月から現在までの上海総合指数です。

昨年の前半まで2000ポイント前後で推移していた株価がわずか1年足らずで5000ポイントを超える上昇となっており、非常に過熱感が高まっていました。

そして、そこから1ヵ月後の現在の株価が以下です。

6月半ばに5200ポイント弱の高値をつけた上海総合指数はそこを高値としてわずか1ヶ月足らずで3500ポイントまで約30%の下落となりました。

この上昇の背景の裏には、中国政府による利下げと、住宅バブルや理財商品の崩壊が中国株上昇を引き起こしました。

中国の利下げは2012年6月に貸出し、および預金金利を0.25%引き下げを行ったところから始まり、同年7月、14年11月、そして今年2月と5月と連続的に金融緩和を行ってきました。

中国が利下げに踏み切った理由はもちろん経済成長(GDP)の鈍化にあります。

中国のGDP成長率が旺盛だった2006年、2007年と比較すると今年の見通しは6.76%と約半分です。

この成長の伸びを上げたいとする中国政府の考えのもと、利下げが行われていますが残念ながら経済成長にはうまくつながらず、利下げによる株への投機マネー流入の増加が実体経済の成長とのあいだに大きな歪を生じさせることになりました。

GDP(国内総生産)とは昔中学校(小学校でしたっけ?)で学んだアレです。

簡単に言うと株式会社中華人民共和国の年間の総売上とでも考えると分かりやすいかと思います。

こんなどんどん業績が下がっているのに株だけが上昇するってのはどう考えてもおかしな話なわけです。

◆株高を牽引しているのは中国の個人投資家たち

この株高を作っている主な投資家、それは実は中国の個人投資家たちなのです。

日本市場での個人投資家は全体の約2割~3割なのに対して、中国株マーケットの個人投資家の売買シェアはなんと8割にも上ります。

かつての不動産バブルで地価が高騰していたときは不動産への投資が熱を帯びていましたがそれが去ったいま、そこで溢れた投資マネーは利下げという局面で貯蓄に回しても増えないところから株式市場に流れていったのです。

参照:http://www.bloomberg.co.jp/news/123-NM3ZYU6TTDS401.html

(中国で株式投資過熱、初心者が殺到-口座開設数は過去最高)

引用:テレビ東京 WBS

上図は「青空株式投資講座」と言って、中国の街角で株の情報交換が行われているものです。

こんな光景、日本で見たことありますか?

つまり、主婦も学生も普通のひとたちが株に夢中になっているという異常事態なわけです。

またお金のない学生は消費者金融からお金を借りて株へ投資するというおバカなことをやっちゃっているようで、今まさにこのマネーゲームに終焉が訪れようとしています。

◆歴史は繰り返す

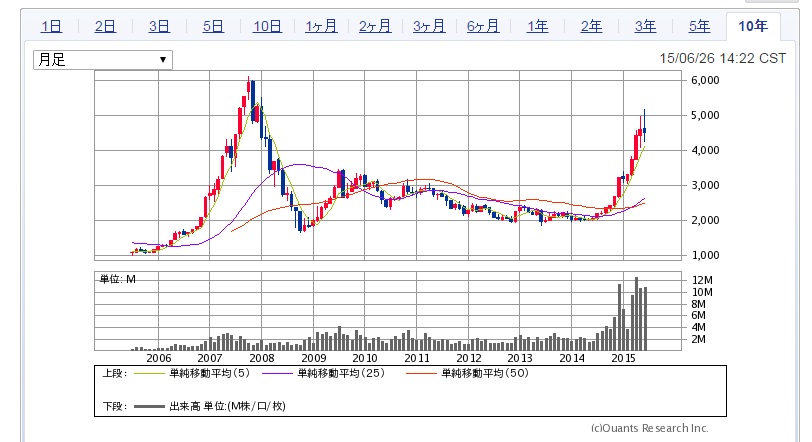

上図は10年間の上海総合指数のチャートです。

実は、今回の急騰劇は初めてのことではなく、2006年から2007年末にかけても起こっており、このときの株価は1000ポイント強だったものが、わずか2年で6000ポイントに達しています(およそ5倍)

その後、2007年の暮れから下落に転じ、2000ポイントを割り込むまでに急落しました(高値からおよそ3分の1)

では、このときの日経平均はどうだったのでしょうか?

悲しいかな、その影響を受けて同じような轍を踏むことになりました。

かろうじて中国ほどの株安にはなっていませんが、2007年後半18000円あった株価は2008年のリーマンショックの影響も重なったこともあって、わずか1年間で9000円(およそ2分の1)まで下落する動きとなりました。

ということは、今回の中国株バブルがはじけた際には少なからず日本株への悪影響があるということです。

このババ抜き合戦がいつ幕を閉じるのか、それは誰にも分かりませんが中国を震源地としたグローバルなマーケットシュリンク(市場縮小)が起こる可能性が十分にあるということです。

◆そして、中国株市場にはモラルがない

また本日も中国株は4%近く下落したわけですが、この要因の一つに「上場会社が任意で株取引の停止措置を行った」ことがトリガーとなりました。

しかもその取引停止されている銘柄は全体の約4割というから驚きです。

まったく持ってあり得ないですね!

株式市場というものは公平性、流動性が保たれることが大前提にありますが、これを中国では上場企業の判断で「下落するから市場での売買を停止させます」ということが申請すれば簡単に出来てしまうことが投資家の信用失墜につながってさらなる下落を招く展開となりました。

そら当たり前です。

下がるから強制的に市場取引を停止するなんてことやったら、余計に不安を煽り下げるに決まってます。

海外の投資家もそんな危なっかしい市場に資金は入れられないとなるでしょう。

今後このような国家権力によって株式相場を半ば強制的に操作できるような市場は衰退していくことになるでしょう。

◆アベノミクス相場はいずれ中国株に助けられる

ではなぜ、このようなリスクがあるにもかかわらずアベノミクス相場が中国株に助けられるのか??

この表現にはもちろん皮肉が込められています。

中国株バブルの崩壊が起こることで日本株も下落する、そうなれば当然ながら現安倍政権が行っているアベノミクスにより物価目標2%の達成は今以上に難しくなるでしょう。

つまり、「私(安倍さん)は景気回復に猪突猛進しているのですが、思わぬ横槍(中国株安)が入ってしまって達成が難しくなってしまいました」という言い訳が出来やすくなるということなのです。

だから、ある意味中国株に助けられるということです。

今あんまり習近平国家主席とも仲が良くない状況ですから、これがその後の日中関係にどう影響するか、そのあたりも注目しています。

そして、今回も中国株バブルの崩壊が日本株への悪影響を必ずもたらします。

その理由は、

インバウンド消費に支えられている日本の経済成長の鈍化につながるからです。

この2年間で為替相場は80円の円高から120円の円安に傾いたことで外国人旅行者数が増えたということは誰もが一度は耳にしたことがあるかと思います。

そして、その主な日本の消費を作っているのは中国人観光客なのです。

「爆買い」という言葉が流行しているようにまさに家電製品から日用品までお店の在庫がなくなる勢いで買い漁って帰国するということはご周知かと思いますが、この旅行者の過半数以上は中国株によって儲けた人たちなのです。

ちょうど中国株バブルと日本の円安が重なったことで爆買いの恩恵を受けている日本ですが、この下落が始まると観光産業はどうなるか?

答えはもうお分かりですよね。

また、為替相場でもリスクオフの円買いの動きが強まりドル円は115円あたりまで円高が進む可能性もあるとみています。

つまり、今伸びている日本株の中のインバウンド関連銘柄はいずれアンワインド(巻き戻し)を引き起こすわけです。

実際に本日の日本株下落の中でも中国関連、インバウンド消費関連銘柄において、下げ幅の大きさが目立ちました。

加えて中国関連銘柄、インバウンド消費関連銘柄は外国人投資家の格好の空売りの餌食にもなるでしょう。

しかし、ファンダメンタルを踏まえずして期待だけで生じた株バブルは今回の中国に限らずかつての日本の80年代後半の資産バブル、2000年初頭のITバブルがそうだったように、どの国でも起こりえますし、永久に続くことはなく、いずれ冷静に判断を行う投資家が出てくるようになります。

それが市場の過半数を占めるようになると、熱狂していた投資家は逃げ遅れまいと一斉に保有している株式を投げ売り始めるわけです。

そうなると株価は上昇の過程の逆回転を起こし急落、バブルは終焉を迎えることになります。

実体経済と乖離した市場価格というものは良くも悪くも必ずこのように水準訂正が起こるのです。

この中国株バブルの下落はどこまで下げ続けるかは正直わかりません。

現在の上海総合指数のPER(株価収益率)はおよそ19倍くらいです。

「日経平均株価のPERがおよそ16倍であることを考えると現在の中国株はさほど割高ではない」という異論を持った俄ストラテジストが声高に叫ぶわけですが、株価は将来の利益を見越して動くということを考えると、間違えた論調を個人投資家に植え付けることになります。

PER(株価収益率)とは利益の何倍の水準まで、現在株価が買われているかを表す指標です。

ということは、その利益の伸びが経済成長の鈍化により下方修正されればPERは相対的に上がり割高になるということを意味します。

上海総合指数の現状

19倍(PER)=3600ポイント(株価)÷1株あたりの当期純利益(189.5円)

↓下方修正によりY(利益)が減少

X倍(PER)=3600ポイント(株価)÷Y(1株あたりの当期純利益)

仮に株価を3600ポイントと一定とした場合、Yが150円に下方修正されればPER(X)は24倍になりますし、Yが120円に修正されるようなことがあればPER(X)は30倍となるわけです。

そうなれば割高感は否めず、リスクヘッジを乗り遅れた投資家が投げ売りを敢行してきますので必然的に株価のほうが下がってくるという動きになるはずです。

これを見越していない稚拙な分析を俄ストラテジストがやっちゃうから個人投資家に誤った知識を敷衍させることになるのです。

これを知っていて相場に臨むのか、そうでないのかとでは、想定内というバッファを広くすることが出来ると思います。

僕がやっている体験勉強会はこちらです

https://manakabu.com/taikenためになったと思ったらクリックお願いします

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP