-

◆アメリカ(米国)利上げ期待再び 日本株への影響を探る

2015.10.29 -

こんにちは、株の学校 マナカブ.com講師の中山です。

昨日から始まった10月のFOMC(連邦公開市場委員会)は、想定どおり10月利上げを見送りました。

FOMCの声明文を見てみると、雇用市場の改善ペース鈍化を示した一方、「海外経済が米国景気を抑制する可能性がある」という文言が削除され、「次回12月までの雇用、インフレ動向を見極めたうえで年内利上げの是非を判断する」として、12月のFOMCでの行動を匂わせる内容となっています。

声明文発表直後は12月の利上げ観測が再燃し米国株は売られドル高方向に動きましたが、引けにかけて買い戻されダウは198ドル高の17779ドルとなりました。

日本株と米国株の違いは米国株は既に75日線を今月半ばに超えてきており、下げトレンドが収まっている点です。これは、これまで外需企業を中心にドル高に苦しめられていた米国企業がこのドル高を吸収し始めていることが米国株上昇の要因にあるとみています。

明日、30日には日銀の金融政策決定会合が予定されていますが、現在の日経平均19000円台、ドル円120円台半ばの円安水準ではまず追加緩和の発表はないでしょう。

この追加緩和への期待につけ込んで持ち高を増やしていたイベントドリブン系のファンドはこれを機に売り転換に変わり、本日の日経平均は200円を超える朝高で始まった後は軟調な展開となり、一時マイナスに転落する動きとなりました。

明日の会合で追加緩和はまずありませんので日経平均は再び下落に転じることになるでしょう。

しかし、日銀の黒田さんが追加緩和を発表しなかったとて大きな日本株の下落要因にはなりにくいでしょう。

その理由は、ここに来て米国経済の風向きがやや変わってきたことにあります。

足元では米国の決算発表がラッシュとなっていますが、外需、IT関連株の決算が想いの外好調だったことはマーケットにおいてポジティブサプライズとなりました。

アマゾンは赤字予想だったのですが黒字で着地となり、23%の増収

マイクロソフトは減収増益

マクドナルドも減収増益

アップル22%の増収31%の増益

と僕が想定していた以上の好決算での着地となりました。

悪決算が出ると見越していた理由は先般もブログで書いていたのですがドル高が米国企業を苦しめているという状況でダウ平均を構成する30種の1株利益が減少傾向にあったことからでした。

しかし、足元の米国企業の決算発表を見ると1株利益が回復してきており、米国企業の風向きが変わってきたと感じます。

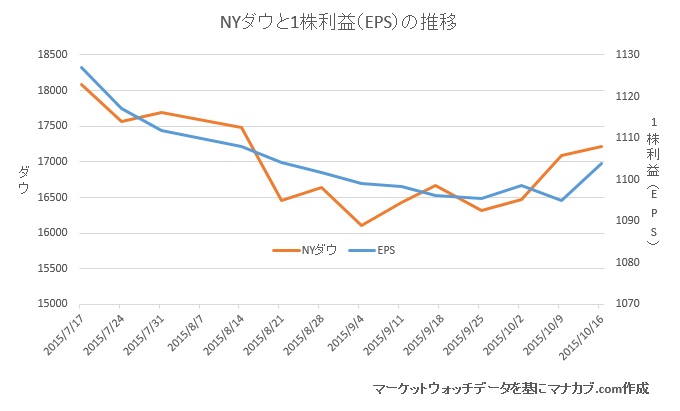

上図はNYダウとダウを構成する銘柄の1株あたりの純利益(EPS)を示したグラフです。

今年7月から利益が下がるに連れてダウ平均も下落していたわけですが、9月半ばあたりから利益が下げ止まりを見せると同時にダウ平均も上昇してきていることが分かります。

この理由は、米国企業が今般のドル高を吸収し始めたということです。

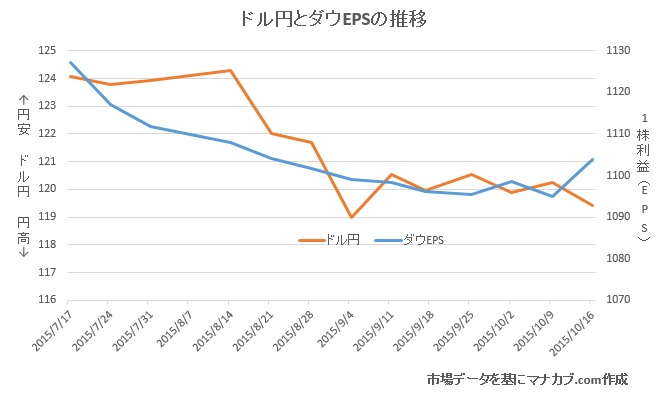

続いて上図はドル円相場とダウEPSの推移ですが、124円あたりの円安水準では米国企業の利益は下がり気味でしたが、120円レベルまで円高ドル安に振れれば利益が上向いてくるということが分かります。

企業業績が回復してくれば当然ながら雇用も増えますし、11月6日に発表される10月の雇用統計では予想17.9万人を見越していますが、これに近い数字が出てくるようであれば、先月、先々月の弱かった雇用者数の伸びは一時的なものと市場は捉え、12月利上げへの思惑が再び再燃してくることになります。

ただ、利上げ再燃ということで再びドル円が円安方向に動き出して125円程度まで円安が進むとダウ平均のEPSはどうなるのか分かりません。

ドル高が利益を圧迫する可能性もありますし、ドル高になったとしても徐々に吸収し始める展開になる可能性もあります。

これはしばらく追っていく必要があります。

また、ドル高をけん制するために米国がドル売りを強め、ドル高にならないような力技を見せてくる可能性もあり、大きく円安ドル高に動きにくい展開も想定されます。

◆日銀の追加緩和が今回なかったとしても円高、株安の動きは限定的となる

明日の日銀の会合後に追加緩和が発表されなかったとしても、米国の利上げ再燃が円安、株価への下支えとなり、大きな下落要因とはなりにくいとみています。

正直、今回米国企業の決算はドル高の影響で芳しくないものが出てくるとみていましたので、11月の下落を見込んで大きな仕込みは控えておりました。

しかし今回のドル高吸収を髣髴させるサプライズ好決算を見る限り、利上げ期待が再燃してくるはずですので、追加緩和がなかったとしても期待剥落による円高・日本株安にはつながらないとみています。

日本企業も3月決算企業の中間(4-9月期)決算がこれから発表ラッシュ時期にさしかかりますが、現状のドル円の推移であれば、輸出関連企業のレートの変更→下方修正の発表は出にくく好決算が出てくる可能性があります。

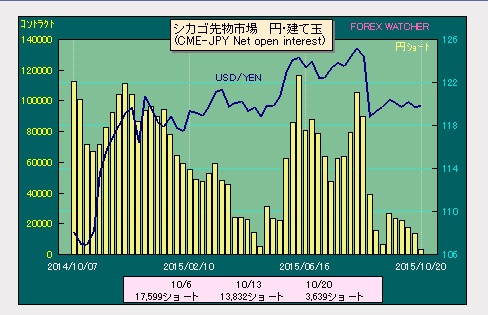

その場合、足元ではこれまで解消されてきた円売りポジションが利上げ再燃も重なって再びふくらみ円安、ドル高方向へ動く可能性があります。

シカゴIMM通貨先物ポジション推移(黄色い棒グラフが円売りポジション)

株も空売りポジションを膨らませていた短期筋を中心に買戻しが起こり年末にかけて円安株高の動きが強まる可能性が出てきます。

6月より外国人投資家によって売り叩かれた日本株

僕の直近の見解ではドル高による米国企業の業績押し下げにより、これが日本株にも影響、円高による日本の輸出関連企業の楽観論的な企業業績の見通しが崩れ下方修正が出てくる、と想定していました。

そのため、日経平均は6/24につけた高値、20952.71円が今年の最高値とみていましたが、一気に買戻しが進むようであれば年内にこの高値を超える可能性も無きにしも非ずであるとみています。

ただ今回のシナリオは、あくまでも米国企業がドル高をどこまで企業努力によって吸収して利益を伸ばせるかにかかっており、これが米国利上げ期待を再燃させ、延いてはそれが円安、日本株高へとつながるシナリオであるということをお見知りおきいただきたいと思います。

最後に本日の売買結果

ためになったと思ったらクリックお願いします。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP