-

◆再・日経平均2万円は買い時か?売り時か?

2015.12.01 日米相場概況 -

こんにちは、株の学校 マナカブ.com講師の中山です。

以前5月に今回と同等のタイトルでブログ記事を書いたことがありましたが、再び日経平均が本日ようやく2万円の大台に突入しましたので同じタイトルにしてみました。

本日の日経平均はイベント前で米国株が軟調な展開の中+264円高の20012円で大引けを迎えました。

まずはこれまでの相場を振り返りたいと思います。

今年7/9にギリシャの債務問題を横目に中国株の暴落が起きたことがきっかけで日本株も売られる展開となりました。

その後、中国株は下げ足を縮め反発局面に入ったことで日本株もいったんは安心感が広がり8月半ばまでは2万円前後を往来する相場展開が続いていましたが、8月下旬に再び中国株が暴落をし始めると世界的なリスクオフムードが漂い、日経平均は20500円から17000円まで約3500円の暴落をすることになりました。

このことは記憶に新しい人も多く、このあたりで株を始めた人は株式投資の恐ろしさを目の当たりにされたかもしれません。

相場は人の心理で動く生き物である以上、僕は毎年1回は何らかの要因で暴落が起きると思って相場と向き合うようにしています。

常に悪くなることもあるということを想定しておくと資金管理の重要性などが意識され自分の身の丈以上のポジションを取らないことへも繋がるのではないかと思っています。

相場はその後、9/29に16901円の安値を付けて切り返す動きになり、現在の20000円まで株価はほぼほぼ全値戻しの域まで到達して来ました。

この急激な下げからの戻しに一役買ったのは誰か?

それは投機的なヘッジファンドを中心とする海外投資家たちです。

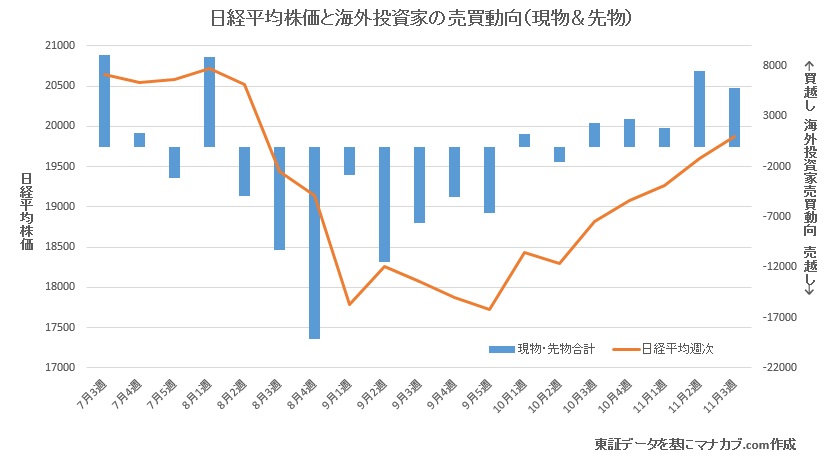

上図は8月の暴落前の海外投資家の現物、先物売買動向です。

これを見ると8月2週目の-4897億円を皮切りに大幅な海外勢の売りが巻き起こり、9月5週目の-6583億円まで現物と先物合計で6.8兆円売りに売りまくっていたということが分かります。

分かりやすく、日経平均と合わせて海外勢の動向を見てみるとどれほど相場に影響力を及ぼしたのかが分かります。

上図は日経平均株価の推移と海外投資家の売買動向です。

8月2週目から海外勢が大きく売り始めたときに株価が大暴落を引き起こしていたということが分かるかと思います。

そして、9月5週目、ラストの売り越し週を最後に買い越しに転じるとともに相場も反転して20000円まで日経平均株価が回復してきたということが覗えるのです。

さて、問題はこの海外勢の買いがどこまで続くのか?ということになってくるでしょう。

10月1週目より買い越しに転じた海外勢はその後、11月3週目までの間に現物・先物合計で約2兆円の買い越しとなっています。

ただ、約7兆円の売り越していたときから考えればまだまだ2兆円程度しか買うことが出来ていないということを考えると満足感はないと思われます。(データが少し遅れるため直近ではさらに買い越し額が増えている可能性があります)

しかし、満足感がないからと言って、売り越す前までのあと5兆円をここから積極的に買い向かうと考えるのは浅はかでしょう。

その理由は、この間に投資法人や個人の信用買いが海外勢に足並みを揃えるかのように買い越しの向きを見せたことから海外勢が玉を集める前に思いの外株高も演出されてしまったことで、ここから先を買い向かうのは危険であると判断している可能性があるということです。

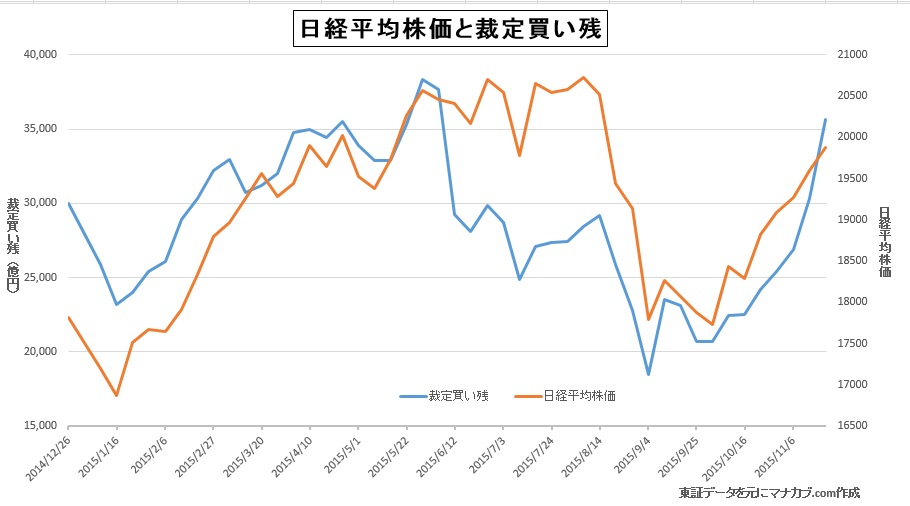

それを表すデータとして判断できるのは直近の裁定買い残の推移です。

上図は今年の日経平均と裁定買い残の推移グラフですが、裁定買い残が3.5兆円近辺まで膨らむと上値が重くなり、下落に転じる場面が目立ちやすいということがお分かりいただけると思います。

つまり、海外勢は足元の戻り相場の中で急速な株高の動きについて行けず、納得のいく持ち高、ポートフォリオを作れていない状況にあるのですが、需給面を考えると上値を追うのもリスクであると考えていると思われます。

そのため今後の経済指標発表をきっかけに乱高下を演出してくる可能性が考えられます。

◆注目はイエレンさんの講演、ECB理事会、11月米国雇用統計

今週は上記のイベントが明日から始まります。

2日はイエレンさんの講演

3日はECB理事会

4日は11月の米国雇用統計

です。

今月16日に差し迫った今年最後のFOMCでは足元の経済指標を勘案するにここで利上げの発表をしてくる可能性は十分にありるでしょう。

また、3日のECB(欧州中央銀行)理事会ではこれまでECBのドラギ総裁が年内に追加緩和を行う可能性があると明言していることから、今行っている量的緩和策の拡大措置が取られたり、マイナス金利幅の拡大、資産買い入れ期間の延長などが発表されれば溢れたマネーがリスク資産に向かいやすく、ユーロ圏株式を筆頭に連鎖的な株高が巻き起こりやすくなると思います。

4日発表予定の11月の米国雇用統計では、市場予想は前月比で20万人となっています。

先月は予想18万人に対して27万人増と利上げ再燃のきっかけとなるサプライズ発表となりました。

今回はそこまで良い数字は出なかったとしても足元の米国企業の業績を鑑みれば悪い数字が出てくることは考えにくく、発表をきっかけにドル高、株高になる可能性があるとみています。

そうなれば、再び月曜日に向けた225先物買いが起こり、来週の株高の足かせとなる可能性があるでしょう。

これらを材料としてイベントドリブンのヘッジファンドがうごめく可能性があります。

ヘッジファンド全体の運用成績を表す指数を見ると、10月までの年初来パフォーマンスは-0.06%とマイナスで推移しており、中でもイベントドリブンファンドのパフォーマンスは年初来で-3.93%と悪く、12月は今年最後の大一番の動きを見せる可能性も起こりうると考えておいたほうがいいでしょう。

上記のイベント、または16日のFOMCに向けて十分に持ち高を作れなかった余剰資金を使って2万円から上を買いに来る可能性はあるとみています。

◆問題はその後

日経平均が20000円到達(させた)後、果たしてどこまで上昇するのか?というところですが、これは正直分かりません。

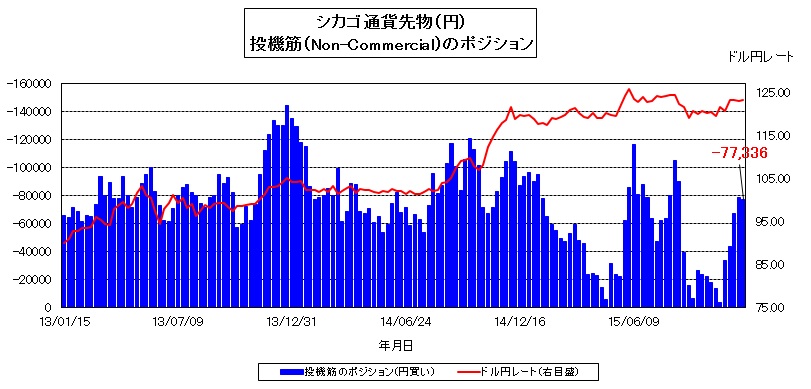

ただ、僕がもう一つ注目しているのはCFTCが本日発表した投機筋によるドルに対する円売りポジションの動向です。

上図は、日本の株式市場で大きな力を持つとされるヘッジファンドは、8月の日本株暴落のときに円売りを解消させ、いま再び円売りポジションを積み増してきているという点です。

11/24時点での円売りポジションは買いと売りの差し引きで見ると円のショート(売り)ポジションが77336枚まで積みあがってきてます。

これを日経平均、海外勢の売買動向と照らし合わせてみると奇妙な連動性があることが分かります。

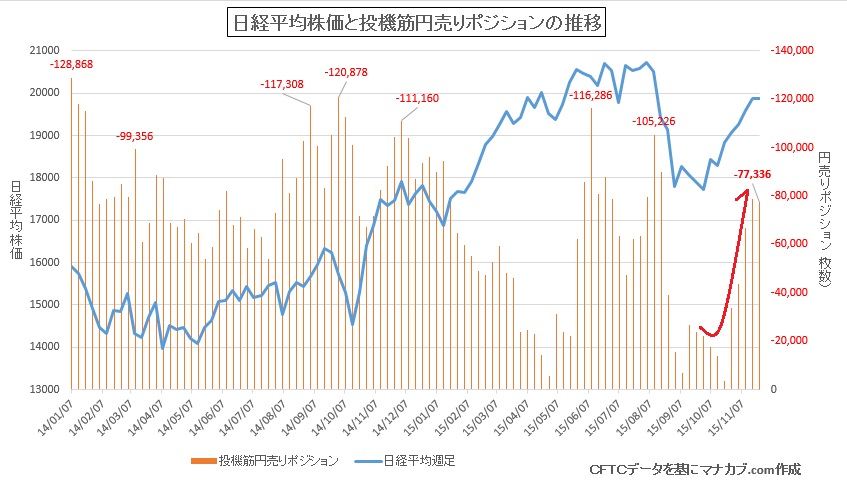

上図が日経平均と投機筋円売りポジションの推移です。

赤い矢印の部分ですが、先ほどの海外勢の売買動向と照らし合わせてみても、株安が落ち着き始めた10月1週目以降あたりから徐々に減らしてきた円売りポジションを再び積み増してきており、連動性があることが分かるかと思います。

これは、投機筋が日本株買いと合わせて円売りドル買いを推し進めてきたということを意味しています。

日本株は為替に大きく影響されやすく、もちろん円安になれば株が上がりやすい傾向にあります。

その傾向を利用して円売りと株買いを同時に進め足元の17000円から20000円まで戻してきたということが分かります。

もう少し詳しく見てみると、昨年からのボリュームの推移を見ると、円売りポジションが10万枚を超えてきたところで日本株もピークアウトを迎えて下げ転換し始めるという点です。

直近8月11時点の円売りポジションを見ても-105,226枚まで円売りポジションが積みあがったところから崩れました。

そのため今回も危険ゾーンはこの10万枚ラインと考えられ、いったんの日経平均の高値になる可能性があるとみています。

まだ10万枚ラインまでは2.2万枚の猶予がありますので裁定買い残は上限いっぱいまで膨らんでいるものの、さらに円売りポジションを積み増しながら株買いを行えば投機筋の力による株高は簡単なことでしょう。

◆ここから上を買えるのはいったい誰か?

ここまでのことを考えると、きょうの20000円到達後どのような値動きなってくるのかイメージすることは大事です。

これは僕の私見でしかありませんが、海外の投機筋は高値を掴むようなことは基本やりません。

しかし、先物、為替と併せ技を使って株高を誘発しほかの投資家に高値掴みをさせることは悉く執行して来ます。

20000円到達後、投機筋は持ち高を膨らまし一気に20,500円~21,000円程度の株高を演出してくることを想定しています。(教科書的にいえば「理由なき株高」が演出されるでしょう)

2万円を超えたところからは先物買いとの併せ技で急速な株高が進み、市場に「20000円回復したら一気に市場のムードが変わりだした」と思わせるのです。

そして、個人投資家を筆頭に高値掴みをさせるだけさせて積み上げてきた円売りポジションの解消と同時に株売りも始める可能性があるとみています。

つまり、相場を有頂天状態にさせた状態から急激なアンワインド(円買い)に舵を切るということです。

そこで「誰にババを掴ませるか?」

ということになってくるのですが、 日銀は今年1/5から11/27までに94回に分けて2.8兆円のETF買い入れを済ませており(年間3兆円)目先買える余力は少く、日銀の手口は基本的に下げたときにしか買いを入れてきません。

またGPIFなどの年金運用の機関投資家も動揺に安いときにしか株を買わないスタンスを取っているのです。

つまり、今の相場を快く買ってくれる頭の良い投資家は日銀でも年金運用の機関投資家でもないということです。

残るは個人投資家です。

ヘッジファンドにおいては幸いにもマスコミや市場コメントでは日経平均20000円は節目という意見や20000円は通過点という意見が錯綜しています。

そのためある種応援、身勝手な期待とも取れる20000円通過点説を信じている個人投資家は20000円到達後の急騰劇を見て「日本株復活」の狼煙が上がったとばかりに飛びついてくるでしょう。

この理由なき株高を素直に喜んでくれる個人投資家が再びババを掴まされることになる可能性があるのではとみています。

これはあくまでも僕の私見でしかありませんが、ここから海外勢が勝つために仕掛けること、上を買ってくれる投資家層を考えると上記のシナリオは決して遠くはないような気がしています。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP