-

◆Aiming【3911】が値上がり率ランキング4位入賞!今週も好調です^^

2015.12.08 売買結果 -

こんにちは、株の学校 マナカブ.com講師の中山です。

早いもので12月ももう2週目に突入しました。

11月の米国雇用統計の発表を受けて一時的に上昇していた米国市場ですが、昨晩は117ドル安と軟調な展開となり、これを受けた日本株も昨日の上昇分を消す展開で日経平均は205円安の19492円で大引けを迎える展開となりました。

終値ベースで20000円を超えた日は結局足元では12/1のみということになります。

雇用統計をはじめ、足元の経済指標の結果を元に目先の展開についてまた後半でお伝えしたいと思います。

さて、本日は直近仕込みのAiming【3911】が軟調な相場展開の中、逆行高してくれて前日比+7%の上昇となりました^^

そして、マザーズ値上がり率ランキング4位にも堂々顔を出しています。

仕込んでおいた銘柄が値上がり率ランキングに顔を出す、これほど気持ち良いことはありません^^

とりあえず本日持ち株を少し利食いしてAimingだけで105,000円程度の利益となりました。

日経平均が20000円に行くまでは順調だったけど、そこから急に難しくなってきたな、利益が取れなくなってきたな、と思っている個人投資家の方も多いかもしれません。

特に本日は33業種の中でも値上がりしているセクターは水産・農林業と空運の2業種しかなく、ほとんどのセクターが値下がりしていましたから評価損が増えたという方も多かったのではないでしょうか。

ちなみに僕の本日の評価損益は前日比でプラスで動いています。

現物はマイナス4万円ほど減少しましたが、信用では+314,000円の含み益が出ました^^

さきほどのAiming【3911】をはじめその他の銘柄が好調に推移してくれています。

買われていた受講生の方おめでとうございます。Aiming【3911】は授業で教えているやり方で探すことが出来ましたから買われていた方も多かったことでしょう。

最近は夫婦で受講されて毎月の利益を競うなんてことをやっている受講生の方もいらっしゃいます 笑

しかもそれが資産運用ですからね、協力し合ったり、競い合ったりして夫婦の絆も深くなるってもんです。

◆米国は12月利上げ、市場の注目はその先へ

さて、ここからは少しマクロ的な話をしていきたいと思います。

先週末に発表された米国11月の雇用統計は21.1万人と予想の20万人を超える数字となり、これが今月16日に開かれるFOMCでの利上げを後押しする数字になったと市場では素直に好感され、ドル高、株高という展開となりました。

金曜日のダウは369ドル上昇の17847ドルとなり、金融政策の不透明感が払しょくされ、「今のところは」雇用市場の改善が好感される格好となっています。この「今のところは」というのがミソで、現在のドル高は今月の利上げをすでに織り込んで先行して買い向かわれた水準であるということです。

つまり、利上げが決定したところでさらにドルが買い進まれるようなことは可能性として少なく市場では次の課題である「今後の利上げペース」というところに意識が移っており、今後市場の期待ほど利上げが順当に進まなければ失望のドル売りが出てくる可能性があります。

利上げのペースについてイエレンさんは「あくまでも経済状況を見た上で実行していく」という発言をしていることから、僕の見解としては市場の期待以下のペースでの慎重な利上げになるとみています。

◆足元の経済指標は利上げに向けて前途多難

今月頭に発表されたISM製造業景気指数ですが、好不況の節目となる50を11月時点で下回っており、この数字は製造業の景況感を示すものであるため、外需で利益を得ている米国の製造業企業においては、生産拠点の移転など構造改革が進まない限りはドル高になればなるほど製造業の景況感が好転していくのは難しくなってくるでしょう。

この製造業景況指数の先行きを示すかのように製造業では人員を削減しています。

今回の雇用統計を深堀りしてみていくと全体では、21.1万人と好調な数字でしたが、製造業の雇用者数は前月比で減少しており、製造業の景気はあまり芳しくないということが窺えます。

また直近では原油価格が再び大きく下落してきておりこれが世界経済のデフレ圧力としてはたらいてくることも相場の重石となってくるでしょう。

先日開かれたOPEC(石油輸出国機構)総会で、現在の生産量が維持されるという内容が決まりましたが、過剰供給が今後も続くという思惑で昨日は原油価格が2009年2月ぶりの1バレル=37ドル台まで下落しました。

来年もこの過剰供給が続けば、原油価格は30ドル台前半になるという見通しも出ていることから米国がインフレになっていくには相当な時間がかかるものと思われます。

また、以前ブログでご紹介したLMCI(労働市場情勢指数)の11月の数字が昨日発表されました。

事前予想では1.6でしたが、結果は0.5と大きく予想を下回っており、前月の改定値2.2からも下落する内容となりました。

このLMCIはFRB(日本で言う日銀)が政策金利を決める上で重要視している指標の一つであるため、年内の利上げはすでにシナリオ通り行われたとしてもその後の利上げペースに影響を及ぼしてくるものですのでこれが悪化すると利上げのペースも鈍化傾向にあるため注意が必要です。

◆すべてを司るのは米国の企業業績

目先の利上げペースについては、どれだけ米国企業が利上げによるドル高の影響を吸収して利益を上げられるかにすべてはかかっており、業績が上がらなければ雇用、消費の指標は悪化し、利上げペースは落ちることになります。

逆に利下げなどという話が出てくればドル売り、他通貨買いの方向へ動くことにもつながるでしょう。

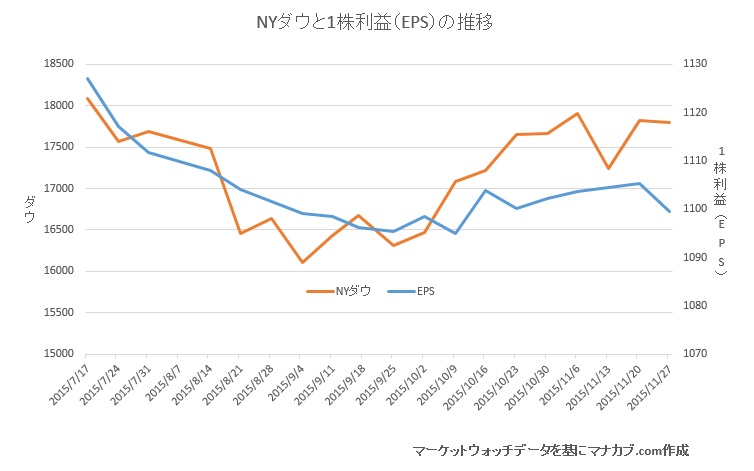

上図はダウ平均とダウ構成銘柄の1株利益の推移です。

直近のダウ構成銘柄の1株利益(EPS)が足元ではやや下げ基調にあることが分かります。

相場は常にファンダメンタルズ(経済の基礎的諸条件)で動いており、企業業績が悪化すれば株は上がらないわけです。

この米国企業業績を苦しめるのは先にも述べた原油安とドル高です。

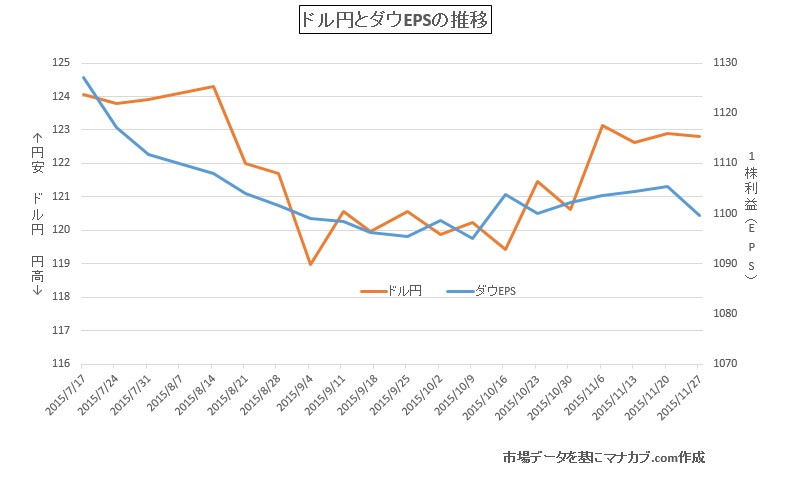

続いて上図はドル円とダウEPSの推移です。

上図を見てみても分かりますが、ドル高が進行すれば、米国の外需企業にとっては利益を圧迫してしまうなかなか悩ましい問題であり、これが今後ダウの上値を抑える要因となってくるでしょう。

今回の利上げが行われてドル高がさらに進んでいけば米国企業業績の回復がそれに追いつかずに、景気鈍化となれば再び利下げということにもなりかねないということを示しています。

日本株においてはドル高の進行が止まれば円安メリットはなくなりますので日本においても悪影響が出てくることになります。

今月利上げが決定したとしても米国の金融政策の舵取りは非常に難しくまだまだ脆弱であるため、いつこのドル高の流れが変わってもおかしくないことに注意をしておいた方が良いでしょう。

-

TEL:03-6811-3246

10:00-19:00(土日祝も受付) -

今なら参加者に特典をプレゼント 無料セミナーに申し込む

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP