-

◆マイナス金利の影響は日本株にとってプラスか?マイナスか?Part.1

2016.03.07 日米相場概況 -

こんにちは、株の学校 マナカブ.com講師の中山です。

1/29に日銀は金融政策決定会合で、日本初の「マイナス金利導入」を決定しました。

このマイナス金利についての詳細は各メディアですでに分かりやすく解説されているので割愛します。

問題は、このマイナス金利(英語で言うとNIRP negative isterest rates policy)は日本株にとってプラス材料なのかマイナス材料なのかということです。

この件に関して各有識者たちも意見が分かれているようで投資家にとってはどう判断していいのか難しいところかと思います。

結論から言うと僕の意見としては「あらかた」プラスと考えています。

その理由は以下です。

◆これから効いて来るマイナス金利効果

マイナス金利の市場に対する効果は発表直後は不動産セクター、REIT市場を中心に株価の上昇に繋がりましたが一瞬にして終わったことでメディアでは「悪」だの「日銀の愚行」だのと罵

られていますが、これまで発行してきたメルマガでは一貫して「マーケットにはプラスの効果」であるとお伝えしてきました。 もちろんプラス財政政策が必要不可欠ですが。このマイナス金利の効果がじわりとボディブローのように効いてく

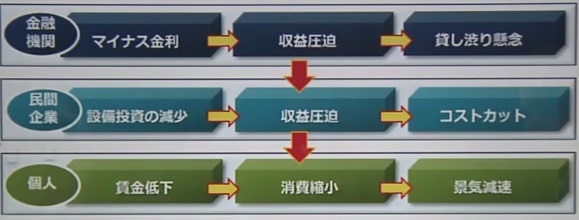

るのはここからです。 まずよく言われるのがマイナス金利が経済、株式に与える代表例が以下のフローです。

2/16より実施されるようになったマイナス金利ですが、まず「金融機関」にとって当座預金の一部にマイナス0.1%の罰金が課せられるので収益が悪化して、結果貸し渋りが起きるのでは?

との意見です。

この可能性はありますが、貸し渋りは今に始まったことではありませんし、前回マイナス金利の金融機関別の対象額をご紹介しましたが、収益圧迫と言っても当座預金のほんの一部ですので、現在のマイナス0.1%程度の罰金であればさほど収益が悪化することはないとみています。

また収益の悪化を防ぐために今後預金者に対してマイナス金利を導入することは、顧客離れを引き起こしかねませんので、振り込み手数料の引き上げや夜間のATM手数料の引き上げは考えられるでしょう。

むしろ、民間の金融機関はイールドハンティング(利回り探し)に躍起になっているのが現状です。

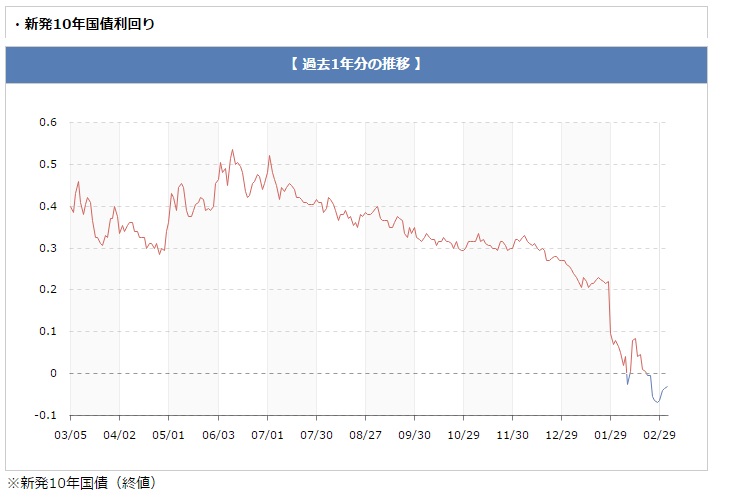

これが国債購入に拍車をかけ、10年債利回り(長期金利)がマイナスになるという現象を引き起こしました。

なぜ長期金利がマイナスになるか?

のメカニズムですが、国債というのは債券市場というのがあってそこで売買されています。

仮に1%の利回りのついた額面100万円の国債を10年間保有すると、110万円になって償還されます。

これを売買することが出来るわけですが、

債券市場で国債の価格が上昇すると、101万円、102万円と上がっていくわけです。

これを110万円で購入した場合、利回りも含めた償還される金額は変わらず110万円ですのでこの時点でプラスマイナスゼロとなります。

債券価格がさらに上昇して120万円となれば、償還額は110万円ですのでここでマイナス10万円となってしまうのです。

つまり、国債価格が上昇すれば、利回り(金利)はマイナスになるということです。

では、なぜ10年間保有するとマイナスになってしまう国債がこうも買われるのか?

ということですが、現在日銀はこのマイナス金利政策と同時に量的質的緩和を行っているわけです。

この政策は大量にお金を刷ってそのお金で国債や株式を購入しているわけです。

つまり、長期金利がマイナスになっても最後は日銀が買ってくれるという援護射撃があるため買われているのです。

しかし、これはなにかのきっかけで債券価格が下落した場合、高値で購入した国債でキャピタルゲイン(売買益)で損失となってしまいますのでいずれリスクと捉えて債券市場でアテも無く買うということは少なくなってくるでしょう。

これは国内債券でとどまらず外債を購入する動きも活発になっており、内外の金利差は縮小傾向にあります。

しかし、外債を購入すると言うことは、「円を売ってドルやユーロを買い、外債を購入」というステップを踏むため円安圧力の側面を持っていますので、金融機関が外債を購入することは日本株にとってプラスにはたらきます。

さらに金利がマイナスになれば、相対的にリスク資産である株式への資金シフトも起こってくるものと思われます。

実際にみずほ銀行と第一生命は10月より統合して50兆円規模の資産運用会社を作ることが決定しています。

次に「民間企業」についてです。

上図では「設備投資減少」→「収益悪化」→「コストカット」というフローになっていますが、これは別にマイナス金利がどうのこうのという話しではありません。

これは設備投資の指標となる「工作機械受注」を見れば分かります。

「工作機械主要統計」

http://www.jmtba.or.jp/wp-content/uploads/syuyoutoukei1601.pdf

上図を見ると、内需は昨年9月から前年比割れ、外需に至っては中国の景気減速もあり昨年6月からずっとマイナスです。

つまり、銀行の貸し渋りによる設備投資が減少するのではなく、すでに企業は将来の回収に期待が持てていないため設備投資意欲が削がれている状態です。

また特に輸出関連企業においては以前のブログでも書きましたが円安インフレにより好業績をたたき出したことで相当な内部留保を貯め込んでいます。

そのため借り入れに苦労しているわけではありません。

あくまでも今後の見通し期待が不透明すぎるため新規の設備投資を控えているのです。

最後の「個人」についてですが、フローは

「賃金低下」→「消費縮小」→「景気減速」 についてです。

これもマイナス金利が始まったからどうのという話しではありません。

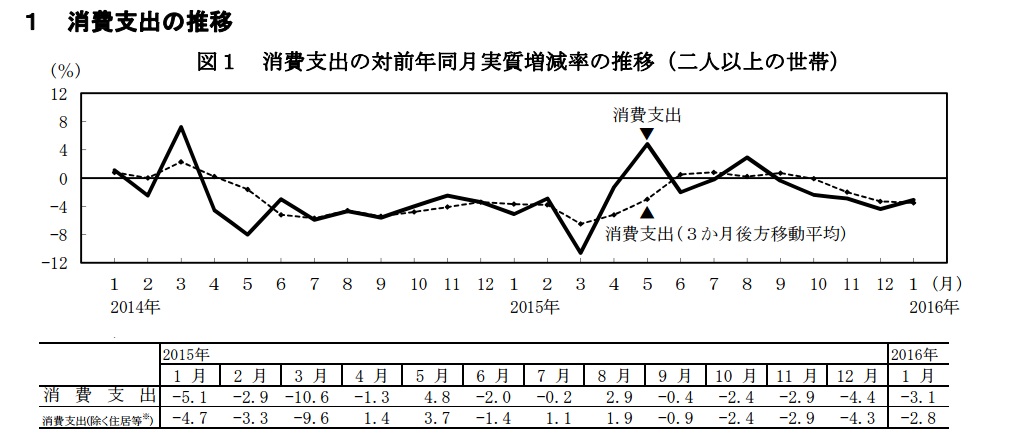

全世帯消費支出をみてみると分かります。

昨年は5月と8月だけ前年同月比でプラスのときがありましたが、残り10ヶ月はずっとマイナスです。消費が盛り上がりやすい昨年12月は▲4.4%と暖冬だった影響もあってか、消費のほうは凍りつきたくなるような極寒の仕上がり具合です。

年が明けてことし1月も▲3.1%とベースアップがなかなか起きていないため消費にプラス材料はありません。

また、勤労統計調査での現金給与額は

2015年は前年比で▲0.9%

2014年 ▲2.8%

2013年 ▲0.9%

2012年 ▲0.9%と実に4年連続のマイナスであり、賃金が上がらなければ消費が増えないのも当たり前です。

こんな中、「わが日本経済は緩やかな回復基調にある」と決まって日銀の金融会合のあとに言わるキメ台詞がこのところいつも腑に落ちませんが、日銀は何を見てそう言っているのか不思議です。

こんな状況の中、消費税を来年4月に10%に引き上げてしまえば、2%の物価安定目標はおろか、デフレ経済へ急降下するのは明白です。

設備投資と消費は相関性がありますので、これでは民間企業は生産性を上げるために投資をしようなんて到底思わないわけです。

民間銀行、民間企業、個人にとってマイナス金利の影響をみてきましたが、民間銀行においてはマイナス金利導入の結果、収益悪化を回避するため「資産投資」は増えますが、「実の投融資」は増えもしなければ減りもしないということです。

民間企業は収益悪化、個人においては賃金低下→消費縮小と言われていますが、これはデータを見てもらえればわかるように別にマイナス金利が導入される前から起きている現象であり、マイナス金利がそうさせるわけではありません。

また個人消費においては、マイナス金利の導入によってローン金利が下がるので消費を喚起する材料にはなってくるでしょう。

しかし、マクロ的な見方をすればローン金利の低下というものは、実はデフレを招く要因にもなりかねません。

お金を借りて家や車を買う場合、多くの人がローンを組みますが、金利引き下げは(実物+ローン金利)ということですから、実質的には物価の下落(デフレ)と言い換えることができます。

理論上金利引き下げに関してリミッターの無いマイナス金利ですが、今後追加緩和による行き過ぎたマイナス金利幅拡大は消費コストを下げてしまい、デフレを招いてしまうかもしれないというリスクはあると思います。

メディアに出る人間が稚拙な空論をディスクローズすれば、個人投資家をミスリードさせてしまいますので、気をつけていただきたい。

以上をまとめると、マイナス金利は実体経済にはさほど影響はないということです。

しかし、「マーケットにはプラスの影響を及ぼします」

長くなったので上記に関してはまた次回で。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP