-

◆日経平均600円安!どうなる!?2016年4月新年度相場

2016.04.01 日米相場概況 -

こんにちは、株の学校 マナカブ.com講師の中山です。

本日より新年度相場入りとなりました日本市場ですが、大幅安でのスタートとなりました。

まず、きのうの米国市場は今晩の重要指標を控えて小動きとなり、

5日ぶりの反落、ダウは31ドル安の17685ドルでクローズとなっていました。 しかし、今朝がた発表された日銀短観の内容が悪かったことが今回の日本株下落の契機となってしまいました。

16年3月の日銀短観は大企業製造業で前回の12→6に低下

先行きの景況感も7→3と大幅に悪化しており、これが本日の日経平均を600円に下げさせる要因となってしまいました。

参照(日銀短観16年3月):http://www.boj.or.jp/

statistics/tk/gaiyo/2016/ tka1603.pdf また、本日は和歌山の方で震度4の地震が起きたこと、北朝鮮が日本海へ向けて短距離ミサイルを発射したことなどが嫌気され下落に拍車をかけたものと思われます。

日銀短観のもう一つのポイントとしては大企業製造業想定為替レートですが、2016年度は通期で1ドル=117.46ドル想定となっており、 これは足元の想定よりも5円ほど円安の見積もりとなっており、日米の金融政策の違いから円安ドル高になるとみている企業が多いようですが、やや甘いような気がします。 これは下記で詳細をお伝えしたいと思います。

この甘い想定レートの見通しが輸出関連企業を中心に売りが目立つ

展開に拍車をかけてしまいました。

これを勘案するとせめて115円を超えてこないことには安心して中長期で外需関連株を保有ということはリスクであると考えるべきですし、 先月半ばのFOMCでは利上げペースが年4回から年2回に下方修正さ れたことによりドル円の上値はしばらく重い展開が続くと思われます。 また、足元の日経平均採用銘柄の予想1株利益も相変わらず芳しくない状況です。

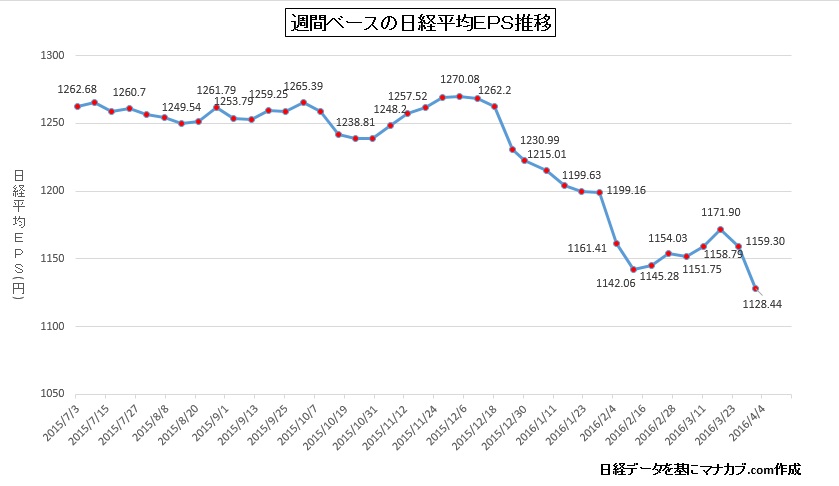

上図は3/31付けでの週間ベースの日経平均予想1株利益ですが、1128.44円まで減少しており、足元の減少幅は記録更新となっています。

株価と企業業績は必ず連動しますので、利益の減少幅が下押しして記録更新しているということは、 今年の2月12日に付けた日経平均安値の14865円を再度試す 展開も無きにしも非ずです。 本日から名実ともに新年度相場入りとなりますが、

来月下旬に開催される伊勢志摩サミットに向けて政府の緊急経済対策、 補正予算が出てくるかが相場反転のカギとなってくるでしょう。 今のところ伊勢志摩サミット前に各国に先んじて日本が打ち出すシ

ナリオと伊勢志摩サミット後に、打ち出すシナリオがあり、 仮に後者、後手に回ってしまえば4月相場は厳しい展開になってくる可能性もあるでしょう。 ◆米国企業業績も今は期待先行での上昇でしかない

今週は3/29にFRB議長のイエレンさんの講演がありました。

講演内容では米国利上げを慎重に進めていく姿勢を改めて示すと株式市場でリスクを取る動きが強まり、ダウも一気に上昇に転じました。

また、コンファレンスボードが発表する消費者の景況感の良し悪しをを占 う3月の米消費者信頼感指数が前月比で回復に転じ、 市場予想を上回ったことも相場の下支えとなりました。 メルマガで4月利上げは得策ではないとお伝えしていまし

たが、まさにそれに沿ったハト派(利上げに慎重) 的な内容となった今回のイエレンさんの会見で早期利上げに対する懸念が米国マーケットでは後 退し、米国10年債利回り(長期金利)は低下、 ドルも売られドル安円高となり米国市場にとってはこれが追い風となって今週は上値追いの比較的堅調な展開となりました。

しかしながら、日本の株式市場主体で考えるとドル安円高は外需企業の業績の下押し圧力となりますので、喜ばしいことではありません。 その影響が日本株の下落につながっているわけですが、

米国市場の現在の株高要因はドル安による業績回復期待先行の展開であると推察され ます。 ◆ダウと予想1株利益の推移

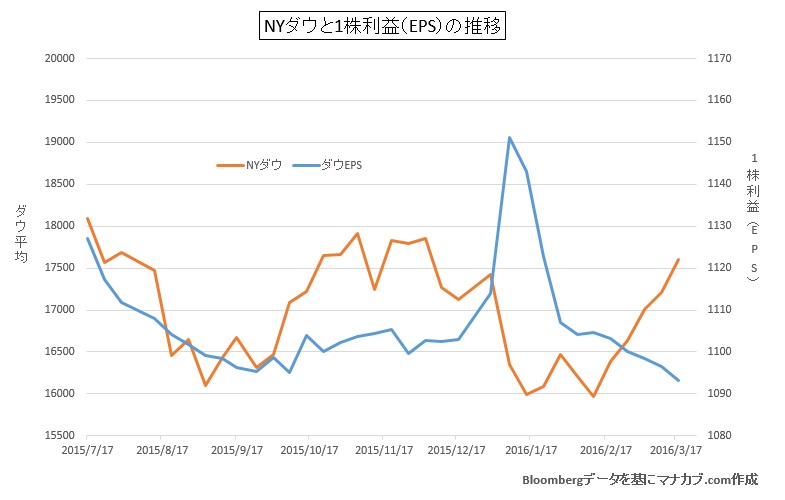

上図はBloomberg発表のダウ平均とダウの予想1株利益の

推移を示したものですがこのところ、 ダウの上昇にかけ離れて企業業績はあまり芳しくありません。 予想1株利益は下がっているのに株価だけが上昇というのは長続きはしません。

つまり、

いまのダウ上昇は利上げ観測の後退からくる金融緩和政策維持への安心感による上昇であることが窺えます。 ◆ダウとドル円相場の相関関係

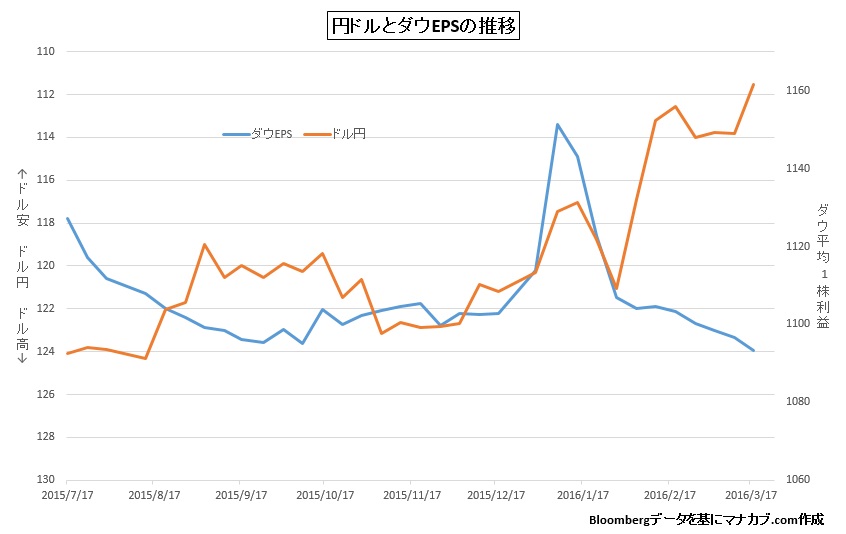

また、ダウの予想1株利益とドル円の推移でみても、

このところドル安円高基調で動いているにもかかわらず、予想1株利益に上昇がみられません。 上図では昨年まで非常に連動性のあったドル安米株高、ドル高米株安の動きに変調がみられてます。

企業業績が低迷していることをFRBも知ってのことだと思いますが、 いま積極的に利上げに踏み切り、ドル高に誘引してしまえば企業業績にダメージを与えかねないと考えて今回のイエレンさんの会見ではハト派的な内 容になったと思われます。 これで分かったことは、直近では、

各地区連銀総裁や有識者の間では「4月利上げ説」が噂されていましたが、 完全に払しょくされたとみて良いでしょう。

次回利上げが行われるとするならば早くて6月、これも市場との対話を重視して、内容が改善されなければさらなる遅延もあるでしょう。 ともすれば、これはドル売りの要因となり、

相対的に見れば円高がしばらく続くと考えるべきで、 国内の輸出関連企業の来期の見通しにも悪影響を及ぼしてくることになります。 ただ、米国が利上げペースを緩めることは悪い話ばかりではなく、

新興国の通貨安に歯止めをかけ、 資金流出を防ぐ作用としてもはたらいてきますので、高騰していたドル建て債務負担が軽減されるという観点から、 新興国のデフォルトリスク、 信用リスクは低下してくることは市場に安心感を与える要因となり ます。

また景気減速懸念がくすぶる中国においてもドル安になることで、人民元安にも歯止めがかかり、 以前ブログでも書いた外貨準備の減少からくるシステミックリスク も緩和されるということにつながります。

参照:https://manakabu.com/post-3655/ 近視眼的に捉えれば利上げ後退はドル安円高を招きますが、

世界のマーケット全体として捉えれば一つ一つ懸念材料がなくなることで考えると悪 い話しではありません。 しかしながら、短期的には上記を総じて考えると日本株上昇にはまず、

世界経済後退不安の払しょくが日本株買いの動機になってくるため、 財政出動などによる政治的株価操縦を考慮しない前提でシナリオを描くならばここから18000円、 19000円という青写真にはしばらく、早くとも半年程度の時間がかかるものと思われます。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP