-

◆日経平均17000円回復目前!上昇した理由とは?

2016.04.15 日米相場概況 -

こんにちは、株の学校 マナカブ.com講師の中山です。

昨晩21時半ごろ、熊本県益城町で震度7の地震があり、

西日本の広い範囲で揺れが観測されました。 日本国内で震度7を観測したのは、

東日本大震災が発生した2011年3月11日以来です。 鹿児島にある原子力発電所には特に異常はなく、

現在運転停止中の玄海原発にも異常はない模様です。

亡くなられた方もいらっしゃるようで、ご冥福をお祈りすると共にマナカブ生の中にも九州在住の方もいらっしゃいましたので心配でLINEで連絡を取ってみたところご無事でしたので一安心しました。さて、

今週の米国市場は今夜まで残っていますが、昨日時点で先週より約350ドル上昇し、堅調な1週間となりました。 今週は3月の小売売上高がさえない内容となったものの、原油価格の反発や、きのう発表された消費者物価指数(CPIコア)が、市場予想を下回ってはいましたが、FRBが目標とする2%(前年比)を達成していることに変わりないことや、

週間発表の失業保険申請者数が前の週より13,000人減少し、 目安となる30万人を58週間連続で下回ったことが安心材料となりました。 ◆地震=円高のワケ

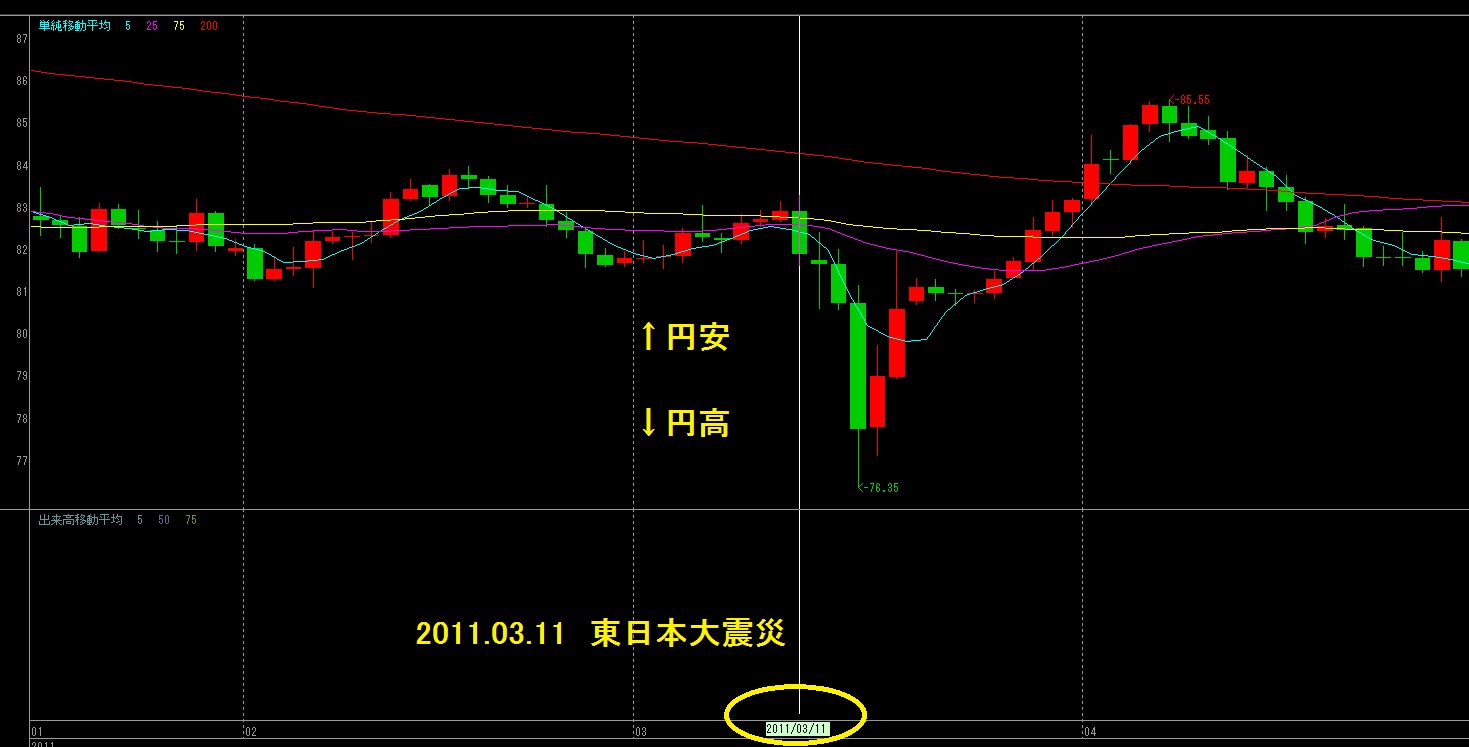

きのう、九州で地震が起きた後、急激な円高が起こりました。

「地震が起きた国の通貨が買われる?意味が分からない」

という方もいらっしゃると思いますので解説をすると、 日本株の6割は外国人投資家が売買シェアを持っていて地震の後、

本日の日本株下落に耐えるための海外勢の委託保証金率確保の円需要が起 こり、一時108円台後半まで円が買い進まれる展開となったわけです。 しかし足元では大きな被害がなく、株価下落も限定的だったため、

円買い需要は必要ないと判断し早々に売られ、円安に進んだものと思われます。 「地震=円高」という動きは今回に限った話ではなく、

東日本大震災のときも同じ展開になりました。 ただ、

この時は被害が甚大だったため株安がしばらく続く展開になったこ とが外国人投資家が保有する日本株下落による委託保証金率を確保する ための円買い需要が起こり、4日間円が買われました。 カンタンに言うと株安で追証になって建玉を吹き飛ばされないように実弾(現金)追加投入というわけです。

こういうことをマメ知識として知っておくと周りに蘊蓄として語れ

るかもしれないですね。 地震の後、

本日の日本株下落に耐えるための投機筋の委託保証金率確保の円需要が日本時間の未明に起こり、 一時108円台後半まで円が買い進まれる展開がありましたが、立会時間中には109円台半ばまで再び円安水準に戻りました。 ◆油価上昇が円安株高のきっかけに

今週は原油価格が40ドルを超えて1バレル41ドル台まで上昇し、3/22に付けたWTI価格の41.45ドルを超えて高値を付けてきたことが市場の安心材料となり、一気に円安が進行し、日本株も今週4/12~14日の3日間で1160円の上昇となりました。

直近のレポートで書いた内容とは逆をいく展開で今週は大幅高となった日経平均ですが、「なんだ予想ハズしてるじゃないか」とツッコみたくなる方もいるかもしれませんが、これまでの方向性に変わりはありません。

今回の油価上昇は、新興国の経済不安が後退してきたことと4/17に予定されているサウジ、ロシアなどの産油国の増産凍結会合への期待です。

市場は、今回で原油の需要改善と供給過剰が収まるのでは?という期待から足元の油価上昇につながっているものと思われます。

また、先日のレポートで懸念材料として注目とお伝えしていた中国の3月の貿易統計は前月比ではマイナスとなったものの、ドルベースの輸出額は前年同月比で11.5%増と、9カ月ぶりに前年同月の水準を上回ったことで、景気減速懸念が後退したこともリスクオンに拍車をかける展開となりました。

◆円高是正で輸出関連株を中心に上昇

油価の上昇によりまずは為替が動きます。

投機的なドル売り円買い需要により足元で一時107円台半ばまで突っ込んでいたドル円相場ですが、原油価格が上昇したことによっていったんのショートカバー(ドル売りの買戻し)が起きて急激なドル円の戻しに繋がり、この円安が今週の日経平均反発の起爆剤になりました。

原油価格が上昇してきたことで、世界的なリスクオンの動きが強まれば逃避の円買い需要は弱まりますので、日本株にとって追い風です。

原油価格はドル建てで取引されるためこれまでは

「油価下落→ドル高→円安」だったものが

世界的なマクロファンダメンタルズの悪化と原油安は輸入する日本においてはメリットになるため、

「油価下落→リスクオフの円買い→ドル売り」

に流れが変わってしまいました。しかし、先にも述べたように週末には増産凍結協議も近づいてきましたし、中国経済が思いのほかソフトランディングで経済縮小していることが好感されて油価上昇につながりリスクオンの動きに流れが変わってきているようです。

ただ、17日の増産凍結協議で合意がなされなければ原油価格は再び下落する可能性もありますので、週明けもボラタイルな展開になりそうな気がします。

協議の内容次第ですのでここから上もあれば下もあります。

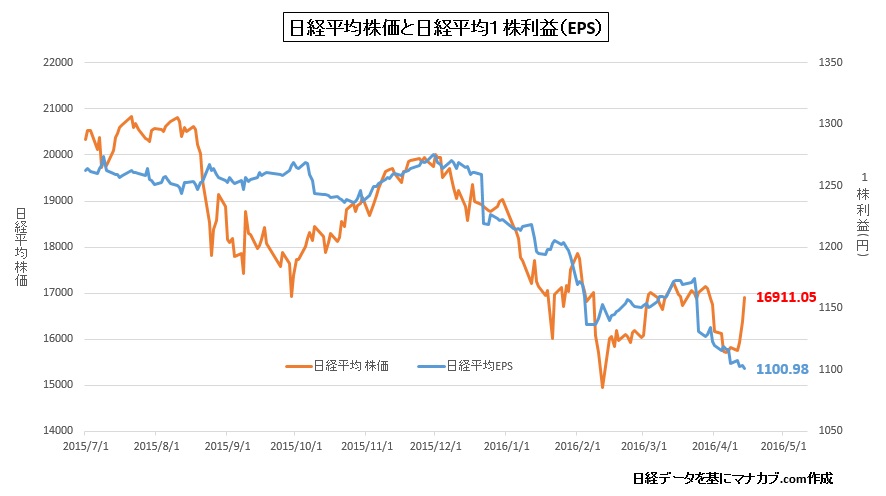

◆日経平均の予想1株利益は1100.98円(4/14)

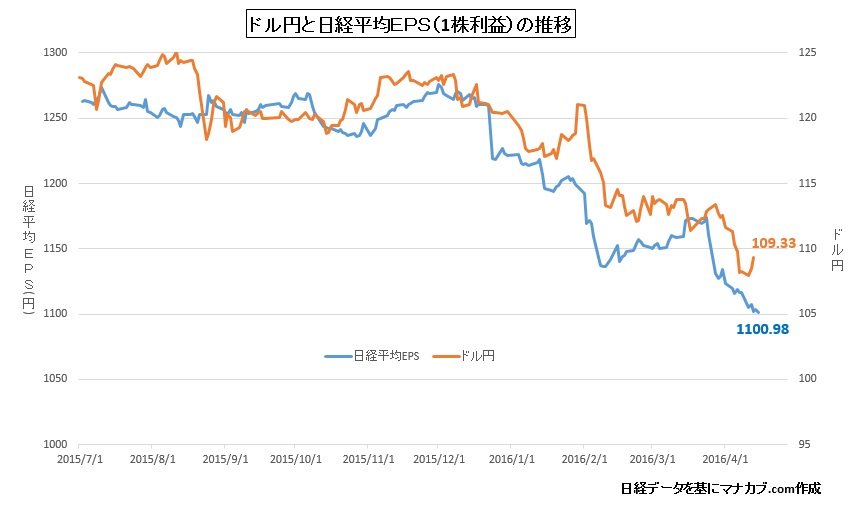

行き過ぎた円高がやや落ち着きを見せ、

ドル円も110円を回復するかどうかの展開を見せていることが足元の株高要因となっているわけですが、 残念ながら日経平均の予想1株利益はまだ下値を模索するような展開は継続しており、 空売りのショートカバー(買戻し)による反発の域をまだ脱していないと考えた方が良いでしょう。 上図を見てもらえれば分かるように、予想1株利益はだだ下がりを継続中です。

足元の株価上昇の流れが変われば今月下旬、

遅くとも来月下旬には再び反落し一段下を試す展開もあり得るとみていますので、 爆買いは控えておいた方が良いでしょう。 1株利益が下がっているということは実需の買いは起こりにくく足

の速い海外の投機筋に振らされてしまう可能性が高いです。 しかし、これまでもレポートやメルマガでお伝えしているように、

1株利益を下げさせているのは円高です。 はっきりと連動しているドル円相場と企業業績

4月の日銀短観では、大企業・製造業が今期想定しているドル円のレートは117.46円ですので、足元のドル円相場と比較するとだいぶかい離があります。 なお4月の日銀短観では、大企業の2016年度の経常利益見通しは▲

2.0%です。 2015年度の予想1株利益の1130円から考えると2%

減で1107円になります。 足元で円高が進行しているのと、企業が見通している想定レートにかい離があることを考えれば今期は更なる減益見通しになる可能性も視野に入れています。

仮に5%減益となれば、予想1株利益は1074円となり、

年平均のPERが15倍水準で動くと考えると16110円です。 15倍という水準はあくまでもフェアバリュー(

割高でも割安でもない水準)であるため、 リスクオフの動きになれば13倍まで売られることも視野に入れる と、

1074円×13倍=13962円(日経平均の下限ライン)とざっくり日経平均の目先下値のリスクは14000円と考えて良いかと思います。

足元の予想1株利益は1100.98円まで減少していますので、

これにPER15倍を乗じてみると16515円となり、 4/14の日経平均終値16911円はやや割高感が台頭してくる水準です。 もちろん今月下旬に予定されている日銀の金融政策決定会合~伊勢志摩サミットに向けての日銀、政府の動きで景色はガラリと変わることに期待はしています。

「

ポジティブと捉えられる追加緩和」 「消費増税延期に伴う衆参ダブル選挙」

「10兆円規模の真水の財政出動」

というマーケットに好材料なカードは残っていますので、これが出て円安方向に進めば、 上記の悲観的な見方も払しょくできるでしょう。 上記の政策が奏功しなければ上記リスクオフシナリオは継続です。

しかし、マナカブ生なら分かっていただけると思いますが、「投資の本質」を知れば、多くの投資家が悲観的で相場が崩れるほどに上がる銘柄探しも楽になりますし、僕らにとっては上げても下げても変わらないんですけどね。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP