-

◆米国(アメリカ)利上げでも円高は続く可能性アリ

2016.09.01 -

こんにちは、株の学校 マナカブ.com講師の中山です。

早いもので今年ももう9月に入りました。

8月相場は

https://manakabu.com/post-5220/

(8月相場は上もなければ下もない)の記事でも書いたように、やはりあまり上下に振れない相場展開で終始しました。

足元の相場を振り返ってみると、先月26日に経済シンポジウム(ジャクソンホール)でのFRB副議長のフィッシャーさんが年内2回の利上げを示唆したことで、債券市場では金利が上昇、これを受けてドルの相対的な強さを示すドルインデックスチャートも5月頭で底打ちし、上昇トレンドに回帰していてジャクソンホールの内容次第では下降トレンドに変わるとメルマガではお伝えしていましたが、上記の内容をきっかけに切り返す展開となりました。

(ドルインデックスの推移)

これを受けて、ドル円も100円台前半で推移していたものがあっという間に昨晩は103円台半ばまでドル高円安が進む展開となりました。

米国が利上げに踏み込もうとすればするほどドルは買われ、他通貨は売られることになりますが、ドル円だけで見れば円安がどんどん進行していくかというとやや疑問です。

その理由は日本の貿易収支の黒字化や経常黒字の拡大に代表される円を取り巻く環境(いわゆるマクロのファンダメンタルズ)が円高の重石となるとみています。

日本の貿易収支や経常収支が黒字になるということは、海外から外貨をそれだけ多く受け取ることになりますので、円に戻す量も多くなるということです。

これが実需の円買いとなって、為替相場では円高の圧力となってきます。

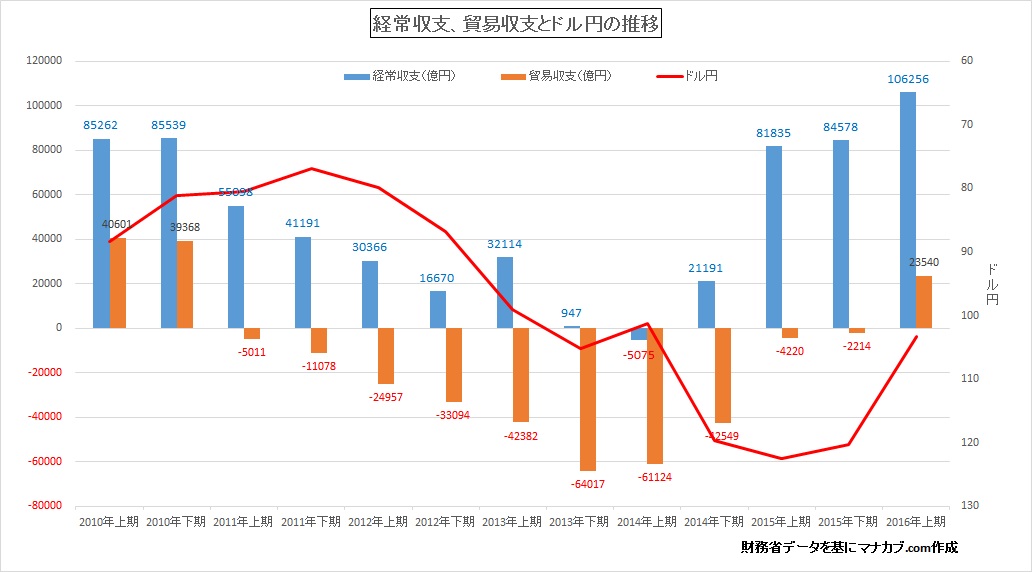

(貿易収支、経常収支とドル円の推移)

上図は、2010年からの貿易収支と経常収支とドル円の推移を示したグラフですが、2010年の上半期、下半期では経常収支も貿易収支も黒字となっていたため、ドル円は1ドル=80円台前半の超円高となっていました。

それが2011年の東日本大震災をきっかけに原発が停止したことで代替エネルギーとなる液化天然ガスの輸入増加や、火力発電の資源となる原油を大量に輸入せざるを得なくなったことで貿易収支が赤字となってしまいました。

その赤字額は2014年には上半期、下半期併せて10兆円を超える貿易赤字が発生することになりました。

しかし、2014年夏からの原油価格の下落を背景に貿易収支は改善し、昨年は上半期で4220億円、下半期で2214億円の赤字幅に縮小することになりました。

貿易収支・経常収支とドル円の値動きを併せてみれば、2014年は貿易収支、経常収支が悪化したことで円安が進行し、15年以降は収支改善に伴って円安も是正されていることが分かります。今年の上半期では経常収支は10.6兆円、貿易収支も2.3兆円の黒字となっているということはそれだけ外貨を獲得していることの裏返しであり、国内に持ち込んだ時の円に替えるエネルギーが円安になりにくくさせる作用としてはたらいてくるということです。

そのため、原油価格の下落は輸入コストを抑える意味で日本にとってはプラスに見える反面、資源価格が下がれば、物価上昇に歯止めがかかり、日銀が目標としている物価安定目標2%は遠のき、さらに貿易収支で見れば交易条件の改善によりプラスにはたらくため、デフレ経済に巻き戻ることになります。

デフレとはそもそも物価の下落、お金の価値の上昇を意味しますが、お金の価値が上がってしまう国の通貨は物価が安いわけですからその代表例となる日本の円は強くなるということです。

原油価格の下落はその派生商品となるガソリン価格の下落をもたらし、消費者にとってはプラスという見方もできますが逆を言えば資源価格の下落はデフレ経済を進行させることになりますので、あまり良いことではありません。

「アベノミクスで株価が上がった」、「量的緩和で円安に動かすことが出来て企業収益が増加した」とよく言われますが、その面も多少はあるでしょうが、円安株高の契機となったのは実は、実体経済での貿易収支、経常収支の赤字の変化であり、貿易収支が赤字になったことによってドル円が円安に振れてそのタイミングがちょうどアベノミクスと重なっただけであるということです。

そのため、米国が利上げに向かえば相対的な強さを示すドルインデックスは上昇しますが、ドル円でみればそれとパラレルにドル高円安が進むということはなく、あくまでもこれ以上貿易収支、経常収支の黒字化が膨らまないことが一つ重要なキーポイントです。

それを握っているのは原油価格なのです。

油価の下落は輸入国の日本(消費者)にとって交易条件を改善させますが、貿易黒字が嵩むことで円高をもたらしてしまいますので、日本株にとっては歓迎されるものではありません。

足元で原油価格が急落している背景には、中国の景気減速から来る原油需要の低迷とそれに伴う原油在庫の増加、そしてドル高この2つが要因です。

今月はサウジを筆頭とした産油国で増産凍結についての会合が行われる予定ですが、ドルで取引される原油が増産凍結とならなかった場合、再び1バレル=40ドル台を割り込むことも考えられますし、利上げ期待でドルが強くなればドルで取引される原油をはじめ商品価格の下落をもたらし、ディスインフレを起こしてしまいますので米国は利上げをするにしてもそのペースを緩やかにせざるを得ないでしょう。

FRB副議長のフィッシャーさんは年に2回の利上げを示唆しており、FOMCのスケジュールを考えると9月と12月になります。

きのう発表された民間発表の8月のADP雇用統計が予想17.5万人に対して、17.7万人という結果でしたので、仮に明日米労働省が発表する非農業部門雇用者数の伸びがこれに近いものが出てきた場合、ドル円は上昇することになると思います。

しかしながら、原油価格の下落によって貿易黒字が膨らんだ日本で見れば、中期的に見て再び昨年のように1ドル=120円というような円安水準にはなりにくはずです。

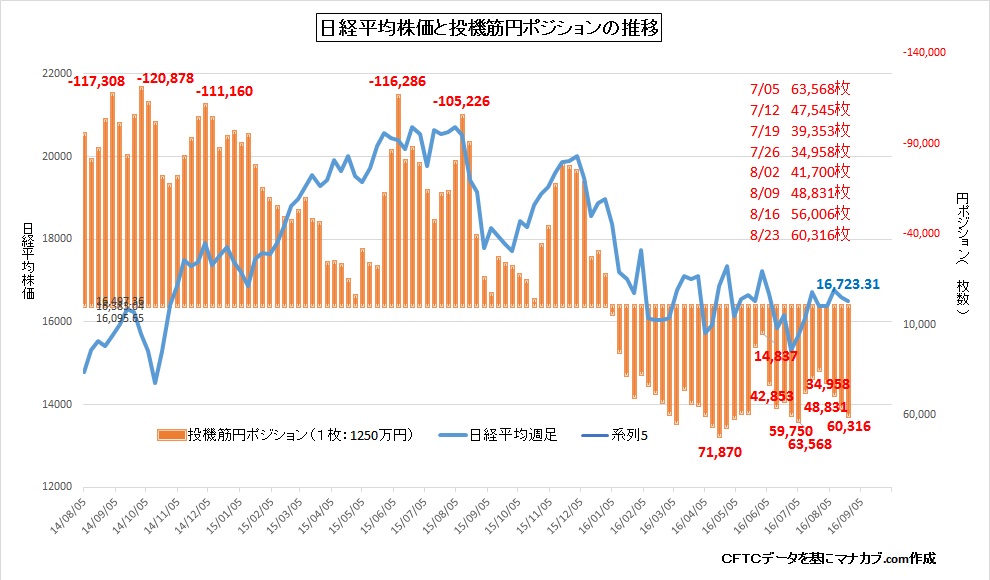

もう一つ円安になりにくい裏付けとなるデータとして参考になるのが、投機筋の円先物ポジションの推移です。

足元では投機筋の円先物ポジションを見るとロング(買い)ポジションを6万枚も積み上げています。

今足元で円安に進んでいる理由は、先日のジャクソンホールでのフィシャーFRB副議長の年2回の利上げ示唆によって、足の速い投機筋が円ロングポジションを解消させているに過ぎないのです。

ただフィッシャーさんも「あくまでもデータ次第で年2回の利上げ」と言及していますので、明日発表の8月雇用統計を前に、ファンダメンタルズが変わったとみるのは早計で、雇用統計が良かったら損失が拡大するのを未然に防ぐための投機筋による円ロングポジションの解消でしかありません。

見てのとおり、これだけ積み上がった円ロングを解消して円ショート(円安)に持っていくには相当な資金エネルギーを必要とするため、ドル円が120円の円安に回帰するのはかなり難しいと思われます。

また世界の基軸通貨となったドルの金融政策のかじ取りを誤れば、それは世界経済に影響を及ぼします。

例えば利上げをしたことで商品価格の下落リスク、新興国の通貨安リスクが再び台頭してきますので、これが巡り巡って良好な米国経済を崩す可能性もあることには注視すべきです。

こう考えると、米国の急ピッチでの政策金利の引き上げは市場に混乱をきたす可能性が高く、利上げを行ったとしても年に1回、9月か12月のFOMCで行われることが妥当であり、理想的であると考えます。

ためになったと思ったらクリックお願いします

人気ブログランキングへ

人気ブログランキングへ

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP