-

◆連銀総裁による米国9月利上げ説はプロパガンダ

2016.09.13 -

こんにちは、株の学校 マナカブ.com講師の中山です。

直近の相場を振り返りますと、日経平均株価は9月5日に、5月31日以来の17000円乗せを果たしました。

しかしこの17000円乗せどころでは商いも膨らまずわずか3日間(下図の赤丸)しか維持できずに足元では再び17000円割れでこう着感の強い相場展開となっています。

相場が17000円どころで上値が重たくなっている理由は簡単で、今年の2月12日に日経平均は15000円割れしたところから3月14日に戻り高値を付けたのが17200円どころ、そこから4月頭に底値を付けて再びに上昇に転じ4月下旬に戻り高値を付けたところが17500円と2月の底値からはだいたい15000円~17000円強の間でレンジ相場となっていることが分かります。

そのため、足元の9月頭につけた17000円超えのところでは戻り待ちの売りが多く、上値が抑えられる展開となったわけです。

7月の日銀金融政策決定会合で日銀はETFの購入額を年間3.3兆円から6兆円に増額したこともあって、幸いにも6月24日のブレグジットからは下値を切り上げる展開となっていますが、この17000円どころを上抜けていくには日銀の買い支えだけでなく、米国の利上げという材料が必要になってきます。

はたして米国の利上げはどうなっていくのでしょうか。

◆米国の地区連銀総裁による連日の利上げ発言で市場は混乱

FRBは今年、年2回の利上げを目標として動いていますが、FOMCも残すところ9月、11月、12月と年内3回しかありません。

7月の雇用統計が悪かったことを受けて7月の利上げを伸ばしたことでFOMCのタカ派メンバーの中にはやや焦りが出ているのかもしれません。

ここ数日各連銀総裁からタカ派発言が相次いでおり、それが市場のかく乱要因となっています。

まず最初の9月利上げの足掛かりとなった要人がFRBのフィッシャー副議長でした。

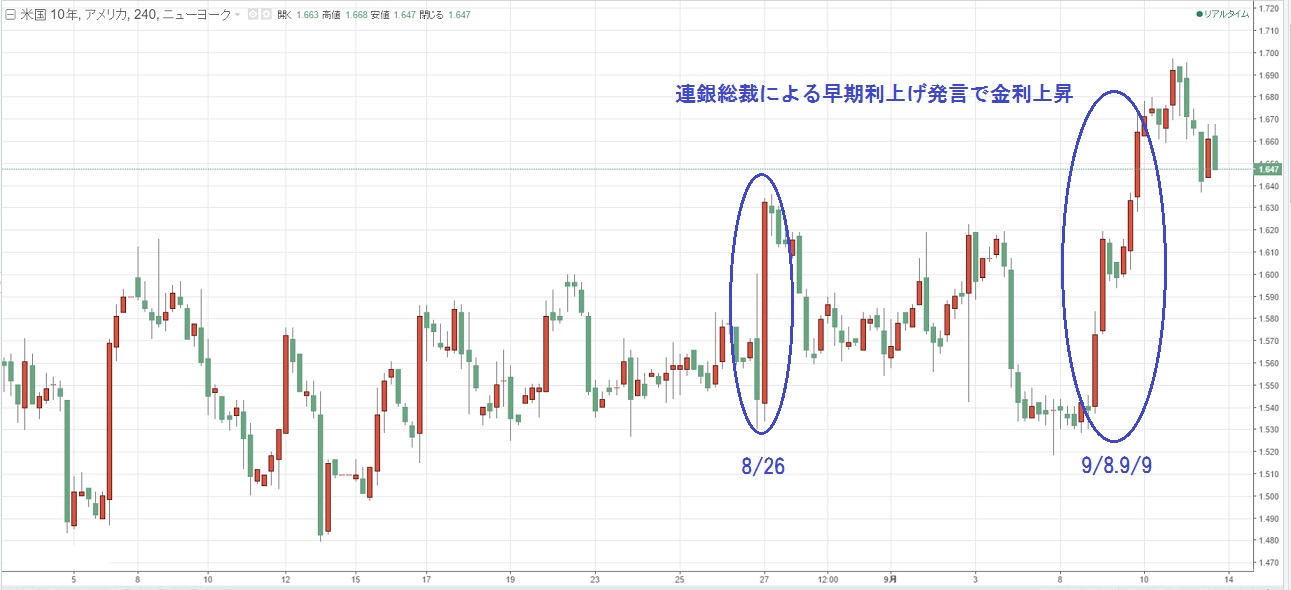

フィッシャーさんは、8/26に米国ワイオミング州で行われたジャクソンホール(経済シンポジウム)後、「年内2回の利上げが妥当」と発言、これにより米国の長期金利は上昇、一方で米国株は売られる展開となりました。

これに次いで

・9月8日 リッチモンド連銀 ラッカー総裁も9月利上げを示唆

・9月9日 ボストン連銀 ローゼングレン総裁も早期利上げに前向きな発言

と立て続けに早期利上げに向けた要人発言が相次いだことを受けて米国長期金利は上昇する展開となりました。

一方で米金利の上昇は株式にとって逆相関ではたらきますので、ダウは先週末、9/9にブレグジット以来の400ドル近い大幅な急落となりました。

これは、「市場では9月利上げは歓迎しないよ」という市場からのメッセージでもあるわけです。

この連日の連銀総裁による早期利上げに前向きな発言によってFOMCメンバーすらも想定外だったのでしょう、予想だにしない米国株の暴落が起きたことで、その翌日にはFRB理事のブレイナードさんからフォローコメントとも取れる利上げに慎重なコメントが出ることになりました。

これでひとまず安心感からダウはすぐに反発、12日は200ドルを超える上昇となりました。

◆連日の連銀総裁からの早期利上げ発言はプロパガンダの可能性が高い

FRBは年2回の利上げを計画していますが、市場では世界経済の減速やブレグジットなどを考えると年に1回、下手をすれば来年に持ち越しとまで考えており、市場が織り込んでいない中での利上げは混乱をきたすため、投票権のあるFOMCメンバーが最近になってこぞって9月利上げを示唆する意味は、メンバーの大半が実際は

年1回、12月利上げを実施しかできないと思っていながらも「市場との対話」を意識した布石、プロパガンダであると考えています。これでは実質的にFRBが目指す「市場との対話」ではなく「市場への誘導」であるんですけどね。

米国の経済指標も足元では雇用統計をはじめISMの製造業、非製造業景況指数が共に市場予想を下回っていることから、堅調だとはなかなか言いにくく、仮に米国景気がリセッション入りをした場合、金融緩和が出来る猶予を持たせたいがために利上げが出来るタイミングでは出来るだけ利上げをしておきたいというところなのでしょう。

今回の連銀総裁の早期利上げ発言による市場の混乱、それをフォローするかのようなFRB理事の改めての慎重論を考えると、今月20.21日に行われるFOMCまではエッジの効いた発言は控えられると思いますのでFOMCに向けて商いも細り、徐々に様子見ムードの強い相場展開になってくるでしょう。

◆9月FOMCで米国利上げはまずあり得ない

FF金利先物レートから算出される9月の利上げ確率はわずか15%(9/12時点)しかありません。

これほどまでに9月利上げを市場が織り込んでいない中で敢行するのはリスクであり、非難を浴びる結果となるため現状の0.25-0.50ベーシスポイントと据え置きになるとみています。

また、もう一つ9月利上げがないとみる理由は、足元のISM製造業景況指数が50を割り込んでいるということです。

米国がQE3(量的緩和第3段)によって景気回復していく中で、緩和から引き締めの一歩として動いた初の利上げが昨年12月のFOMCでのことでした。

ISM製造業景況指数は米国の製造業(300社以上)を対象に、新規受注、生産、入荷、雇用、在庫の状況をアンケート調査して指数化した指標で、50を節目として50以上であれば好況、未満であれば不況と判断されるものです。

そのISM製造業景況指数は初の利上げを行った昨年12月時点では48.2という内容の中での利上げをFRBは行ったことになります。

市場はもちろんこれを織り込み切れずに利上げ発表と時を同じくしてドルは買われることはなくむしろ売られ、相対的に円が買われる動きになりドル円は昨年の1ドル120円の円安水準から現在の100円台まで20円もドル安が進むことになりました。

過去の米国の金融政策を振り返ってみても、ISM製造業景況指数が50を割り込む中で金融引き締めを行ったFRB議長はジャネット・イエレン、彼女しかいません。

前回はその痛い経験があるわけですから今回の8月のISM製造業景況指数の50割れという状況で同じ轍を踏むことは考えにくいのです。

9月利上げがスルーされると再び米国市場を中心に安心感から堅調な相場に戻るとみていますが、利上げを見送ったことで仮にドル売り円買いがインパクトとなって、21日のイベントを前後に日本株が値下がりするようであればそこは絶好の仕込み場であると考えています。

9月利上げを見送ったとしても米国が今後利上げしないということではありませんので、次は12月利上げ観測が下支えとなりドルは再び市場が利上げを織り込んでいく中で買われていくでしょう。

一方対円でみれば、原油価格や経常収支の改善といったその他の要因でさほど円安にはなりにくいと思いますが、緩やかな利上げ、そして来年以降もこの利上げへの観測が剥がれなければ円売りの抑制としてある程度は効きますので年末に向けて日本株上昇の要因としてはたらいてくるものとみています。

長くなりましたので、同日に予定されているもう一つのイベント、日銀会合とその後の展開については次回に書きたいと思います。

ためになったと思ったらクリックお願いします

人気ブログランキングへ

人気ブログランキングへ<無料株式セミナー サンプル動画>

人数限定無料株式セミナーはこちらです

https://manakabu.com/taiken

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP