-

◆世界最大のヘッジファンドから学ぶ経済の仕組み vol.3

2017.03.13 -

こんにちは、株の学校 マナカブ.com講師の中山です。

昨年、著名ヘッジファンドのブリッジウォーター・アソシエイツの創業者、レイ・ダリオの話を3回に分けて綴るとお伝えしていましたが、2話目までは書いていたのですが、最後の3話目が放置しっぱなしでした。

すみません。

改めて、最終章である第3話をまとめました。初めて目にした方は

https://manakabu.com/post-6214/

(◆世界最大のヘッジファンドから学ぶ経済の仕組み vol.1)

からお読みください。

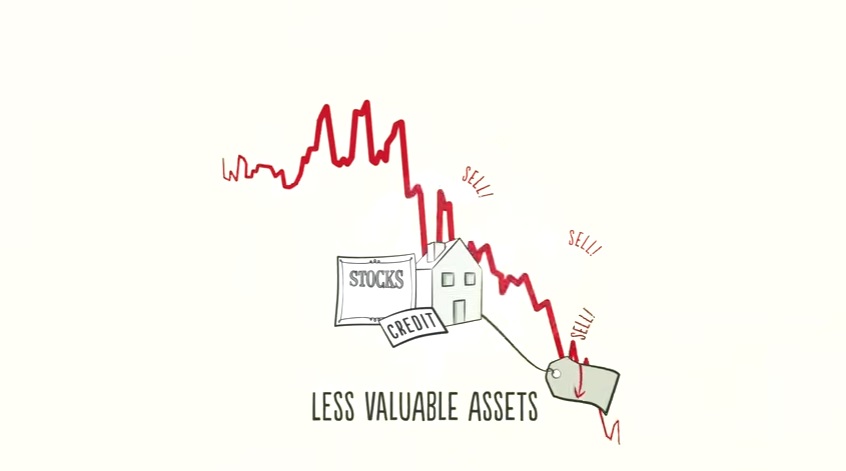

債務が再編されると所得と資産価値は急速に減り、債務負担率がさらに悪化します。支出を減らすのも苦しいですが債務を減らすのも大変なのです。

こうなると中央政府も影響を受けます。

所得が減り雇用も減るのですから政府に払われる税金も減ることになります。さらには失業がふえたため政府は支出を増加する必要があります。

失業者の多くは預金もなく政府からの援助が必要です。また政府は経済活性化のため支出をふやし、経済の体力を回復させようとします。

レバレッジが消滅しているときには税収入が減っただけ、政府の予算負担は急激に増加します。

これが政府の債務負担増加の理由です。

この債務を返済するためには税収をふやすか借金をふやすことになりますが、所得が減り失業者がふえているこの状況でどこからお金を集めたらよいのでしょうか。

富裕層です。

政府は富裕層からお金を集めようとします。

資産は限られた少数の人たちが持っています。政府はこの富裕層からの税収入をふやすのです。すると富の再分配が起こります。持っている人々から持っていない人々に、貧しい人たちは富裕層を毛嫌いするようになります。

また富裕層は経済の弱体化、資産価値の暴落、税金の増大などから貧困層を嫌うようになります。

恐慌が続くと社会不安が生まれます。

国内の葛藤が増えるだけでなく国と国の間にも、特に債権国と債務国の間にもいら立ちが見られることになります。この状態が続くと政変が起こり大変な事態となりかねません。

1930年代にはこのためヒトラーが力を増し、ヨーロッパでは戦争が起こり、アメリカでは恐慌が起こりました。そのため強い対策が必要となりました。普通の人がお金だと思っていたのは実際にはクレジットだったのです。そしてクレジットが消滅するとお金が不足することになったのです。人々はお金が必要になりました。

◆中央政府・銀行のかじ取りが経済を担う

お金を印刷できるのは誰ですか?

中央銀行です。

利子がゼロまで下落していましたからお金を印刷するより方法がなかった。

支出の縮小、富の再分配に比べるとお金を印刷することはインフレを招き経済を刺激します。

中央銀行は何もないところから新しい紙幣を印刷し、資産を買い、政府債権を買うのです。

これがアメリカの大恐慌で起こり、2008年にも起こりました。アメリカの中央銀行、連邦準備銀行が2兆ドルを超える新しいお金を印刷したのです。

世界のほかの中央銀行もできる限りお金を大量に印刷しました。

これで金融資産を買えば資産の価格を引き上げ、借入れが楽になります。

でもこれは金融資産を所有している人だけを助けることになります。

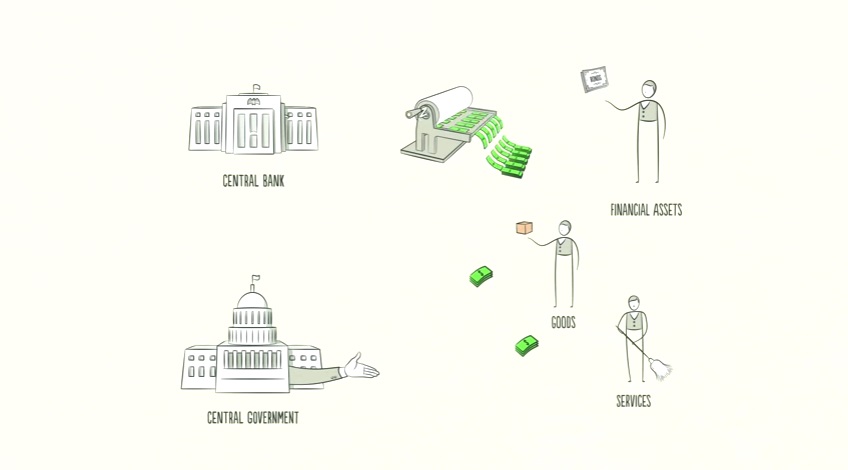

中央銀行はお金を印刷できますが金融資産だけを購入できるのです。この一方中央政府は物品やサービスを買い、そのお金を人々の懐に入れることができます。

でもお金を印刷することはできません。

したがって経済の活性化のためには両者の協力が必要となります。

中央銀行が政府の債券を購入することは実際政府にお金を貸すことになり、赤字予算で物品やサービスへの支出を増やし、経済の活性化を図り、失業保険を支払うのです。

すると国民の所得が増え、国の赤字も増えます。

でもこれが経済の債務負担総額を減らします。

これはリスクを伴います。政府は4つの方法のバランスを保ち債務を減少させることが大切です。

債務減少には以下4つがありました。

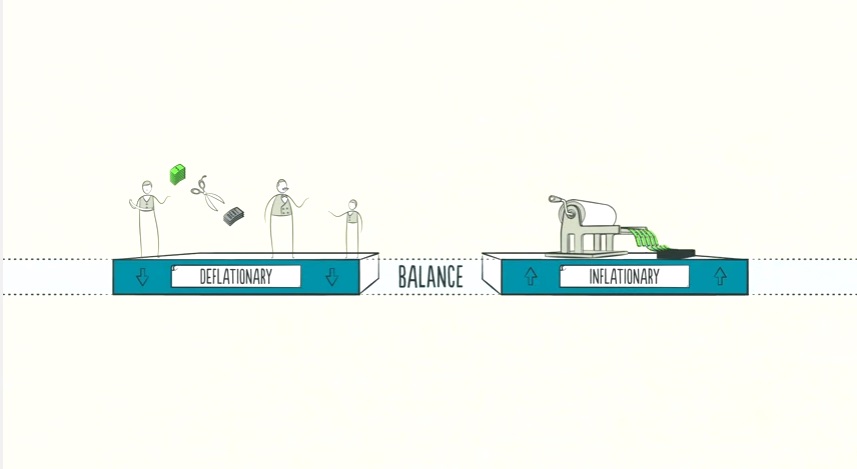

第1に、人、ビジネス、政府が支出を縮小する。(デフレ要素)

第2に、債務は不履行となりまた再編される。(デフレ要素)

第3に、資産は富裕層からそれ以外に再分配される。(デフレ要素)

第4に、中央銀行が新しい紙幣を印刷する。(インフレ要素)

デフレ要素とインフレ要素のバランスを保つことが経済の安定につながります。

このバランスが達成できればレバレッジの減少はよい結果をもたらします。

レバレッジの減少は悪い結果、またはよい結果をもたらすことができます。

レバレッジの減少がよいとはどんな場合でしょう。

これは難しい事態ですが、それに上手に対応できるならよい結果が可能なのです。

これは債務が引き起こすアンバランスで過激なレバレッジよりよく、その場合所得と比べて債務が減少し、実質経済が向上し、インフレ問題が解消されます。これはバランスが取れた場合です。

このバランスを可能にするには上手に支出を抑え、債務を縮小し、富を再分配し、お金を印刷することで経済と社会安定を維持できるのです。

お金を印刷すればインフレが起きるのではないかとよく聞かれます。

それでクレジットの暴落を相殺できるのならインフレにはなりません。

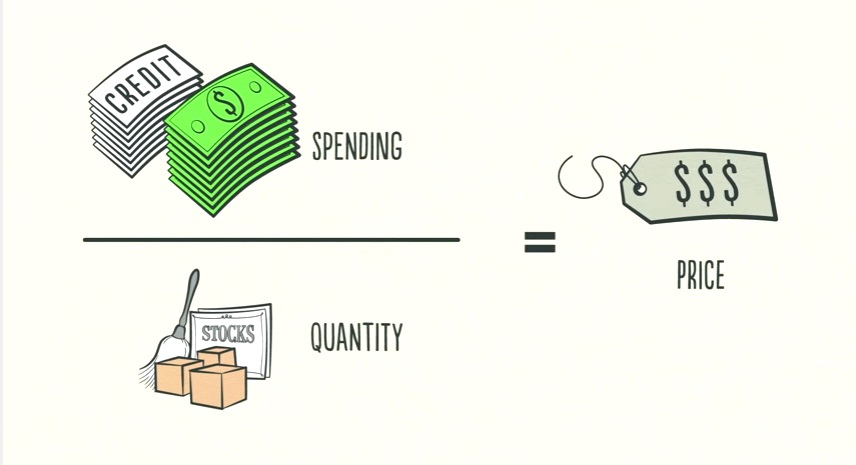

お金で支払われようがクレジットで支払われようが支出が増加することに違いはありません。

中央銀行はお金を印刷して、増えたお金を使って減少しているクレジットを補えます。

景気を回復させるためには中央銀行は所得を増加させると同時に、所得の成長率が蓄積した債務の利子額よりも早く増えるようにする必要があります。

これはどんな意味でしょう。

基本的には所得が債務より速いスピードで増えることが必要なのです。

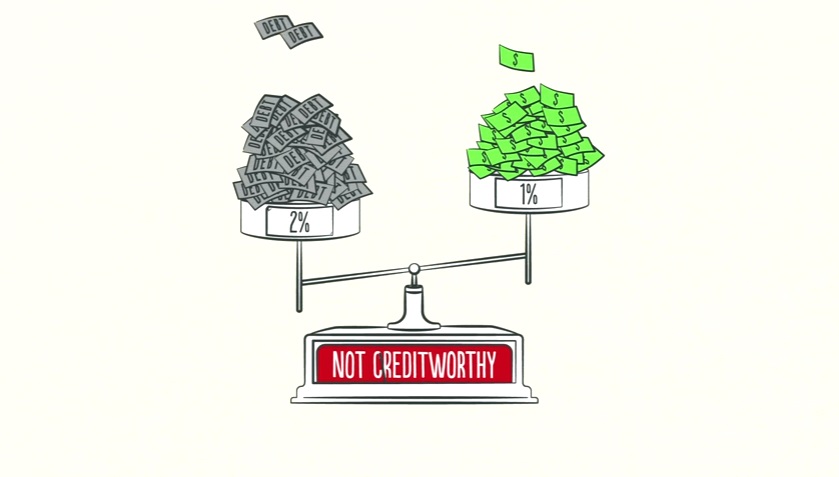

レバレッジが減少している国があると仮定しましょう。この債務対所得の比率が100%としましょう。

するとその国の1年の総所得は既存の債務と同額であることになります。この債務に利子がつくとします。

利子が2%と仮定します。

この利子率のため債務が2%の率で増えており、その一方で所得が1%の率で成長しているなら債務の返済は不可能です。

所得成長率を利子率よりも高くするためには十分なお金を印刷する必要があります。

でもお金を印刷するのは簡単ですから悪用されやすく、国民も印刷を希望することが多いです。

大切なことは1920年代にドイツで起こったように、お金を大量に印刷してハイパーインフレを引き起こさないことです。

政府がバランスを維持できれば問題は悪化しません。成長率は低くても債務は減少します。

レバレッジが減少していてもこれは可能です。所得が増えると借り手の信用が向上します。

そうなると貸し手はお金を貸すようになり債務負担は減少しだします。

お金を借りることが可能になれば支出も増え、経済は成長へと向かいます。

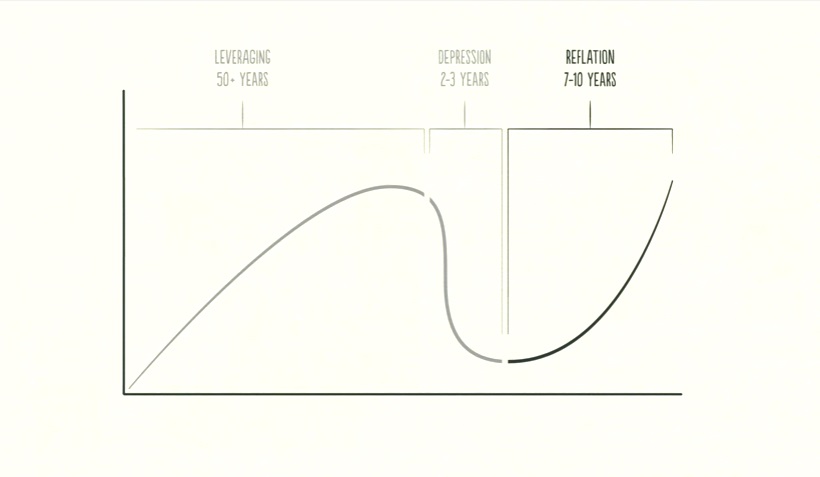

これは長期債務周期で言うとリフレーションの段階です。

レバレッジの減少は対応を間違えれば大問題となりますが、正しく対応すると問題解決を引き起こせるのです。

債務負担が減少し経済活動が正常に戻るまでには10年以上かかります。

したがって失われた10年と呼ばれます。これが結論です。

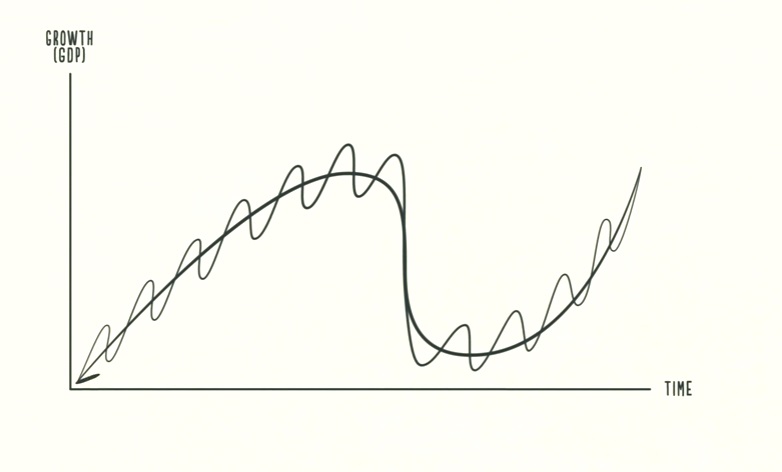

もちろん経済の仕組みはここで見るように簡単ではありません。でも短期の債務周期を長期の債務周期に重ねて、それを生産性成長カーブに重ねてみると、これまでの体験の意味がわかるようになります。

現状が理解でき将来も予想できるのです。

まとめてみますと3つの重要な要素が存在します。次のことを忘れないでください。

第1に、所得より早く債務を増加させない。

でないと債務負担が耐えきれなくなります。

第2に、所得を生産性より早く増加させない。

そうなると競争力が弱くなります。

第3に、生産性を向上させる努力を惜しんではいけない。

これは長期的に一番大切な要素なのです。

これは皆様に対しても政策立案者にとっても有益な実例です。

驚かれますが、ほとんどの人やほとんどの政策立案者はこれの大切さに気づいていません。

この実例は私の役に立ったので、皆さんにもそうであることを願います。

と、ここまで3回にわたってレイ・ダリオが解説する経済の仕組みについてご紹介させていただきましたが、経済を読み解くうえで非常に重要なヒントが散りばめられています。

下記にこの動画のリンクを置きましたが、特に08:30、10:00、14:00、26:00あたりの理解は非常に重要で、これを理解して経済指標を読み解いていけば金融危機を避けて自分の資産を守ることが出来るようになるのではないかと思います。

動画で見る

ためになったと思ったらクリックお願いします。

-

TEL:03-6811-3246

10:00-19:00(土日祝も受付) -

今なら参加者に特典をプレゼント 無料セミナーに申し込む

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP