-

◆日経平均2万円は2万円でも2年前の2万円とは毛並みの違う2万円

2017.06.13 -

こんばんは、マナカブ.com講師の中山です。

タイトルだけで、「2」という数字を5回も使ってしまいました。すみません。

でも大事なことなのでお伝えしておきたいと思います。

本日もメルマガ読者の方には先んじてお話しした内容なのですが、タイトル通り日経平均は2万円をタッチした後そこから小動きする展開となっています。

この日経平均2万円は2015年12月1日(終値:20012.4円)以来の株価であり、株をやっていない人であっても新聞やニュースで見聞した方も多いかと思います。

その現在の2万円という数字と過去につけた2015年の2万円との違いについてです。

◆日経平均2万円は2年前の2万円とは違う

日本株を代表する日経平均株価は2年前の2015年夏場、そしてその後12月1日に日経平均20000円を付けました。

金額で見ると、2年前の20000

円と足元で付けた20000円、見た目は同じですが中身は全く違う20000円ということです。

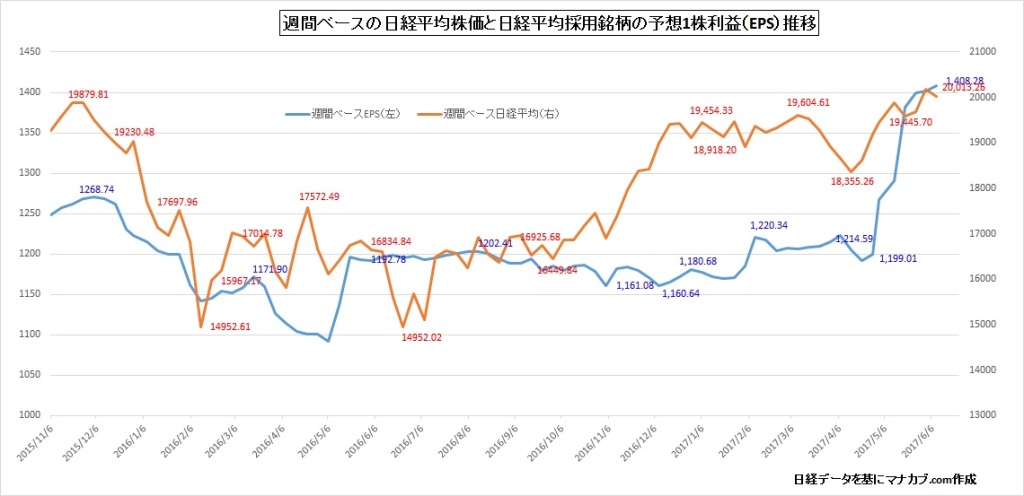

(週間ベースの日経平均株価と予想1株利益の推移【クリックで拡大】)上図を使って説明します。

まずは分かりやすく日経平均を、「日経平均株式会社」としましょう。

その日経平均株式会社の2年前の株価も今の株価も20000円どころに到達していますが、年間に稼ぎ出す利益が2年前は1268円だったのに対して、

今は1400円になっているということを意味します。 どちらの2万円がより信頼のおける、投資家にとってはお買い得な2万円であるかがこれでお分かり

いただけるかと思います。 分かりやすいたとえでいえば、夏になるとメロンがおいしい季節になりますが、高級メロンが以前は1268グラムで2万円だったものが今は1400グラムの高級メロンが2年前と同様の2万円で買えるということです。

当然ながら、同じ2万円でも後者のメロンの方を誰しも買いたいと思います。

つまり、表面上の株価は同じでも中身が違うというわけです。

だからチャートだけで売買を行うことや「大手だから大丈夫」

という株をちゃんと勉強している人にとっては理解に苦しむ銘柄の選び方がいかに杜撰であるかお分かりいただけるかと思います。 いよいよ明日はFOMC(連邦公開市場委員会)でFRBの政策金利が発表となります。

市場のコンセンサスでは90%以上の確率で0.25%の利上げが行われる見通しです。

教科書的に言えば、ドル高圧力となりますが、過去2回(昨年12月、ことし3月)のFOMCでの利上げの後はドル安円高に振れているため市場でも警戒感がやや広がっています。

(FOMC後のドル円チャート)足元のドル円は1ドル=110円前後で推移しており、今回は過去の2回とは違い、FOMC前にドル上昇とはなっていない点が違うため利上げが行われたとしてもドル安円高にはならないという見方と、FOMC後のイエレンFRB議長の会見内容次第でドル安円高になるという見方があります。

具体的には、今後の利上げペースの話になりますが、FRBは年3回、今回含めて3月、6月、あと9月か12月にやるというのが目標です。

しかし、足元の米国経済は雇用環境は順調に改善しているものの、雇用者の平均時給の伸びや消費、インフレに関する指標がやや伸び悩んでいることから利上げに慎重な姿勢を見せればドル先高観は後退しドル安へと転じることになります。

もう一方で、強気の利上げを敢行しようとした場合、米国経済が回復途上でまだ強いと呼べない環境下で拙速な利上げをしてしまえば今度はそれに耐えられるか?という懸念から株安、ドル安という展開となりこれが日本株にも多少なりとも影響してくるところでしょう。

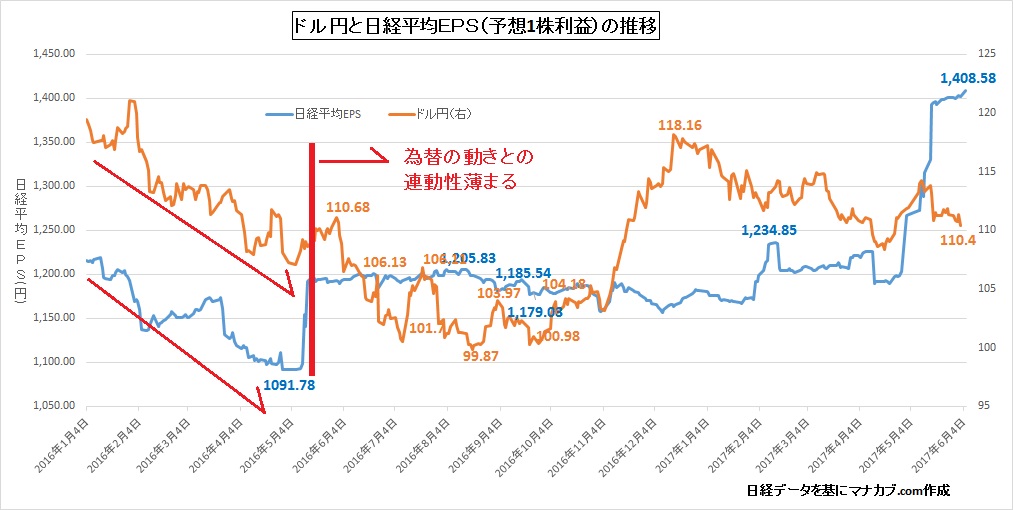

◆為替と日本株の連動性薄まる

アベノミクススタート以降の為替(円安)頼みの収益構造から、原価や販管費を抑制し、コスト構造をトランスフォームしていった結果、企業の損益分岐点は低下し、収益力がついてきました。

これは為替と企業業績の推移を見れば一目瞭然です。

上図を見てもらえれば分かりますが、2016年5月の3月決算企業の本決算発表まではドル円が円高に振れれば日本株の収益力も弱まり利益が下がる(株が売られる)という展開をしていたものが、昨年5月の本決算を迎えた後からは為替はドルが安いところでは100円を割り込む展開となっています。

そしてトランプ大統領勝利後のドル高円安に振れた場面ではドル円118円台と大きく乱高下しているにもかかわらず、企業の1株利益はさほどブレることがなくなっているのが分かるかと思います。

そして先月5月の本決算発表で次期予想を織り込んだ数字ではドル円は足元ではやや円高に振れているのにも関わらず日経平均採用銘柄の収益力はむしろ右肩上がりで上昇してきています。

これは今後の投資スタンスを考える上でも非常に注目に値することだと思います。

つまり「円高=株安」、または「円安=株高」が今までよりもリンケージしないということです。

そのため円安になればこれまでの方程式では輸出関連株が買われるという展開から脱却して相場を見ていく必要があるということです。円高でも株高が起こりえますし、円安でも株安も起こり得るでしょう。

◆体質改善を行った結果が為替の影響から脱却できた理由

日本の企業業績は日経平均採用銘柄の今期1株利益予想で見ても1400円どころをしっかりとマークしており、5月に出揃った決算で明らかになったことのひとつに、日本企業の収益力が強靭になったことが挙げられます。

アベノミクスによる円安効果、つまり為替頼りによる収益力から原価や販管費を抑制し、コスト構造を変えた結果、企業サイドは損益分岐点を低下させることに成功しました。

その結果、本業の稼ぐ力、売上高営業利益率が高まったというわけです。

今後のスタンスとしては市場のモメンタム(勢い)とセンチメント(投資家心理)がなかなか改善しない状況はいずれ改善していくことを見越して下押ししたところは淡々と買いに回ればいいと思います。北朝鮮のミサイル実験などの地政学リスクやカタールの国交断絶、EUのハードブレグジットリスクなど目先のFOMC以外にも相場のかく乱要因が横たわっている状態には変わりなく、下げる場面も多少あるかと思いますが、日本企業の体質は明らかに変わってきていますので、目先市場が揺らいだ時に手に入れた好業績銘柄群はのちに花開くことになってくるでしょう。

ためになったと思ったらクリックお願いします

人気ブログランキングへ

人気ブログランキングへ<無料株式セミナー サンプル動画>

人数限定無料株式セミナーはこちらです

https://manakabu.com/taiken

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP