-

◆井戸の中の蛙は大海を知らない

2017.11.02 -

井戸の中の蛙は大海を知らないという諺があったようだが、大事なことは、この蛙が大海を知る可能性がないにしても、井戸の中にいる自分を、井戸の外から眺められることさえ出来れば、用はいくらか足りるような気もする(白洲次郎)

こんにちは、株の学校 マナカブ.com講師の中山です。

白洲次郎については、ここで語るまでもないと思います。

彼が残したこの言葉、今の相場にも言えるような気がします。

日経平均株価が終値で先週22000円の大台を突破し、あれよあれよという間に本日は終値で22500円を超える展開となりました。

ここまで一直線で株高となりますとメディアでは株バブルが起きていると揶揄する声も聞こえるようになってきましたが、今般メルマガでもお伝えしているように僕は日本株においてはまったくバブルなんて思っていません。

年末には23000円を目指す展開になるとみています。

1996年に日本版金融ビッグバンにより大規模な金融制度改革が起こり、1998年には証券会社が今の登録制に変わり、1999年より手数料の自由化が始まり、インターネット取引が普及するようになりました。

そこから考えてもまだ20年も経っていません。

それまでは電話での取引がメインで、取引所では「場立ち」と呼ばれる証券マンが手話で銘柄、売買の株数のサインを送って取引するのがメインでした。

投資家もラジオなどで保有銘柄、注目銘柄の株価動向、罫線と呼ばれていた今のチャートを手書きで書いてそれを眺めては証券会社に電話注文するというのが通例でした。

斯く言う僕の祖父も株をやっていたためそんな姿を子供ながらに見ていました。

2000年のITバブル(ここは完全にバブルでした)の高値を超えてインターネット取引が始まって以来の株高となっている今の日本株をチャートだけで見ると確かに「バブル再来か?」と言いたくなる人が出て来てもおかしくはないと思っています。

ただ、そういう人は本当にチャートだけしか見ていないんだなと、大海を知らない蛙なんだということです。

現状を振り返ると今年の企業業績は過去最高なのに、株価は1989年12月29日につけた過去最高値38957.44円と比較するとまだ10000円以上も低い水準にあるということです。

ここに「明らかな矛盾」が生じているわけです。

先日プロ野球界ではドラフト会議がありましたが、例えるなら

社会人になってから野球を始めたアマチュア選手を年俸3800万円で獲得するのか、年俸2200万円で早実清宮くんを獲得するのかということと同じです。

ということは過去の株価水準が間違っていたからバブルは崩壊したということであり、単純に2000年のITバブル期の株価を超えたからバブルという表現はあまりにも稚拙な見解であることが分かっていただけるかと思います。

数日前のメルマガでも書きましたが、まだまだ上値の余地は残るのが今の日本株です。

(以下メルマガの抜粋)

◆日本株はまだ上値余地残る

先週、

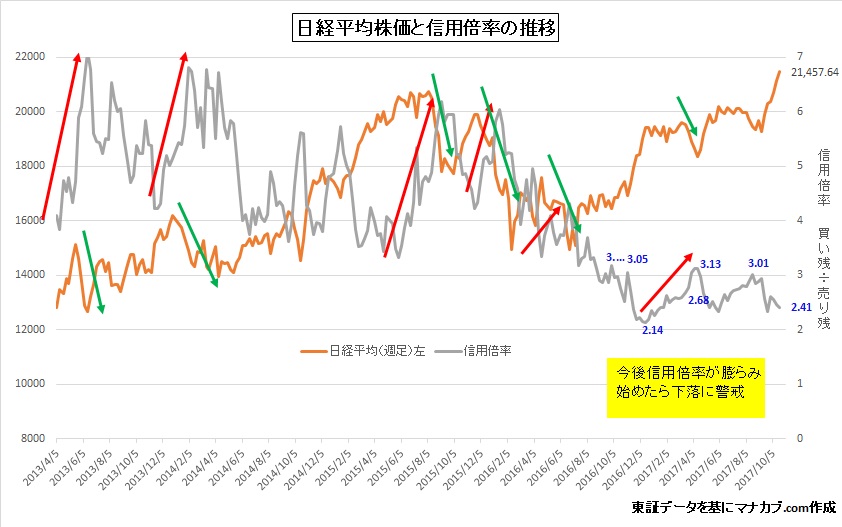

日経平均は終値で22000円の大台を突破して短期的には利益確 定の売りも出る可能性はありますが、 需給動向をみても過熱感も割高感もさほどないため後場からは再び年初来高値を更新する可能性も出て くる

可能性もあるとみています。まず信用買い残÷信用売り残で計算される信用倍率は足元2.

41倍となっており、これは以前もブログなどで書いていますがこれが高まると下落の警 戒感をしなければいけませんが、 現在は信用倍率は高くなるどころか下落しています。 この理由は足元の株高から下落を期待しての空売りのポジションが

積み上がっており、売り残が膨らむことによって信用倍率は膨らまない状況を作り出し ているとみています。 株高に力負けして売り方のショートカバー(空売りの買戻し)が起これば、

踏み上げ相場を作り出し、さらに買い方有利の上昇の追い風となってくれるでしょう。 続いて割高感に関しては小売業を中心に2月決算企業は中間決算発

表がほぼ出そろい3月決算企業の中間決算も始まり上方修正銘柄が下方修正銘柄を上 回る展開で、これが1株当たり利益を押し上げており、 株も高いけれども実体を伴った上昇となっているところから株バブルではなく、妥当な上昇であるということです。 (ここまで)

そして3月決算企業が中間決算発表が出そろう11月半ばあたりでは今の予想1株

利益は現在の1471円からさらに上昇し1500円、下手をすればそれ以上に上昇するものと思われます。 そうなればさらなる株高は至極妥当な動きであり、

逆に下がれば割安感が出てきて出遅れた投資家による下値を拾う動きもみられることから下値も限定的とみていま す。 上図からも分かるように株価と企業業績はパラレルに動きます。

そこに投資家心理(センチメント)が介入して乱高下を作り出すのです。

これが相場という生き物です。

◆株式時価総額は名目GDPを超えて上昇

ただ、リスクがないわけではありません。

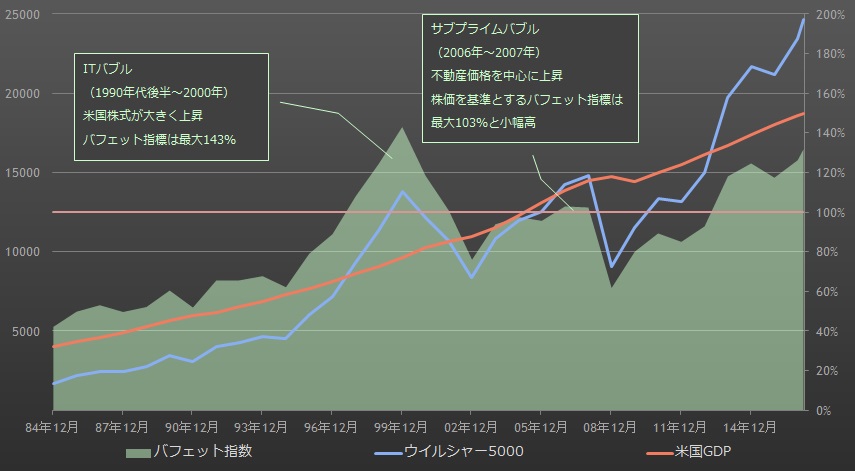

これは著名投資家ウォーレンバフェット氏が指標としている株式時価総額と名目GDPの推移を表したものです。

上図は東証1部上場企業の時価総額と名目GDPの推移です。

バブル期であった1980年代後半、そして小泉政権、郵政民営化で株高となった2005~06年、米国ではサブプライムショックが起こる直前期と名目GDPを超えるとその後株価下落、景気後退局面に入る動きをしているのが分かります。

ITバブルが起こった90年代後半~2000年にかけては日本株はGDPを上回るような株高は起こっていませんでしたが、このときは米国で同様のことが起こっていました。

それがはじけて日本株へと波及していくことになりました。

本日付けの東証1部の時価総額はおよそ660兆円、今年の名目GDPはまだ出ていませんので分かりませんが、9月8日に発表された4-6月期名目GDP改定値は前期比0.7%の伸び、年率換算で2.8%の伸びとなることからから考えると今年度のGDPは552兆円程度になると予測されます。

つまり、現在120%ほどGDPを上回っている水準にあるということです。

米国株も同様に2013年にGDPを越えて以降、2016年末時点で126%とサブプライムバブルを超える水準まで時価総額は膨れ上がってきています。

先週7-9月期の米国実質GDP速報値が発表されましたが、前期比年率で3.0%の伸びを示しており、米国株も同様にGDP比で130%以上超える水準となります。

ただ、ITバブル時のウイルシャー5000を見てもらっても分かるようにGDPを超えて上昇していた期間が5年程度ありますので、超えたからすぐに危険だというわけでもありません。

下落のリスクシナリオとしては考えておいた方が良いでしょう。

◆日本株の下落はいつ起こるのか??

こうも株高基調が続くと、最後はババ抜き合戦が始まるわけですが、この流れが変わり下落に転じるのはいつなのか?

こればかりは誰にもわかりません。

しかしながら、始まりがあれば終わりは必ずやってきます。

このまま30000円、35000円、そしてバブル時の高値を更新ということはないでしょう。

もし日本株の下落が起こるとするならば日本発ではなく、今回も何かしらの外部要因がきっかけで今度は下落方向にオーバーシュートしていくものとみています。

AI、IoT、自動運転、ブロックチェーンなどの第4次産業革命の期待で高騰しているFAANG(フェイスブック、アップル、アマゾン、ネットフリックス、グーグル)を中心とするハイテク株、その産業を支える半導体メーカー大手が米国株高をけん引しているため、2000年のITバブルに近いものを感じます。

日本株が下げに転じるきっかけはこの第4次産業革命バブルの崩壊かもしれませんし、北朝鮮の地政学リスクかもしれません。

またトランプ政権がいま力を入れている米国の税制改革の縮小(共和党との折衷案)、米国、ニュージーランド、カナダ、香港などで起こっている過度な住宅バブルかもしれません。

米国では景気回復を背景に金利は上昇基調にありますが、過度な金利上昇は個人のクレジットデフォルトリスクを齎す可能性もあります。

考えればリスクシナリオはたくさんあります。

「未曽有の経験だから分からない」、これでは投資家として、トレーダーとして成長は止まってしまいます。

白洲次郎の言葉を頭の片隅にでも入れておいていただき、相場を俯瞰してみれるチカラを付けることが出来れば

「日本の個人投資家=サムライ」

はもっと強くなると思います。

過去を分析することで、今がどうなのか、そして指標を見ることでこれからがどうなのかを測ることは別にプロの機関投資家でなくても一端の個人投資家でもできることです。

ためになったと思ったらクリックお願いします。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP