-

◆腑に落ちなかったこのところの日本株上昇

2018.05.23 -

こんにちは、株の学校 マナカブ.com講師の中山です。

日経平均株価は21日の終値で23002.37円と今月頭からメルマガでお伝えしていた通り23000円突破となりました。

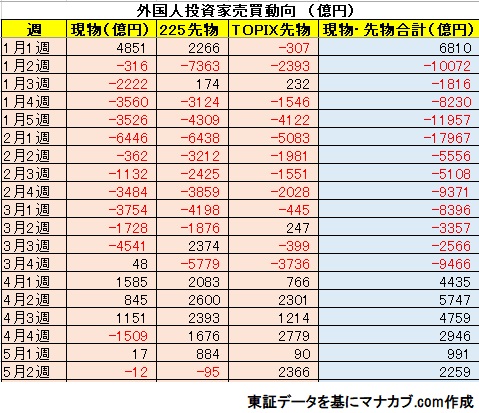

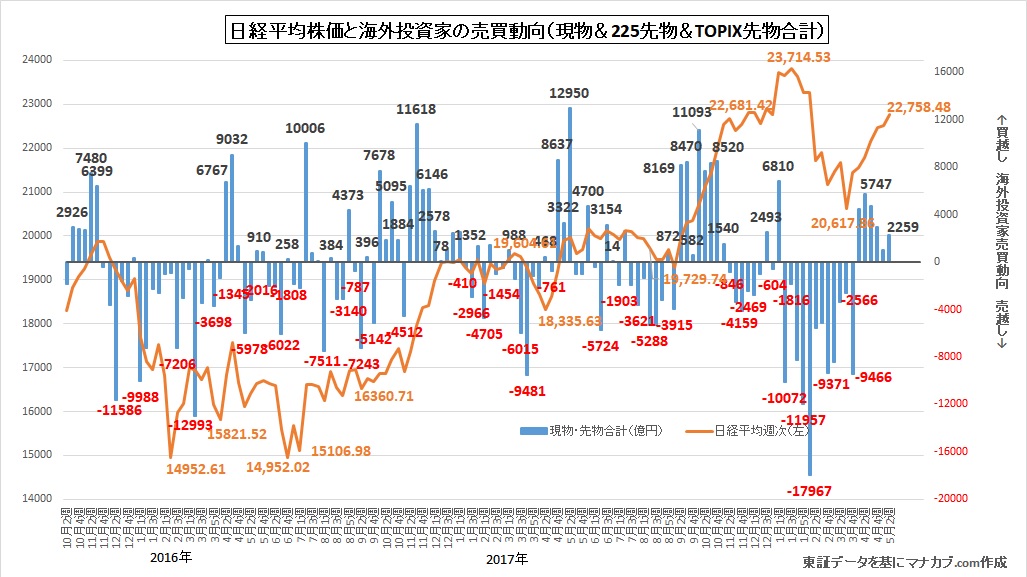

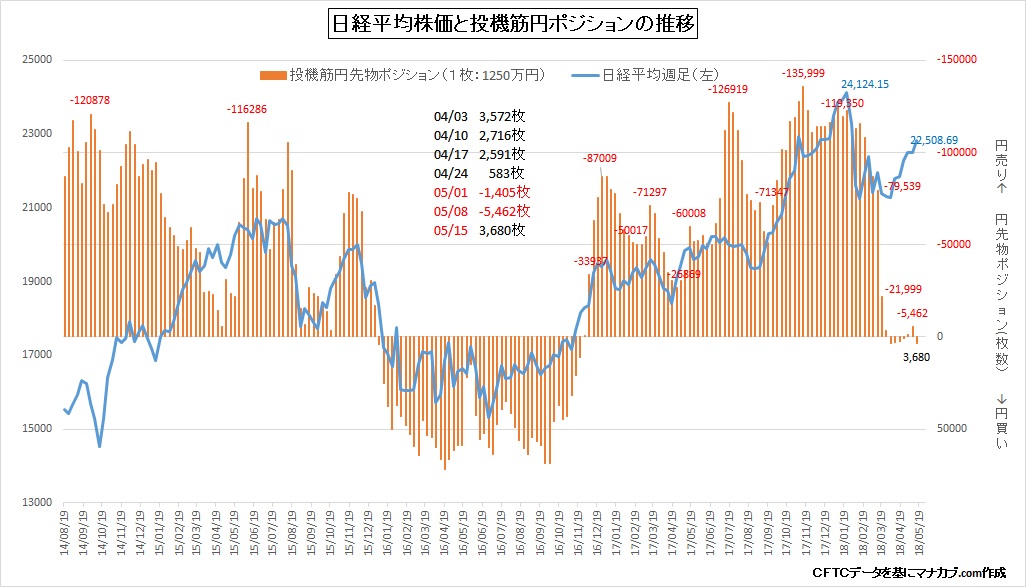

北朝鮮の地政学リスクの後退(今は再燃?)、売り越しから買い越しに転じた外国人投資家の需給動向、国内機関投資家の決算対策売りが一巡し、4月から買い越しに踵を返す展開となりました。

3月4週目まで延々と売り越してきた外国人投資家は4月から直近までの間に現先合計で2.1兆円の買い越しとなってきています。

しかしその中身を注視しておく必要があるでしょう。

内訳を見ると現物2077億円、先物1.9兆円と明らかに先物を中心とした買いばかりで、海外の実需筋(年金運用や投信)は買ってきていないということが分かります。

先物の売買主体は足の速いヘッジファンドが中心であり、彼らの動向が日本株の趨勢を担っています。

ちょうど1月4週目から大きく売りに転じたと同時に2月、日本株が大暴落したことは記憶に新しいでしょう。

日経平均株価と海外勢の売買動向の推移をみてもそれが如実に表れています。

海外勢が日本株を先物中心に買い上げている要因として、ドル高圧力が挙げられます。

上図投機筋の円ポジションをみると、円ショートがことしの1月から2月にかけて▲12万枚弱の積み上がりをみせていました。

これを2月の先物を中心とする日本株売りに合わせて円ショートをアンワインドさせていき、足元のショートポジションは解消となりました。

このタイミングでドル円は3/26に104.55円という安値をつける展開となりました。

しかしここからは再びドルロング、円ショートを積み上げるフリーハンドを得たということです。

ヘッジファンドの運用額は現在3兆ドル(約330兆円)とも言われており、その資金をさらにレバレッジをかけて運用していますのでマーケットへのインパクトは甚大なものになります。

また彼らは一つの市場で勝負するということはなく、株式、先物、債券、為替、コモディティなどいくつかの市場で複合的に組み合わせたポートフォリオのリスクリバランスを常に講じてきます。

日本市場は非常に分かりやすく、彼らが円を売ると同時に日本株、先物を買い上がり、円を買い戻す際に日本株を売りに回る取引をしてくる傾向があります。

4月からの相場上昇の起因となったのも彼らが再び小幅ながらに円を売って円安に向かわせ日本株を買ったことも一つですが、どちらかと言えば円安ではなくドル高に向かわせる要因が強かったものと思われます。

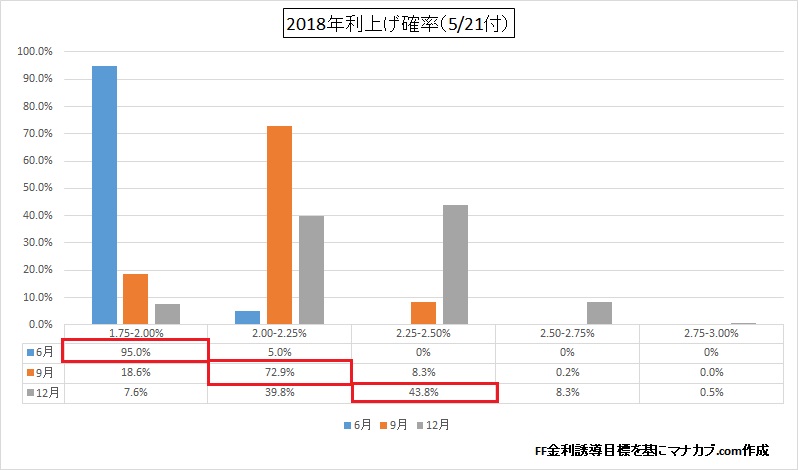

それが米国の1-3月期の企業決算が非常に良好で前年同期比で20%前後の増益となったこと、昨年の携帯電話料金の引き下げの特殊要因が消えて、インフレ率が上昇してきたことでFRBが計画している年3回の利上げから年4回の利上げの蓋然性が高まったことが挙げられます。

4月30日に米商務省が発表した個人消費支出(PCEコアデフレーター)をみても、FRBがインフレターゲットとしている2%に肉薄するところまで上昇してきています。

インフレ圧力は米国のファンダメンタルズ改善だけが要因ではなく、足元の原油価格上昇も起因しています。

2016年1月には1バレル25ドル前後だった原油価格は70ドルをブレークし、資源エネルギー価格の上昇はそこから作られる消費財の価格上昇へと繋がります。

また原油価格はOPECを中心とした産油国による協調減産、先日のイランの核合意に対して米国は離脱を表明したことからイランに対する制裁再開(イラン産原油の禁輸、金融資産凍結)

をはじめとする中東情勢の緊迫化からくる供給懸念、 サウジの国営企業サウジアラムコの上場を控えて油価を恣意的に上げておきたい思惑から投機筋が原油先物を大量に買い越してい ること、米国はこれからドライブシーズンに入ることなどを考えると上方バイアスは継続することになってくるでしょう。 米国がインフレへの耐性を付けて、利上げペースが加速される思惑が台頭したことで、足元の利上げ確率も上昇してきています。

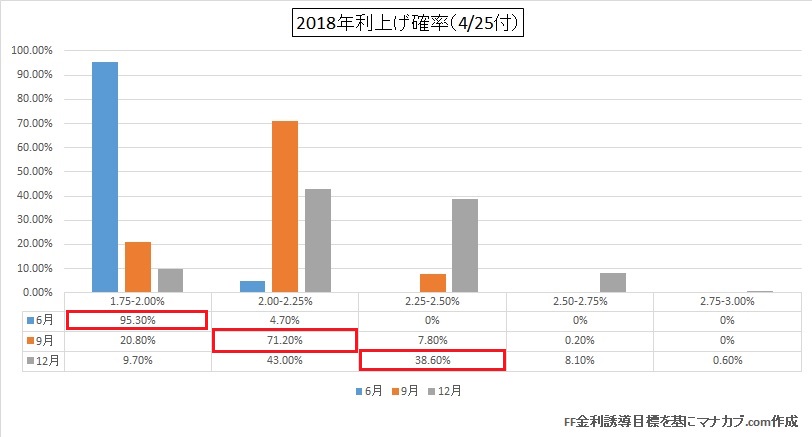

上図2つの利上げ確率を見てもらっても分かりますが、先月25日時点では6月の利上げは95%とほぼ変わらずですが、9月、12月の利上げ確率がひと月足らずで上昇してきていることが分かります。

12月の政策金利ターゲット2.25-2.50%は特に4月の38.6%から43.8%まで上昇してきています。

これにより米国の長期金利が節目となっていた3.0%を超えて5/18には3.128%まで上昇する展開となりました。

◆目先の長期金利上昇は限定的

節目となっていた3.0%を超えてくると次は3.5%、4.0%、それに合わせてドル円も上昇し115円、118円というと言う話が出てくるわけですが、個人的にはそのままサクサクっと上昇していくとは考えていません。

確かに投機筋の円ポジションを見ると、▲10万枚以上のショートポジションをいったんリセットしたわけですから、再びドルロング、円ショートを積み上げる余力は残されています。

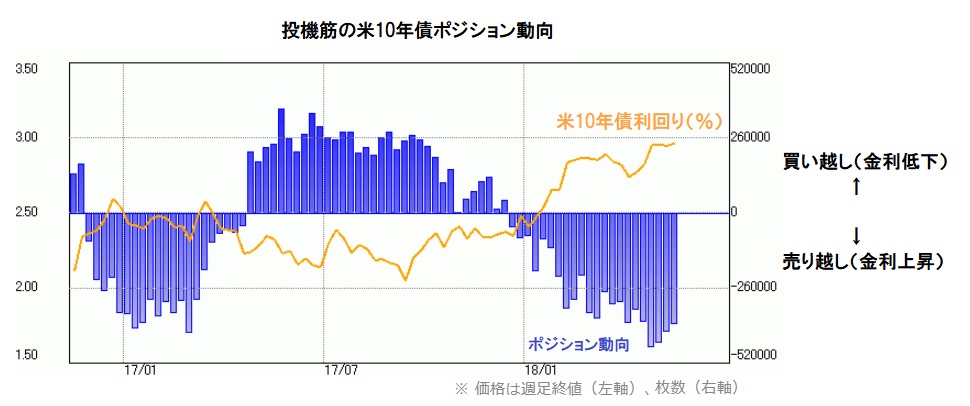

しかし、今度は投機筋の米10年債のポジションを見てみるとそうはなかなかなりにくいのが分かります。

上図を見ても分かるように投機筋は目先の金利上昇を見越して大量に10年債のショートを積み上げてきています。

4/24付けでは▲462,133枚と過去最大まで米債のショートポジションを積み上げていました。これが金利上昇に起因したわけです。

直近5月15日付では米債のショートポジションは▲381,922枚に売り越し枚数をゆっくりですが減らしてきており、ここからさらに米債のショートを積み上げるというよりも、金利上昇(債券価格下落)で利が乗った分を買い戻す動きが出て来るとみています。

これまで積み上がった10年債のショートポジションをアンワインドさせていけば金利は低下していきますので当然ながらドル円の上昇にも歯止めがかかってきます。

◆理解不能だったこのところの日本株上昇

さて、3月期決算発表が先週出そろいましたが、東証1部の19.3月期予想は売上高2.8%、営業利益1.4%、純利益▲1.9%と、お世辞にも良いとは言えない業績見通しとなりました。

上図でいえば中小型株のジャスダックが今期も好調な見通しです。

期初は毎回控えめに業績予想を立てるところが多く、今回もその傾向にはあると思いますが、昨年、一昨年と比較するとそこには大きな違いがあります。

上図を見ても16年、17年の3月期決算発表がラッシュとなる5月は1株利益(EPS)は決算発表を機に上昇する展開となっていました。

日本企業も為替に左右されない体質を作り上げ、強靭な収益構造にしてきた面がこのEPSの押し上げに繋がりました。

しかし、ことしはその影響が軽微なものにとどまり、原油高による交易条件の悪化、企業にとってはコストプッシュとなり利益は圧迫、米国の減税で前期に大きく利益が出た自動車関連の一部の反動減などが影響し決算後EPSが下落するという展開となっています。

EPSは5月18日時点で1642円まで下がっており、期中に上方修正があったとしても目先はこの数字を追いかけることとなり、株価にとっても下方バイアスがかかることになっても不思議ではありません。

参照:http://www.esri.cao.go.jp/jp/sna/data/data_list/sokuhou/gaiyou/pdf/main_1.pdf

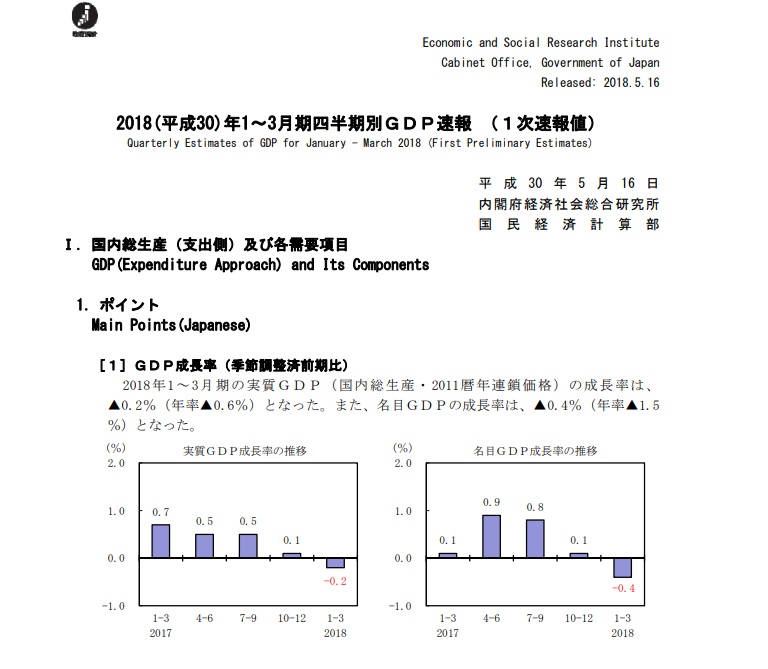

先週16日には内閣府から1-3月期のGDP速報値が発表されました。

実質GDPは年率換算で▲0.6%と9期ぶりのマイナス成長となり、昨年10-12月期GDPも速報値1.6%から0.6%と下方修正されています。

詳細を見ると、実質GDP成長率(季節調整済前期比)に対する内外需別の寄与度を見ると、国内需要(内需)は▲0.2%と 2 四半期ぶりのマイナス寄与となった一方、財貨・サービスの純輸出(外需)の寄与度は 0.1%となったとされています。

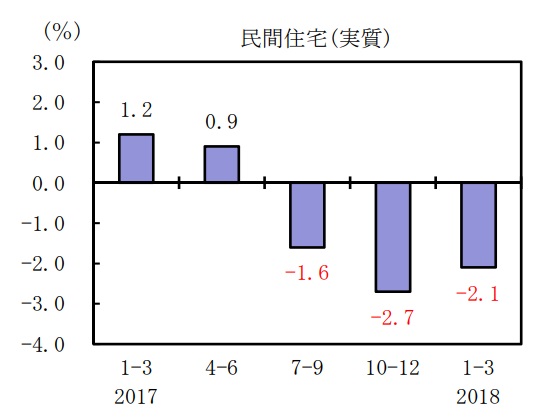

民間住宅については、実質▲2.1%と 3 四半期連続の減少。新設住宅着工戸数をみると、2017 年 7-9 月期、10-12 月期、2018 年 1-3 月期は減少となっています。

これはタワーマンションの実際の販売価格と固定資産税評価額との乖離を利用した、タワマン節税がこれまで問題となっていましたが、昨年の税制大綱によって改正されたことで節税需要が落ち込んだことが影響しているものと考えられます。

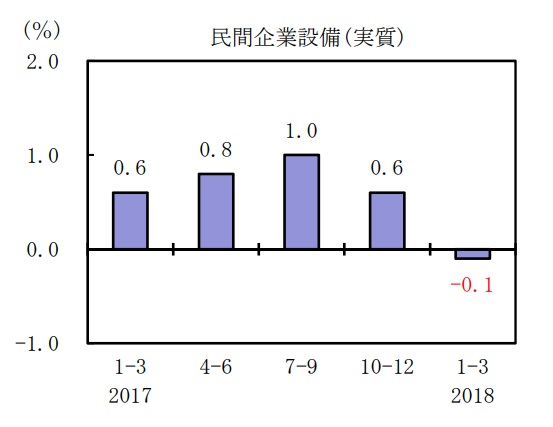

民間企業設備については、実質▲0.1%と 6期ぶりの減少となりました。内容を見ると通信機械等への支出が

減少したことがマイナスとなった要因とみられます。

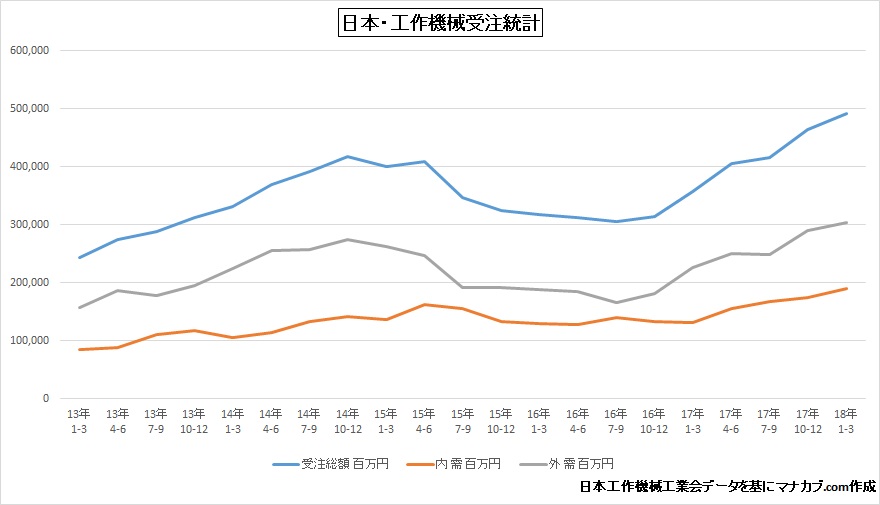

ただ、工作機械受注をみると企業の設備投資は内需、外需ともに伸びており特に外需はアジア圏を中心に需要は旺盛であることからこのセクターに関してはあまり心配はしていません。

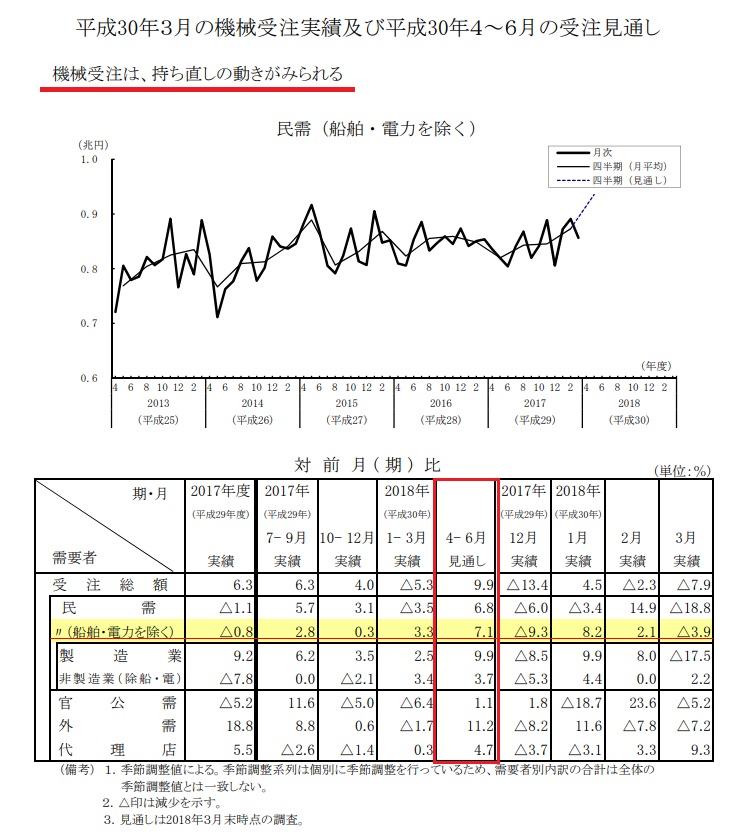

産業機械大手のファナック、安川電機などが決算発表を機に売り込まれる展開となっていますが、上図を見ても堅調に伸びており、内閣府が発表している4-6月期の機械受注の見通しもプラスに回帰となっています。

つまり、今期は銘柄選別が大きく投資パフォーマンスの優劣を分けるということになってきます。

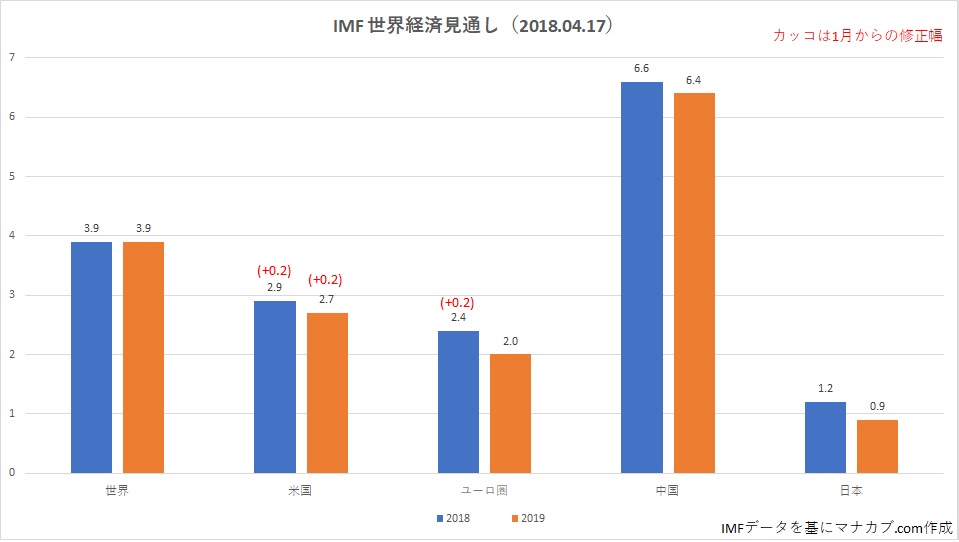

IMFが4月に発表した世界経済見通しでは2018年の日本の成長率は1.2%となっていますが、今回のGDPを見る限りではIMFの見通しも下方修正される可能性も否めません。

このような状況の中、日経平均は23000円を超える展開となりました。

嬉しいことではありますが、今の日本の企業業績、ファンダメンタルズを勘案すれば個別に物色はされても、全体的に上昇するような材料には乏しく、ここでもひそかに先物を中心とした海外勢が蠢いて株価を吊り上げたというようにしか思えません。

先にも述べたように長期運用の現物株を物色するペンションファンドなどの実需筋は買いを控えています。

目先23000円を突破したことから各メディアでは24000円、25000円という景気の良い言葉がtopicsを躍らせる可能性もあるでしょう。

しかし各データを見る限りではそうは問屋が卸してはくれないとみておいた方が良いと思います。

実際に本日の展開は足元の上昇から一転、目の覚めるような下落となりました。

日経平均株価は▲270円安、率にすると▲1.18%の下落と久しぶりの大きな3ケタ下落です。

今回も2月の下落前同様にメルマガでは「気を付けろ」と警鐘を鳴らしていました。

僕はこの下げの警戒感からポジションを減らしていたのでまったく痛みはありません。

人間と同じように相場には呼吸があります。

吸ってばかりはいられません、吸えば(上がれば)その分吐き出し(下げ)ます。

これが相場の常です。

そしてそれを知るためにはマクロデータです。

これはウソをつきません。

以前のブログでも書きましたが、多くの個人投資家は木ばかりを追いかけて森を見ない傾向があります。

それが大きな間違いです。

「国→国政(規制)→企業→株価」

常に上図のマクロフローが株価を動かしていきます。

このフローがある以上、トップダウンは起こってもボトムアップ、つまり企業が国の趨勢を変えることはまずあり得ません。

言い換えれば企業というのはその国のルールの中でしか暴れることが出来ないのです。

だから政治家と企業の談合、癒着が出たりするわけですが。

マーケットに入ると多くの投資家はこうなっているわけです。

子供にはちゃんと周りを見て行動するように!と注意できるのに、投資をしているオトナがこんな感じだったら目も当てられません。

これでは利益が出せなくて当然の報いです。

でもこれは個人投資家が悪いわけではなく、国の教育制度に金融リテラシーを高めるカリキュラムがないのがその原因です。

資源のない日本だからこそむしろここに注力すべきなのに。香港がまさにそのいい例です。

金融ビジネスを最大限駆使して、海外の金融機関を税制優遇しながら誘致して独自の経済発展をしてきました。

しかし日本はどうでしょう?

投資のセオリーも何も教えなくて、NISAだのiDeCoだの次々と新しい金融商品を作っては押し付けてくる。

もうアホかと。

その前にリテラシーだと思いますよ。

例えるならば「お金の使い方も分からない子供に家計の財布を渡しているのと同じこと」です。

こう考えると普通じゃない、むしろ異常な状態って分かると思います。

だから情報弱者が常に一杯食わされるんです。

そんな口をパクパクさせたお金持ちの日本市場は釣り堀でいえば入れ食い状態です。だからこそ大型船でやってきた外国人投資家にカツアゲされてしまうんです。

最後に面白いものをご紹介します。

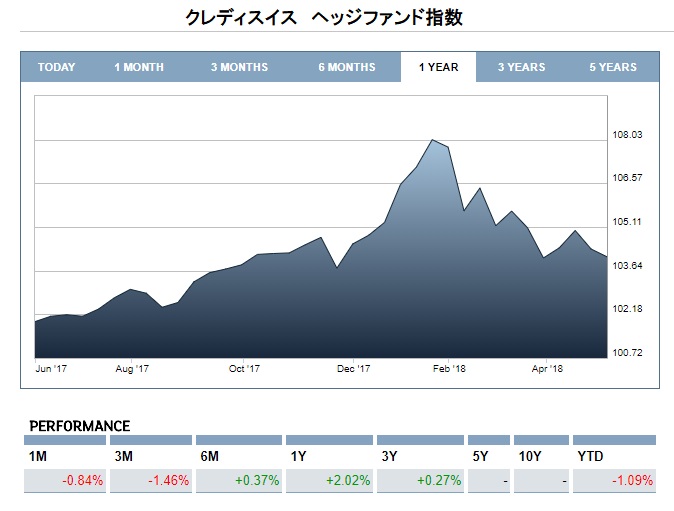

上図はクレディスイスが公表しているヘッジファンドのパフォーマンスを示す指数です。

昨年は好成績でしたが、今年2月の暴落でヤラれたあとは、直近3カ月で▲1.46%、1か月前では▲0.84%とその後も良い成績を出せていないようです。

マナカブ生の方の多くはことしもたくさんの嬉しいご報告をいただいていることから、良い成績を叩き出していると思いますのでプロにも勝てていると自信を持って良いと思います。

ためになったと思ったらクリックお願いします。

-

TEL:03-6811-3246

10:00-19:00(土日祝も受付) -

今なら参加者に特典をプレゼント 無料セミナーに申し込む

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP