-

◆米国と中国は、「トゥキディデスの罠」を回避できるのか?

2018.07.04 -

こんにちは、株の学校 マナカブ.com講師の中山です。

いよいよ、今週6日に米国による中国への追加関税実施か否かの審判が下されます。

仮に米国が実施した場合、即時に中国も同額、同レベルの報復措置を取ると表明しており、これに対し米国側は報復を仕掛ければ、さらなる追加関税として中国輸入品2000億ドルに対して10%の関税賦課を実施すると明言しており、トランプ大統領の「ディール」がディールではなくなる懸念が今の世界のマーケットに不透明要因として横たわっていることはご周知のとおりです。

欧州中央銀行(ECB)

が先月半ばにポルトガルのシントラで、 日米欧など主要中銀トップが出席する年次フォーラムが開催され ました。 米中貿易問題の激化を受けて、出席者からは貿易戦争が景況感の重しとなりつつあり、経済見通しの下方修正を迫られる可能性もあるとの懸念が示されて

います。 各国中央銀行総裁が出席しており、日本も黒田総裁が参加、

FRBのパウエル議長は「通商政策の変更によって、経済見通しに疑問が生じる可能性がある」 と指摘しており、製造業を中心とする企業からも今回の貿易摩擦問題で業績に悪影響を及ぼされかねないことを懸念してセンチメントが悪化しています。 関税実施の状況によっては投資や採用活動を延期する企業も出てくる可能性があります。

当然こうした状況変化は今のところ経済指標にはまだ表れておらず

、経済活動への悪影響もまだ表れていないため表面的には分かりにくくなっていますが、 例えば今後の米雇用統計などの数字に表れてくればさらに市場に不安心理を抱か せる要因となります。 黒田総裁も今回の通商問題で対象国の緊張の高まりが長引けば、

日本経済への間接的な影響はかなり大きくなる可能性があることを示唆しています。 ◆米国と中国は、「トゥキディデスの罠」を回避できるのか?

トゥキディデスの罠とは:https://goo.gl/

rpd3PY 実はこの米中間で起こっていることは貿易摩擦のレベルにとどまる話ではな

く、何十年もかけて新興国が覇権国に挑戦しているという構造がその本 質です。 新興国は成長していけば必然的に「

さらに大きな権力を持つ資格がある」と言い始めます。 覇権国はこれに対し、「何を言う。このままの秩序を保てばよい」

と返す。 貿易や軍備増強で激しく競り合う米国と中国は、

かつて古代ギリシャの覇権を懸けて戦争を繰り広げたスパルタとアテネに重なることを例えて米 国の政治学者グレアム・ アリソンがトゥキディデスの罠と名付けました。 米国が先月、関税賦課に加えて中国による米ハイテク投資制限を表明しました。

ここには真の狙いがあります。

中国の通信機器大手の中興通訊(ZTE)に対してもこれが窺えます。

ZTEは4月、米国の対イラン・北朝鮮制裁に絡む和解合意に違反したとして、米商務省から米サプライヤーとの取引を7年間禁じられ、主要事業が停止する事態となっています。(本日一部解除の報道がなされていますが)

この貿易戦争の煽りを受けて加速した「中国ハイテク企業叩き」

ですが、その目的は「中国製造2025」を潰すことにあります。 中国は戦略目標として「製造強国」の実現を掲げていて、

第1段階は25年までに製造強国入りの土台を固め、

第2段階は35年までに中国の製造業全体の水準を世界の製造強国の中位レベルに引き上げ、

第3段階は49年の「建国100周年」までに総合的な実力において世界トップレベルの

製造強国になるという野望があります。

そのためには、

出遅れているハイテク領域での海外技術をキャッチアップすること が必要不可欠なのです。 GDPが米国に次ぎ世界2位にまで成長した中国が、

この先、経済規模において米国を上回るために必要なのがハイテクの技術力です。 このハイテク産業に力を入れるのにはもう一つ理由があり、

多くの技術が軍事力に直結するからに他なりません。もしハイテク産業でも中国が米国と肩を並べることになれば、 米国は世界の「覇権国」の地位を中国に譲ることになります。 それを阻止するためにも米国は今のうちに「中国製造2025」

を潰しておきたい考えがあるのです。 今まさに「中国に覇権を奪われる」という恐怖心が米国をより「

攻撃的」にしており、それが中国のハイテク企業への経済制裁として顕在化しているわけ です。 ◆通商問題のこじれは幸いにもドル高円安要因

ただ、

幸いにも米国が通商問題に切り込めば切り込むほどドルの相対的な 強さを示すドルインデックスは上昇傾向にあります。 米国の貿易赤字が縮小することは言い換えるならば獲得する外貨が

増えるため、それをドルに交換する量が増える期待の高まりからドル高圧力となってきます。

もちろんこれは、ドル円に対してもドル強、

円弱の力関係を生み出し、円の下落圧力としてはたらいてくれるため日本株にとってはありがたい存在にな りつつあります。 ただ一方で、

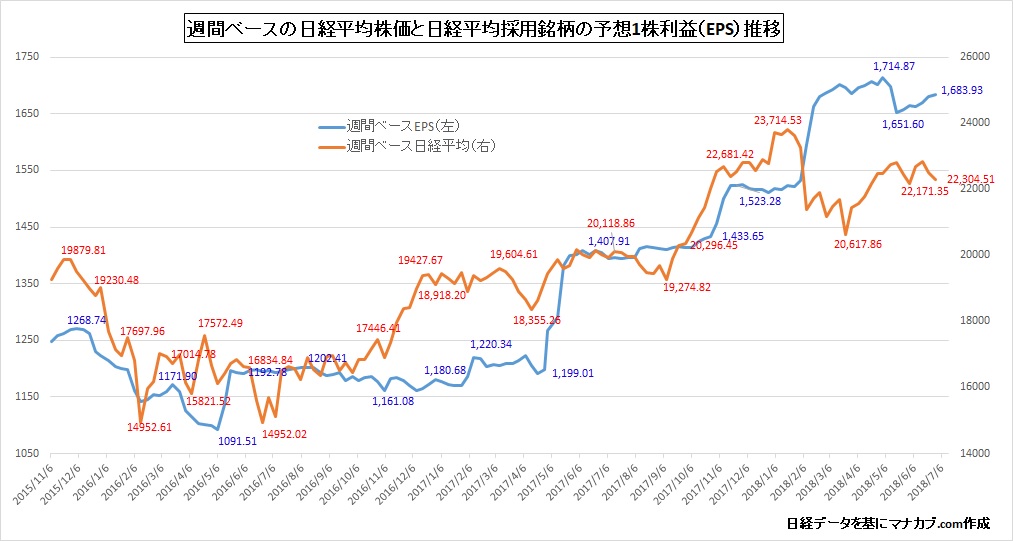

ドル独歩高の様相を呈して来れば新興国通貨が弱くなり、 ドル建て債務の金利負担増、株式、 債券からのキャピタルフライトが起こる懸念が台頭してきますので良いことばかりでもありません。 (日経平均株価とESPの推移)

1日当たりで見れば、振れ幅があるため日経平均株価の週間平均のEPS(予想1株利益)の推移をみてみると、足元では1680円前後で推移してきいます。

3月企業決算発表を受けて下げる展開となりましたが、徐々に持ち直してきています。

この背景にあるのはドル円相場が円安方向に進んでいることが押し上げ要因とみて良いと思います。

先日、日銀の分析では輸出企業の為替感応度はゼロになったという記事が出ていました。

参照:https://www.nikkei.com/article/DGXMZO32062230R20C18A6SHA000/海外生産を加速させたり、高付加価値の製品を作ることによって円安になっても価格を下げることなく利幅を獲得できるようになってきたことが挙げられます。

しかしながら、企業が業績見通しを出す前提となる想定レートでは、大企業製造業の平均は1ドル=107.26円であり、これを上回る円安水準で実際のドル円が動けば企業業績を押し上げる効果としてはたらいてきます。

これが足元のEPSを上昇させる要因となっています。

ただし、現行のEPSは当然ながら今般の貿易問題の影響を加味した数字ではありません。

そのため米中貿易摩擦が長期化して報復関税の掛け合いともなれば、対岸の火事と雖も米国、または中国への輸出依存度の高い日本企業もノーダメージとは言えません。

これが先日もメルマガではお伝えしている「円安=日本株高」という、多くの株の書籍で書いてある言わば教科書的な動きにはなりにくい原因です。

◆好ストーリーに暗雲立ち込め始めた日本の輸出関連企業

先月、独ダイムラーが米中の貿易戦争を理由に、2018年の利益見通しの下方修正を発表しました。

貿易戦争が企業業績へ影響を与え始めたとみる投資家たちがこれを嫌気し、米国の自動車株、ゼネラル・モーターズやフォードも売られる展開となりました。

もう少しこの件について具体的にお伝えしますと、6月15日、米国は中国の輸入製品500億ドル分(約5.5兆円)に対して25%の関税賦課を発表しました。

これに対して、翌16日に中国も米国が発表した関税と同じ規模、同じ額に25%の報復関税をかけると発表しました。

この中国の報復関税の対象となる品目に米国からの乗用車も含まれています。

参照:https://www.nikkei.com/article/DGXMZO31865150W8A610C1000000/そして実はドイツのダイムラーは米国の工場でSUVを生産し、そこで作られた自動車は中国に輸出されています。

ここで重要なことは「表面上だけで見ればあまり関連性の薄いドイツの自動車メーカーが米中の貿易問題の影響を受けて下方修正をした」ということです。

これはダイムラーに限った話ではなく、日本でも同じことが言えます。

日本の外需企業においても、製造コストを抑えるために中国に工場を作ったり、為替変動リスクを抑えるために米国やメキシコに工場を持つ企業は少なくありません。

つまり、ダイムラーの話は対岸の火事ではなく、日本企業においても米中の貿易摩擦が激しさを増せば、今後の業績の下振れリスクとなってくるというわけです。

日本貿易会(JFTC)のデータでも日本の輸出相手国1位米国(15.1兆円)、2位は中国(14.9兆円)です。

今まさにこの日本にお金を落としてくれている最大の太客同士が争っているということなのです。参照:http://www.jftc.or.jp/research/pdf/ForeignTrade2018/chapter1.pdf

風が吹けば桶屋が儲かるではなく、「風が吹けば日本が損する」構図が見え隠れしていることを意味しています。

当然今期の企業業績を発表した時点ではここまでの貿易戦争への懸念が高まると思っていなかった企業も多いと思います。

今期増収増益見通しを立てている企業の中でも対米、対中への輸出依存度の高い外需企業においては、下方修正のリスクが高まっているということを示唆しています。

これは経験の浅い投資家が陥るワナですが、外部環境を見ずして企業が発表する業績予想を素直に鵜呑みにして銘柄選びを行えば思わぬ肩透かしを喰らうことになるということです。

特に日本企業は今の動向を慎重に見極めてからという企業が多いため、この発表が後手に回れば、回るほど投資家はその間迷走させられる羽目となります。

分かりやすく言えば、「今年も業績は良い予想なのに、何で買った株は下がるんだろう??」というやつです。

後に下方修正が出れば、そこで悪材料出尽くしということもあれば、修正内容が仮にも赤字転落というような市場が想定していなかった汚名を公表すれば翌日から株価は奈落の底に突き落とされる展開が待ち受けています。

そのため、今後さらなる銘柄選びはより厳しい目で見ていかなければパフォーマンスを上げられない年後半になるということがこれで理解いただけるかと思います。

とくに3月決算企業の今期の業績予想は5月の決算が出そろったタイミングでは営業利益で1ケタ台の小幅増、純利益では小幅マイナスと前期過去最高益を叩き出していた企業が散見された展開からするとかなり寂しい成長にとどまる見通しです。

しかし、今回の通商問題でこの業績見通しに下方バイアスがかかるとなれば話は変わり、それを先んじて株価が売られやすい展開がいまの相場状況です。

よく短期はテクニカル(チャート)で中長期は(ファンダメンタルズ)と言われる所以がここにあって、株価が最初に動き出し、後にファンダメンタルズで「下方修正」という形で顕在化してくることからそう言われます。

実際はそうではなくて、

ファンダメンタルズの変化(予兆)→テクニカル(チャート)に表れ→ファンダメンタルズへ顕在化(業績修正の発表)

というのが正しいプロセスです。

米中貿易問題に加えて、投資制限まで踏み込んできており、この火種がいつ消えるのかは見えにくく、かなり銘柄の選別にこだわらないと夏場は寒い夏になることもあります。

ためになったと思ったらクリックお願いします。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP