-

◆中身のない日本株の上昇

2019.02.22 -

こんにちは、株の学校 マナカブ.com講師の中山です。

今週も1週間、お疲れ様でした。

日米の決算も出揃い、次の材料探しとなったマーケットですが、やはり地政学リスクは外せないようで今週も米中通商協議の行方を筆頭に英国のEU離脱に視点が移り、これに左右させられる展開となりました。

先週15日、北京で行われていた米中の閣僚級による通商協議が終了し、中国の構造改革については溝が残ったものの、両国首脳からは前向きな発言が出たことで市場には一定程度の安心感が広がりました。

そして21日からはワシントンへと場所を移し、米国へ閣僚級協議が再開し大詰めへと入りました。

トランプ大統領からは週半ばも中国との貿易交渉の進展をにおわせる発言もあって、米国株は木曜日まで連日の続伸、ついにきのう米中の通商交渉で担当者らは最終的な貿易協定の土台となる複数の覚書の作成に取り組んでいることが明らかとなりました。

最新の動向としては、トランプ大統領は中国の通商交渉責任者である劉鶴副首相とワシントンで22日午後に会談する計画となっており、交渉期限の3月1日までに暫定合意を取りまとめようとしているフシが窺えます。

これまで貿易不均衡については中国が対米輸入を増やせば済む話だったわけですが、それはあくまでも表向きなだけであって本丸は新興国であった中国が、先進国米国にとって代わる経済大国へと成り上がるのを防ぐための世界の覇権争いです。

市場の懸案事項だったのは同時に交渉が進められている知的財産権の侵害、対米投資規制などでした。

しかし、交渉担当者は農業、非関税貿易障壁、サービス、技術移転、知的財産権を含む分野をカバーする覚書を作成しており、合意に至ればこれまで相場の重しとなっていた米中問題がひとまず片付くこととなります。

もちろん、違反した場合には関税賦課(追加関税第3弾部分の現行10%→25%へ)を再開する公算が高いとみられますが、合意に至ることは安心材料として捉えて良いでしょう。

ただ、このところのマーケットでは渦中の米中問題解決を先食いして上昇しているところが多分にあり、相場の常套句、「材料出尽くし」となることには警戒も必要だとみています。

それと今週、気になったのは日本を含め各国で経済指標の悪化が散見されたことです。

20日、国内の1月の貿易収支が発表されましたが、4カ月連続の赤字で、1月の赤字額は1.4兆円、これは過去4カ月でも最大の赤字額となりました。

http://www.customs.go.jp/toukei/shinbun/trade-st/gaiyo2019_01.pdf

(1月貿易収支)また額面だけでなく数量指数が100を大幅に割り込んだことが気がかりです。

この数量指数は為替やインフレや商品市況などの価格変動を加味しないGDPでいえば実質GDPにあたるため、景気指標としては非常に有効です。

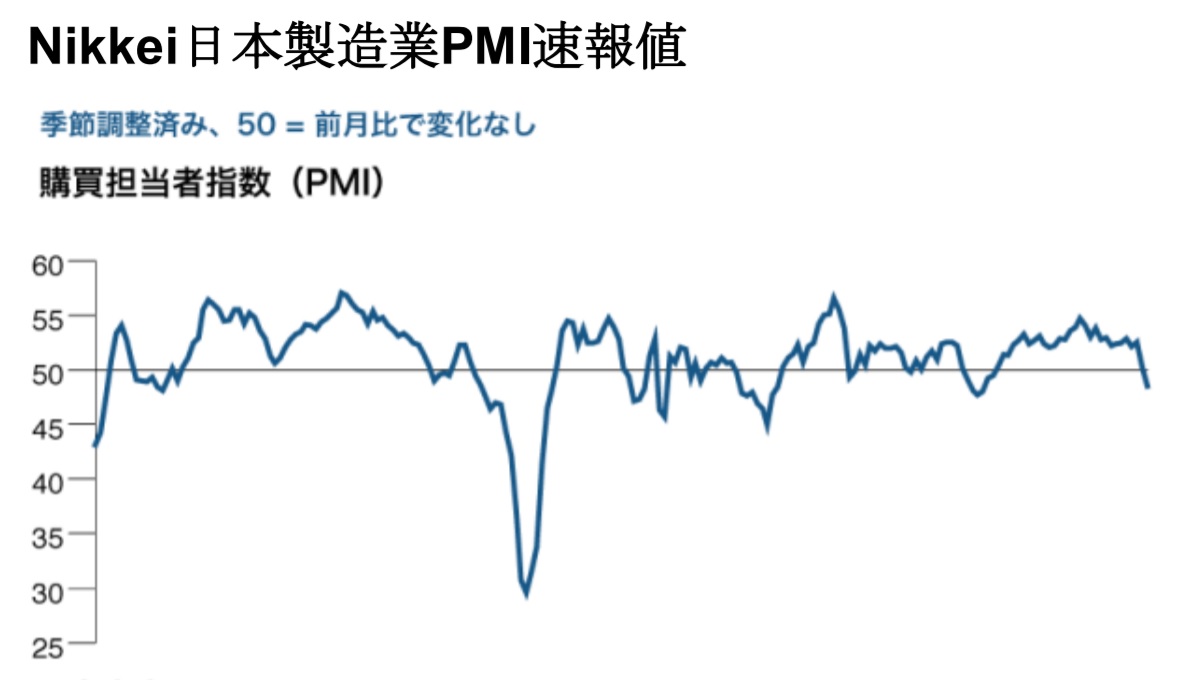

またきのうはマークイットから2月の日本の製造業PMIも発表されましたが好不況の節目である50を割り込む48.5という結果でした。これは過去32カ月で最悪の数字です(1月は50.3)

ご覧いただければわかるようにセグメントごとでみれば、在庫の減少は良いことですが、生産高、新規受注、受注残などほとんどが減少となっています。

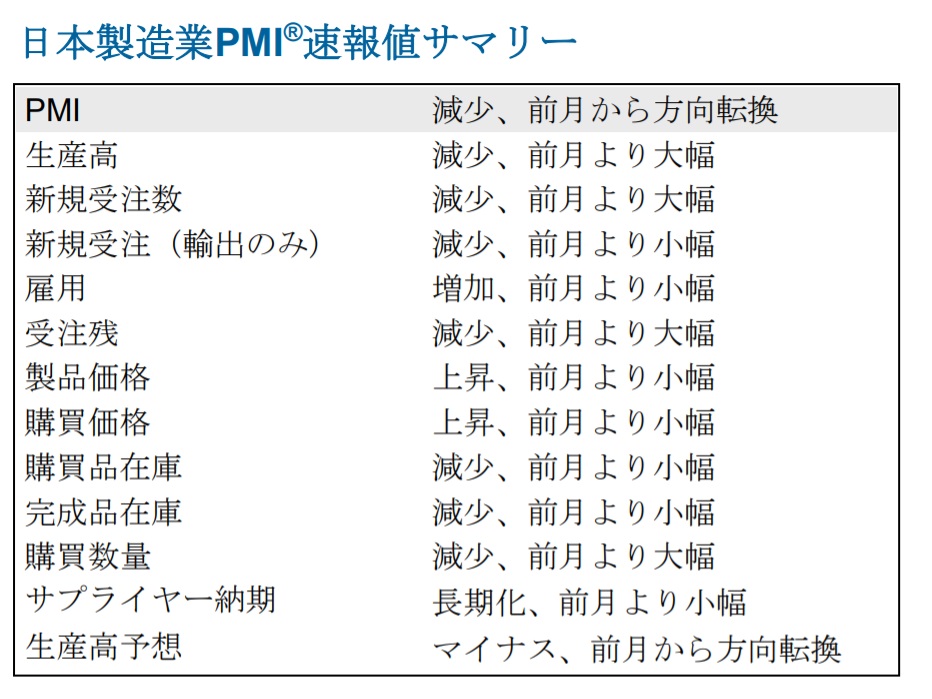

国内に限った話ではなく、欧州経済大国であるドイツの2月の製造業購買担当者景気指数(PMI)も前月の49.7をさらに下回り47.6となったほか、2月の欧州圏製造業購買担当者景気指数(PMI)も好不況の節目となる50を下回る49.2となったことで欧州株の重しとなりました。

こうやって米株と各国のインデックスを比較してもどの国もダウに比肩しうる上昇とは残念ながらなっていません。

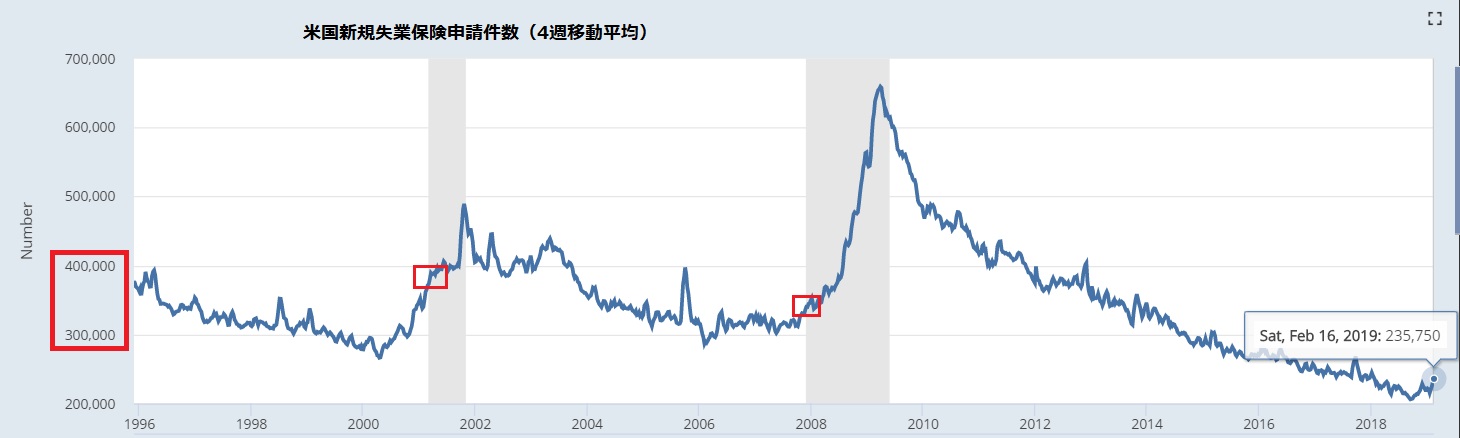

米国では週間発表の新規失業保険申請件数は前週比2.3万件減の21.6万件と予想22.8万件を下回る結果となったのも米国株に安心となったとみています。

これは、米国の新規失業保険申請者数を4週移動平均で見たものです。

足元やや上昇傾向にありまして、これが上昇してくると四角で囲ったところ、2000年後のITバブル崩壊、2008年のリーマンショックを迎えています。

過去の数字を見れば2000年後が30万人台後半、2008年が30万人台前半でリセッションとなりました。

足元の申請者数は4週移動平均で23.5万人なので、過去のリセッションの水準からするとだいぶ低いです。

しかし、注意が必要なのが2000年、2008年と徐々にリセッション入りしたときの申請者数が低下傾向にあるということです。

単純計算とはいきませんが、この流れからすると今回米国はリーマンショック以降、10年以上景気拡大期が続いていますが、20万人後半になってくると要警戒サインであるとみています。

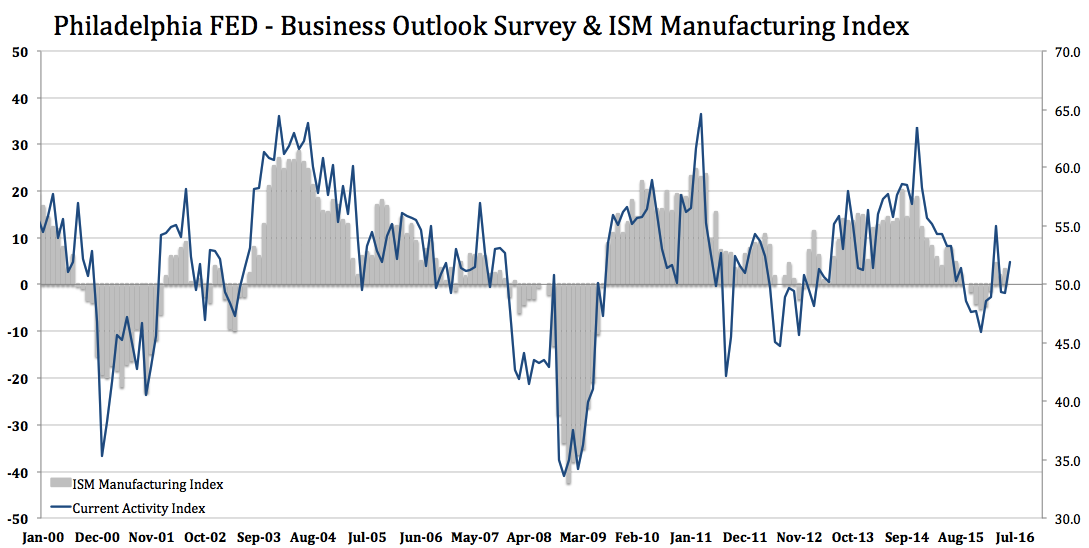

また新規失業保険申請者数は最新の数字は減少したものの、きのう発表された2月のフィラデルフィア連銀製造業景況指数はマイナス4.1と事前予想の14.0を大幅に下回る内容となったことに加え、1月の中古住宅販売件数が494万戸に減少し、これは15年11月以来の低水準、また12月の耐久財受注も予想を下回る結果となりました。

これら各指標が景気減速懸念を再燃させ、足元の短期的な上昇過熱感もあって米国株はナスダックを含め3指数揃って下落する展開となりました。

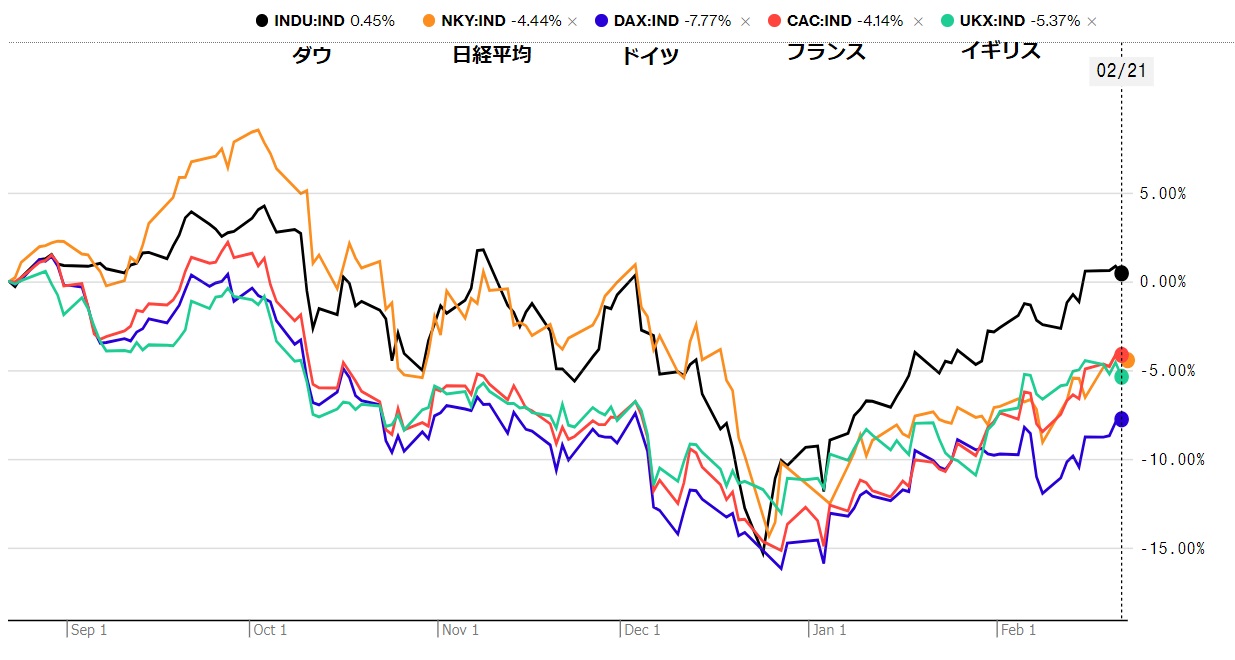

フィラデルフィア連銀製造業景況指数が大きく悪化したことは詰まるところ半導体や産業機械などへの悪影響を示します。

フィラデルフィア地区(ペンシルバニア州、ニュージャージー州、デラウエア州)の製造業の景況感や経済活動を示す景況感は、米国のラストベルトに位置する米国の中でも製造業で発展してきたど真ん中の地区で、日本の自動車メーカーなどもたくさん工場を持っています。

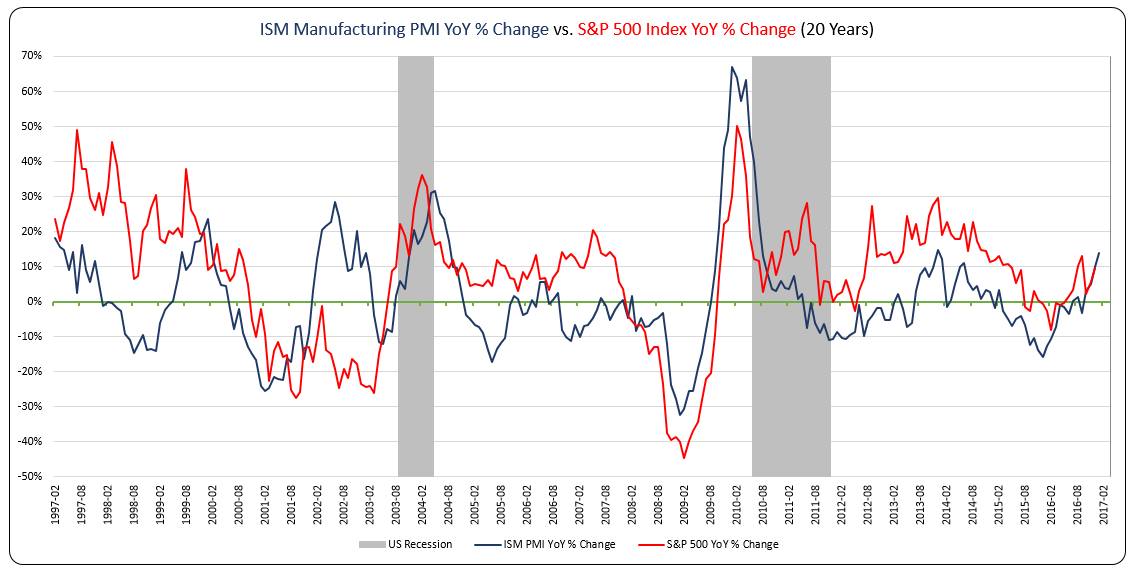

今はネットが普及し、製造業よりも非製造業が多くなってきましたが、それでも製造業の景況感と株価はパラレルに動く傾向にあり、注目の指標です。

そして、このフィラデルフィア連銀製造業景気指数とISM製造業景気指数はほぼ一致して動きます。

ということは、言い換えるならばISM製造業景気指数とパラレルに動きやすい米国株指数のS&P500との相関性も非常に高いということです。

(米ISM製造業景況指数とSP500指数の推移【過去20年】)

◆実感の沸かない日本株上昇

新橋などの該当インタビューで世のお父さん方が「アベノミクスと言われて久しいですが、景気が良くなった実感はありますか?」という質問を受けてそれに対して、お父さん方は「まったくないよ、給料上がってないし」と答えている姿をテレビで見たことがある人も多いと思います。

まさに今の日本市場はこれに近い現象が起こっているとみています。

「日経平均株価は21000円を超えましたが、株価上がっている感じがしますか?」

これに対して読者の方はいかがでしょうか?

自分が保有している株価が上昇している、含み益がガンガン増えている、それを肌で感じますでしょうか?

おそらく多くの方はそうではないと思います。

その背景にあるのは何か?

実は買いが入っていないからなのです。

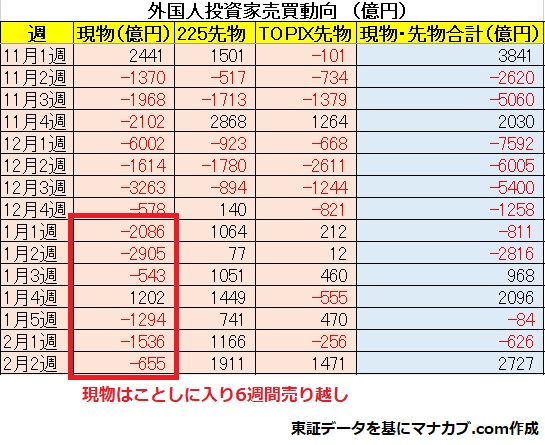

日本株の売買シェアの7割を誇るのは外国人投資家です。彼らが買えば日本株は上がり、売れば下がります。

足元の海外勢による日本株の売買動向についてですが、現物株は655億円の売り越しとなり、ことしに入り1月4週目こそ買い越しに転じましたが、トータルで見ればこれで6週間売り越していることになります。

(海外勢の日本株の売買代金)長期運用を主軸とする海外の実需筋が買ってこなければ実体として株価上昇の実感は得られません。

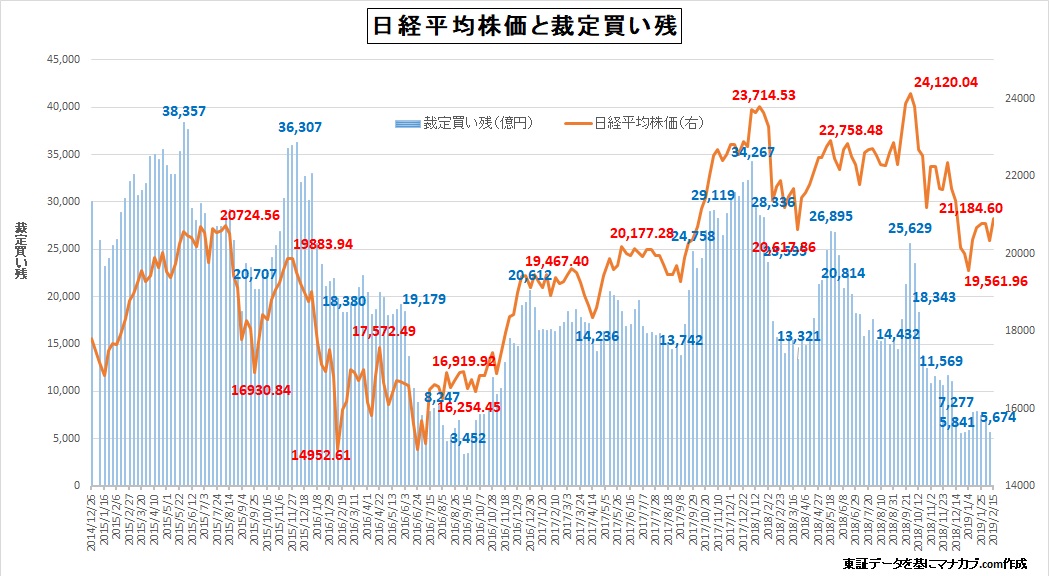

また機関投資家などがよく使う裁定取引をみても、裁定買い残が膨らんでおらず、年末から日本株は持ち直しているにもかかわらず裁定買い残が膨らんできていないのが現状です。

(裁定買い残と日経平均の推移)

外国人も買わない、機関投資家も買わないとなれば材料が出た銘柄は別にしても全体的に上昇してこないのは当たり前です。

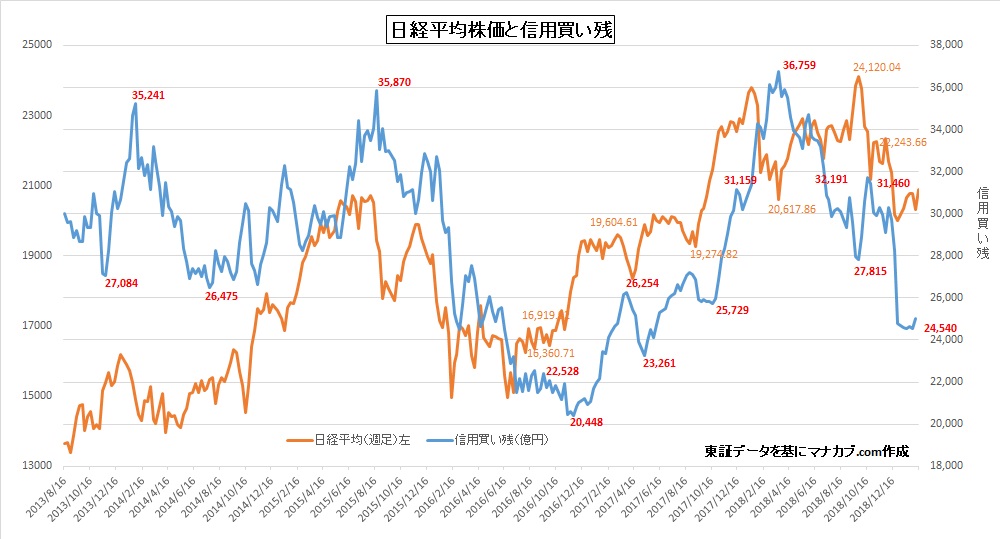

そして信用取引も昨年10月~12月で痛手を負った投資家がいまは恐怖におびえてなかなか日経平均やTOPIXなどの指数が上昇しても買いの触手を伸ばしていないのが現状です。

(日経平均と信用買い残の推移)

これまでは株価が下がると信用買い残も減少、上昇すると買い残が増えてるという一連の相関関係があったわけですが、足元では日経平均株価は戻りを試し21500円まで上昇となったものの買い残が膨らんできていないということが分かります。

これではいくら指数が上がっても個別企業で見れば上昇に実感がわかないのは当然のことです。

ではなぜ日経平均やTOPIXは堅調に上昇しているのか?

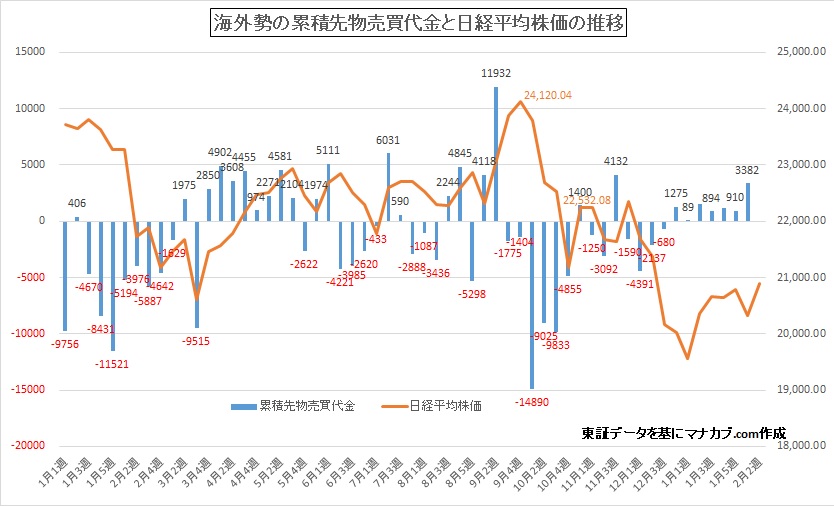

それは先物を主体とする売買は買い越しだからです。先物は225先物、TOPIX先物合計で3382億円の買い越しとなっていました。

まさに先物主導で日経平均株価やTOPIXなどの指数が押し上げられていたことの証左です。

(海外勢の累積先物売買代金と日経平均株価の推移)

上図を見てもらえれば先物が買われれば日経平均が上昇、売られればその逆がきれいに示現していることが分かります。

先物はあくまでもデリバティブ商品ですからこれが上昇したところで上場企業全体が買われることはありません。これが実体のない上昇なのです。

しかも先物でみれば今年に入り約1兆円(225先物、TOPIX先物合計)、7週連続の買い越しです。

足の速い投機筋の独壇場となる先物市場で7週連続の買い越しはやや買い長となってきており、その前は昨年の4月1週目から8週間の買い越し(約2.6兆円)、日柄でいえばそろそろ調整、額面でいえばまだいけるかも?

どちらに転ぶか分かりませんが、7週連続はこれまでのなかでも長い方です。

気を付けなければならないのは彼ら先物を手掛けるヘッジファンドは切り返しが早いということです。

よって急激に踵を返して買っていたポジションをアンワインド(逆流)させる可能性もあり、目先は警戒が必要かとみています。

売りに転じれば指数は下落、それを見て投資家が恐怖に感じれば今度は上昇のときは連動性のなかった個別銘柄も狼狽売りが出て下がる可能性があります。

不本意ですがこれが人間の心理です。

今の相場のように中身の伴っていない上昇ほど怖いものはありません。

また、ブレグジットの方は欧州委員会のユンケル委員長が20日に英国のメイ英首相との会談しましたが、これといった進展は得られませんでした。

メルマガではお伝えしていますが、向こうのEU側の関係筋によるとここで欧州委員会が英国の言うことを聞けば、メイ首相はさらに有意な妥協案を突き付けてくる可能性があり、それを阻止すべく離脱交渉期限の3月29日までは口をつむいで、ギリギリで英国側が疲れ切ったわずかな妥協案に合意する策を考えているようです。

しかしその妥協案を英国に持ち帰っても議会では採決されずに市場が恐れている合意なき離脱の可能性が高まる可能性があり、欧州地政学リスクには警戒が必要とみています。

合意なき離脱となればポンド、ユーロが売られ相対的にドル、円が買われる動きとなり、円高による株安リスクを想定に入れています。

まだ1か月強ありますので、今から警戒する必要はありませんが、交渉が離脱期限近くまで長引いて来たら要警戒です。ためになったと思ったらクリックお願いします。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP