-

◆低PER、低PBR銘柄を選好すると死ぬ理由

2019.07.09 -

こんにちは、株の学校 マナカブ.com講師の中山です。

本日は、低PER、低PBR銘柄についてです。

ファンダメンタルズを勉強しようとすると必ず出てくるこの2つのレシオですが、巷間売っている株の参考書では、割安な銘柄を探しましょう!という謳い文句で「低PER」、「低PBR」がいかに良いのかについての解説が始まります。

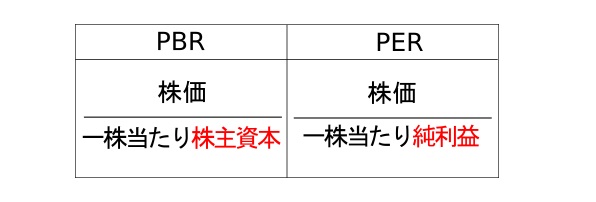

PERは、株価に対するその企業の稼ぎを意味するもので、株価に対して稼ぎが大きければ良い、つまり低いレシオとなります。

つまり、株価が稼ぎに対して評価されていないことを意味します。

そしてPBRは株価に対するその企業が保有する資産を意味するもので、株価よりも資産が大きければ1倍を割り込み、割安と判断されます。

よくたとえで「500円(株価)で1000円(保有資産)を買ったことと同じです」なんて言われます。

が、しかし株価というのはそんなに単純なものではありません。

まずこちらをご覧ください。

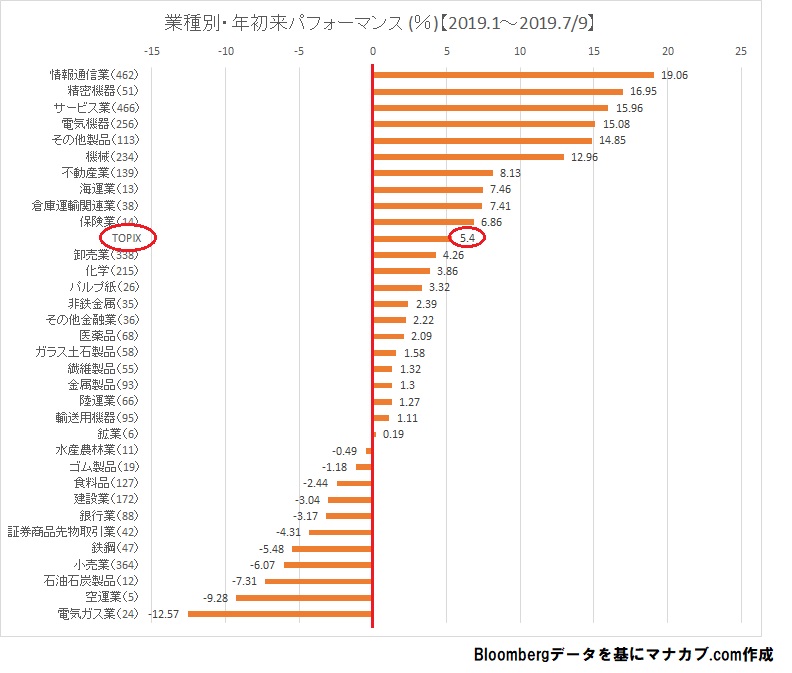

これは、今年の業種別の年初来パフォーマンスです。

TOPIXが+5.4%ですので、このベンチマークをアウトパフォームするにはそれ以上(保険業)のセクターを志向しておかないとなかなか難しい結果となったことしの上半期でした。

昨年は12月25日にクリスマスショックがあったせいで(おかげで?)そこから戻り歩調になった業種も多く、年初来パフォーマンスは良好だったと言えます。

特に情報通信、精密機器、サービス業、電気機器は+15%オーバーです。

TOPIXと比較すると3倍もアウトパフォームしていることが分かります。

一方で、年初来パフォーマンスワースト5の電気ガス、空運、石油石炭製品、小売、鉄鋼あたりでポートフォリオを組んでいると目も当てられない結果となってしまいます。

それだけ銘柄選びというのは、非常に重要です。

では、上記の順位別で業種ごとの6月末時点での平均PER、PBRをご紹介します。

TOPIXの平均PERが14.1倍、平均PBRは1.1倍です。

分かりやすく、色分けをしてみました。

黄色がTOPIXよりも低PERの銘柄で、オレンジがTOPIXよりも低PBRの銘柄群になります。

これに対して、年初来パフォーマンスが良かった銘柄がTOPIXよりも上の業種になりますが、TOPIXよりも低PERの業種は情報通信と保険業の2セクター、低PBRの業種は海運、倉庫、保険業の3セクターのみになります。

そして、注目いただきたいのがTOPIX以下の業種が年初来パフォーマンスの悪かったものになりますが、ここには軒並み低PER,低PBRの業種がたくさんあることが分かります。

株価が上がれば当然の如くPER、PBRも上がりますが、これらのTOPIXアンダーパフォーマーセクターの低PER、低PBRは今に始まった話ではありません。

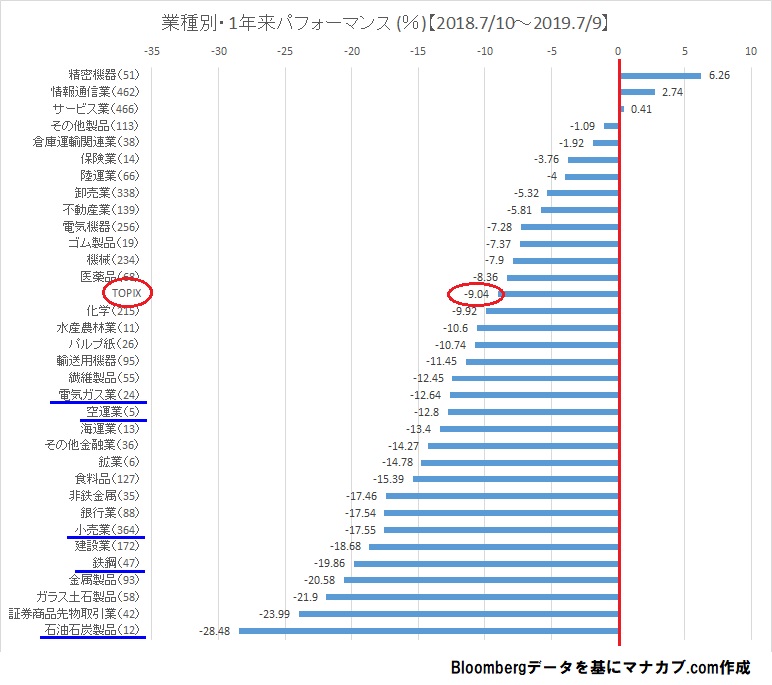

上図は1年来の業種別騰落率のランキングです。

先述したように昨年はクリスマスショックの傷が大きく、1年来パフォーマンスでみると、TOPIXでさえも▲9.04%といまだマイナスです。

しかし、今年に入り年初来だけで考えればTOPIXは+5.4%の上昇となっています。

しかしながら、年初来でいまだマイナス圏にあったワースト5業種は過去1年前からみてもTOPIXを下回るパフォーマンスであることがお分かりいただけるかと思います。

つまり、「昨年株価が良かった反動安で今年が悪くなったわけではない」ということです。

1年前からベンチマークをアンダーパフォームしていたということがお分かりいただけるかと思います。

そこで、先ほどの平均PER,PBRの表をもう一度確認したいと思います。

なんと、ワースト5業種のうち4業種がTOPIXよりも低PER、低PBRに属している銘柄ということになります。

低PER、低PBR銘柄を志向するととんでもない株価下落に巻き込まれてしまうということがこれでお分かりいただけたかと思います。

株価は、収益(フロー)在りきです。資産(ストック)が株価よりも割安になったところでM&Aされる企業サイドのリスクはありますが、投資家にとってはあまり意味がありません。

分かりやすいところで言えば、ニュースに業績の上方修正は出ても、株価が資産割れしたというIRはどの企業も出しません。

なぜならばそれは「企業サイドからしてみれば恥ずべきこと」になるからです。

このあたりは、財務諸表を読める方しか分からないかと思います。

「割安に放置されている株を探しましょう」と株の参考書には昔からよく言われることですが、放置されているにはそれなりの理由があるから放置されるわけです。

株価が上がるためには、業績に対するモメンタムが最低限必要なのです。

フローが悪くなれば、いずれ割安となっているストックを食いつぶすことになります。

そうなれば、割安だと思って買っていた銘柄がいつの間にか割高銘柄に成り下がるということが起こります。

今後の銘柄選びにおいて、参考にしていただければ幸いです。

ためになったと思ったらクリックお願いします。

-

TEL:03-6811-3246

10:00-19:00(土日祝も受付) -

今なら参加者に特典をプレゼント 無料セミナーに申し込む

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP