-

◆コロナ後の3か月で最も上がった株・下がった株

2020.06.22 -

こんにちは、株の学校 マナカブ.com講師の中山です。

メルマガでは日々の相場状況をお伝えしていますが、久しぶりにブログの更新です。

相場は2月からのコロナショックを乗り越えて、日米株式市場ともに日柄の多少の乱高下はあるものの、それなりに堅調に推移してきています。

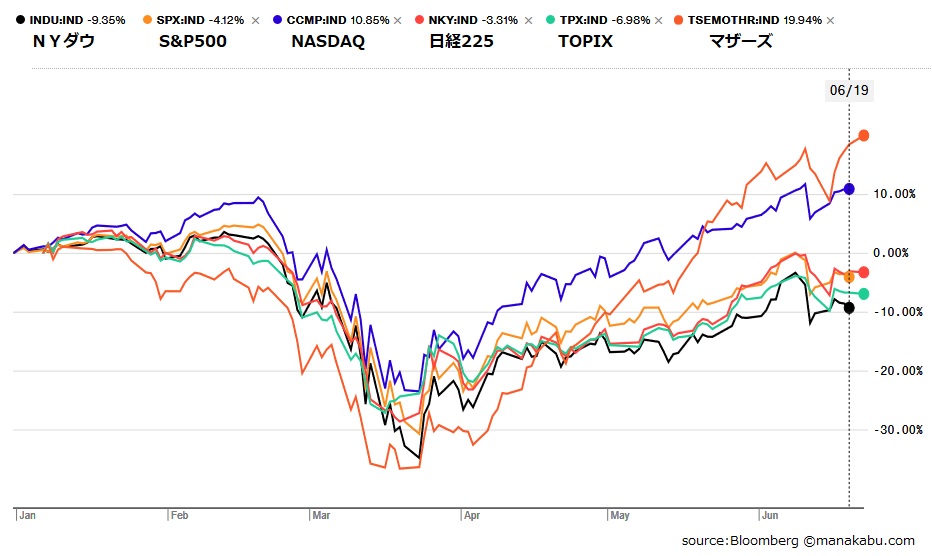

しかし特筆すべきは各指数の値動きの違いです。

日米ともにダウ=日経平均株価、S&P500指数=TOPIX、NASDAQ=マザーズと例えられることが多いですが、ダウ、S&P500、日経平均株価、TOPIXはグラフの通りどんぐりの背比べをしながら年初来パフォーマンスは3月の底入れから値を戻してきたといっても、マイナス圏に沈んだままです。

方やNASDAQ、マザーズは半導体やハイテク、今回のコロナのワクチン開発や検査キットなどを手掛けている医薬品企業も追い風となって、年初来でプラスのパフォーマンスとなっています。

具体的には19日付でナスダックが+10.85%、マザーズに至ってはなんと+19.94%です。

業種別で見るとこのところなかなか戻りの遅かったシクリカルの代表格である鉄鋼や非鉄、コロナの影響で見通しが不透明な不動産セクター、Reit指数なども3月安値から比較すると「値を戻した(てきている)」と言えるかもしれませんが、選別する市場、銘柄によって大きく結果が違ったということですね。

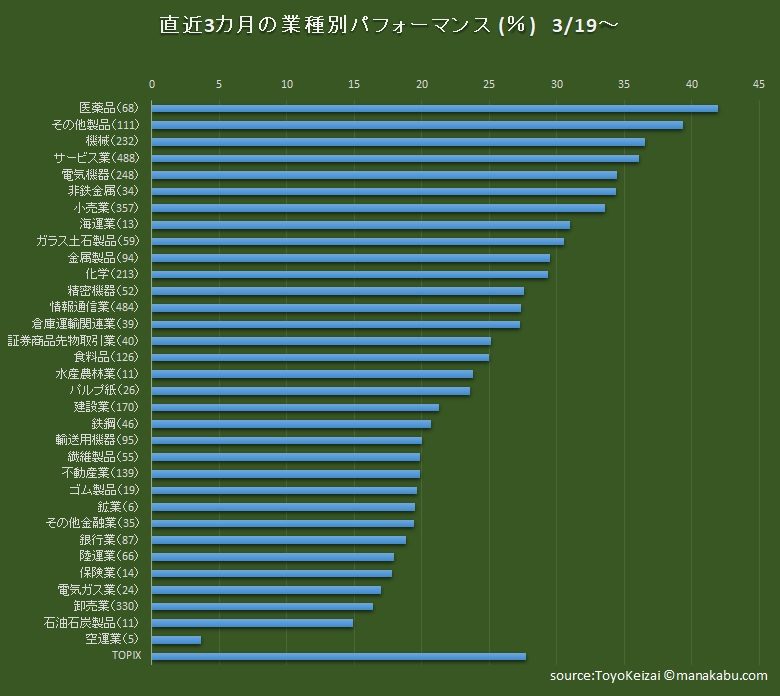

ちょうど今から3か月前の3/19に日経平均株価もTOPIXも安値を付けたところからの3か月のパフォーマンスです。

最も上昇したのは医薬品です。医薬品大手の中外製薬を筆頭に、個人に好まれて先月、今月と大相場となったアンジェスなどがけん引した格好となりました。

一方で航空機需要はまだまだ先との見方が多いのと、アフターコロナでは出張のほとんどがZOOMを中心とするウェブ会議に変遷するといった思惑もはたらいて業種別で見ると最下位となっています。

米著名投資家ウォーレン・バフェット氏がユナイテッド航空をはじめ、アメリカン航空、サウスウエスト航空とデルタ航空と4社のエア株を売却したことは大きなニュースとなりましたが、それも相俟ってかTOPIXとJAL、そしてANAを年初来で比較してもご覧の通りです。

一昔前はなりたい職業の上位に入っていたパイロットやCAはポストコロナとなった今では今昔の感が否めません。

今年度新卒で入社予定だった新卒生にとっては本当に今後の人生設計を狂わすような大きなイベントになったことでしょう。これからの長い人生、新たに豊富な選択肢が出来た!とポジティブに捉えていってほしいところです。

◆低PERを志向すると確実に終わる

よく株の参考書などには「割高株には手を出すな、割安になった株を買いましょう」というご託宣が4,5冊読めば必ず出てきますが、この教科書通りの投資行動をとるとどうなるか、具体的にみてみたいと思います。

上図はIFRSが公表している業種ごとの平均PER(株価収益率)を示したものです。

初心者の方のために簡単に説明するとこのPERは株価をその会社が稼ぎ出す利益で割るため、株価に対する稼ぎが大きい、または稼ぎに対して株価が小さいとPERは低くなり割安と称されます。

今の市場平均が20.5倍ですから一般的にこの市場平均PERよりも低いと割安と判断して良いと思います。

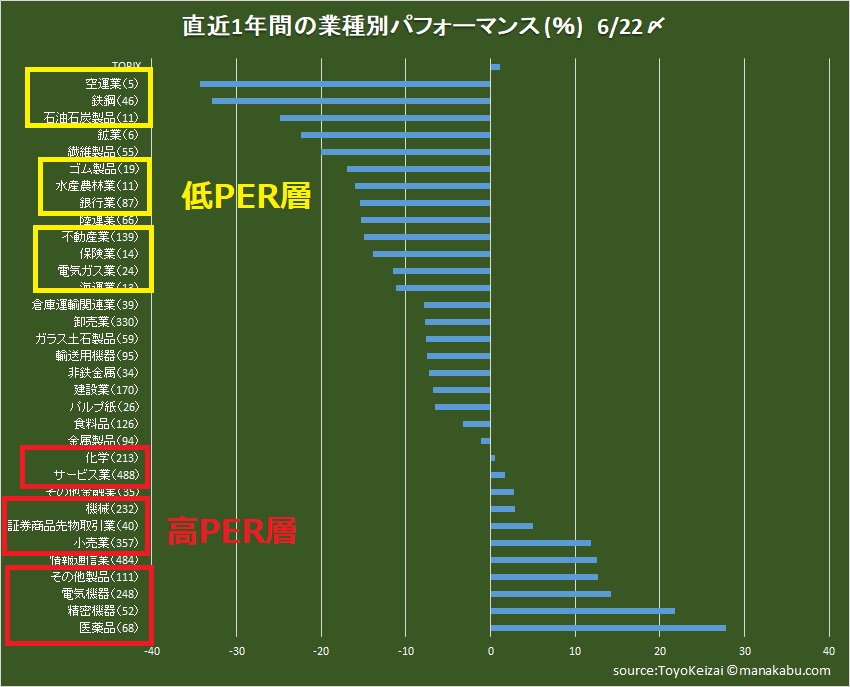

上図で言うと黄色いグループは割安、一方で赤いグループは市場平均よりもPERが高いため割高と一般的には判断されます。

では、これを見て頂いたうえで、先ほどの直近3か月のパフォーマンスをみてみましょう。

低PER層にいるセクターは直近3カ月TOPIXよりもアンダーパフォ―ムしていることに対して、高PERグループに属するセクターがアウトパフォ―ムしていることが分かります。

つまり、割安株ばかりを志向すると稼げないということが分かります。

しかしながら、少し詳しい方であれば「そりゃ、この3か月買われた業種だからPERでみると割高になったんでしょ?」と思われている方も多いと思います。

PER:株価÷EPS(1株利益)

で計算されるため、株価が上昇すればPERは上がります。

しかしながら、この赤いグループの高PER層は直近3か月が買われたから割高になったわけではありません。

実はもっと前から歴然とパフォーマンスに違いが起こっています。

こちらは直近1年間の業種別パフォーマンスを示したものになります。

1年前からみても、一番上のTOPIXをアウトパフォームしているのは赤いグループの高PER層であり、アンダーパフォームしているのは低PER層なのです。(空運などは今期は赤字見通しのためPERもへったくれもないですが)

企業のバリュエーションを測るものにWACCやDCF法がありますが、依頼する大手コンサルティンググループやVC、公認会計士の中でもその出てくるバリュエーションが違うように、コロナ禍のこの状況では何をもってして割高なのか?割安なのか?改めて考えるべきタイミングが来ていると思います。

個人的には割高、割安という基準は基本的には存在せず、マーケットで売り買いなされている価格がすべて正しい、それでいて、それはときに間違えるということです。

将来価値なんて誰にも正しく分かることはありません。

5年前の今の自分の姿を想像できた方はどれくらいいるでしょうか?

そして、自分の5年後すらも分からないのに投資先の将来なんて分かりますか?やっていることが今のビジネスだけではないかもしれません。M&Aして、されてまったく違うビジネスを行っている企業になっているかもしれません。

それがその企業にとってバリューアップになっていることもあれば、ダウンバリュエーションのレッテルを突き付けられている可能性もあるのです。

◆ポストコロナ(アフターコロナ)では強い銘柄はより強く、弱い銘柄はより弱く

そしてここからが大事なところですが、コロナショックから3か月が経ち、マーケットでは経済再開による早期の景気回復期待と二律背反するように感染第2波リスクがさけばれています。

早期に元の経済状況に戻ればV字とまではいかないにしてもそれに近いカーブを描き回復するでしょうし、それをあまりに選好してしまえば新型コロナウイルス感染第2波のリスクが高まります。

マーケットではこのどちらに転ぶのかな?という綱引きをしている状態です。

しかしこの綱引きをしている間であれば、もっと言えば感染第2波が起こった後しばらくの間は、上記のセクター別パフォーマンスにあまり大きな変動はないとみています。

なぜなら感染が拡大すれば航空需要は遠のき、ウェブ会議、買い物はネットでの動きが継続されるからです。

さらには早期のワクチン開発、検査キットの需要拡大として医薬品も志向されるでしょう。

そして、その裏で王道を粛々と走る5G、省人化、AIなどの基盤となる半導体関連にも買い需要は継続されるものとみています。

俯瞰して見れば実は非常に分かりやすいのが今の相場です。

この綱引きが継続している間は強い銘柄はより強く、弱い銘柄はより弱い状態が続くものとみています。

よって、しばらくセクターアロケーションの流れが起こるのはまだ先の話で、頗る効くワクチンが開発されるか抗体を持つ人口が徐々に増えてかどうかは分かりませんが、コロナの感染者数が減少に転じ、WHOが終息宣言を出す数カ月前あたりから始まってくるでしょう。

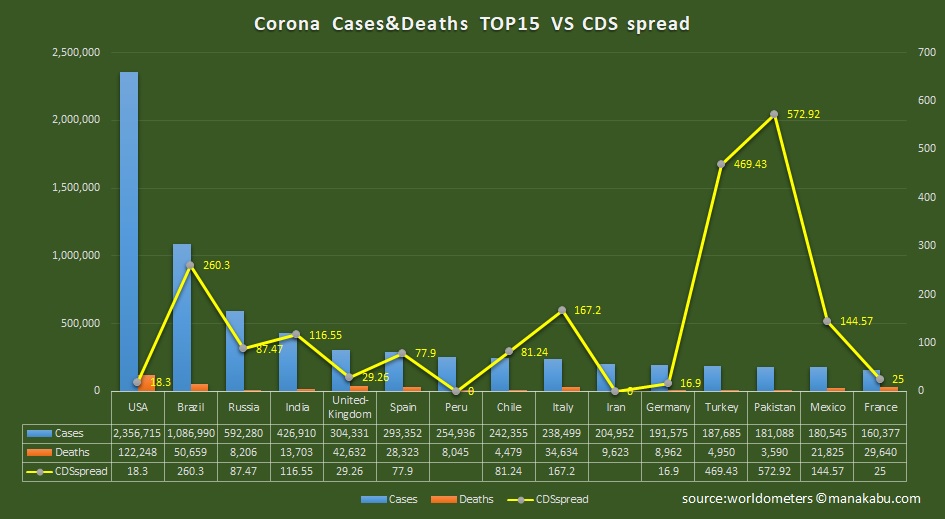

本当は、今日はこの話を使用と思っていたわけではなく、下記について書こうと思っていました。

とりあえずグラフだけは示しておくので分かる方は見ておいてもらえると良いと思います。

結構ヤバいことが起こりそうです。

ためになったと思ったらクリックお願いします。

-

TEL:03-6811-3246

10:00-19:00(土日祝も受付) -

今なら参加者に特典をプレゼント 無料セミナーに申し込む

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP