-

◆インフレを分かりやすく解説

2020.10.02 -

こんにちは、株の学校 マナカブ.com講師の中山です。

名実ともに10月相場入りとなりましたが、本日は、14時ごろにトランプ大統領のコロナ陽性報道があり、センチメントが冷やされ、後場から急落する展開となりました。

今日の下げはヘッジファンドらのセンチメンタル分析によるHFT(超高速取引)などの機械的な売りが出たことによる投げが出たものと考えられます。

今後は、トランプ大統領の容体次第ですね。

陽性でも無症状ならインパクトは軽微でしょうし、症状が重いとなれば、あと2回残されているテレビ討論会が延期になったり、場合によっては中止になったり、それにより大統領選挙自体が延期になるようなことになればネガティブ要因になる可能性はありますね。前掲のブログ、そして今朝配信したメルマガで「マーケットは誰も経験したことのない未曽有のフェーズに入った」ということをお伝えしていました。

本日はそれについてもう少し具体的に書き留めておきたいと思います。

◆市場が想像しているよりも早い段階でインフレが起こる可能性

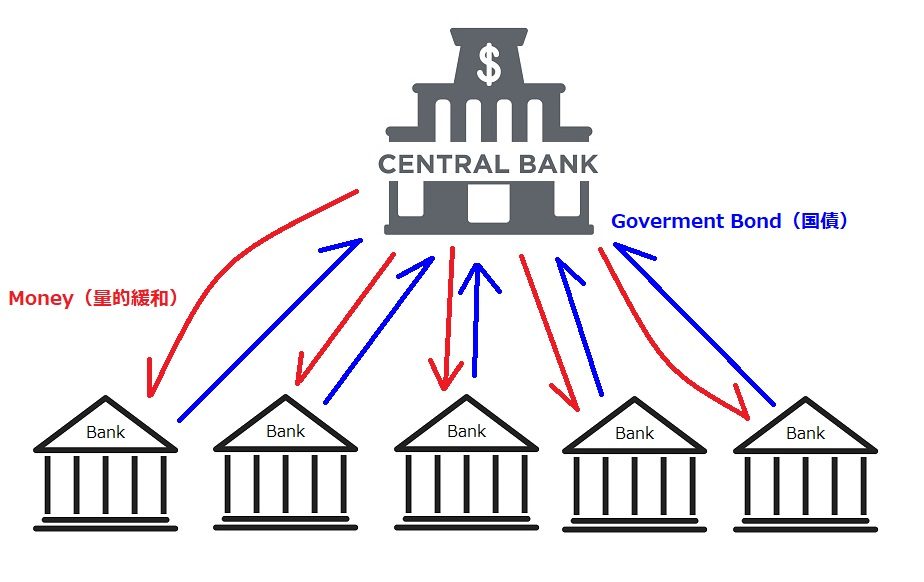

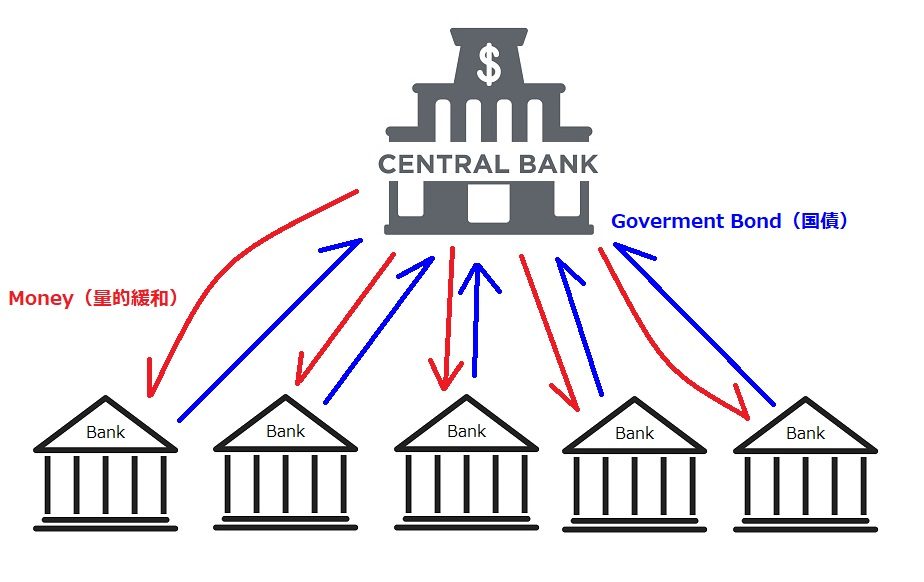

まずはコロナ前の金融政策を振り返ると、米国をはじめ、日本も欧州も中央銀行が民間銀行が保有する国債を買い取って、お金をバラまく政策をしてきました。量的緩和です。

これにより、民間銀行経由で世の中にお金を流すことで景気を良くしていこうというのが中央銀行の思惑でした。

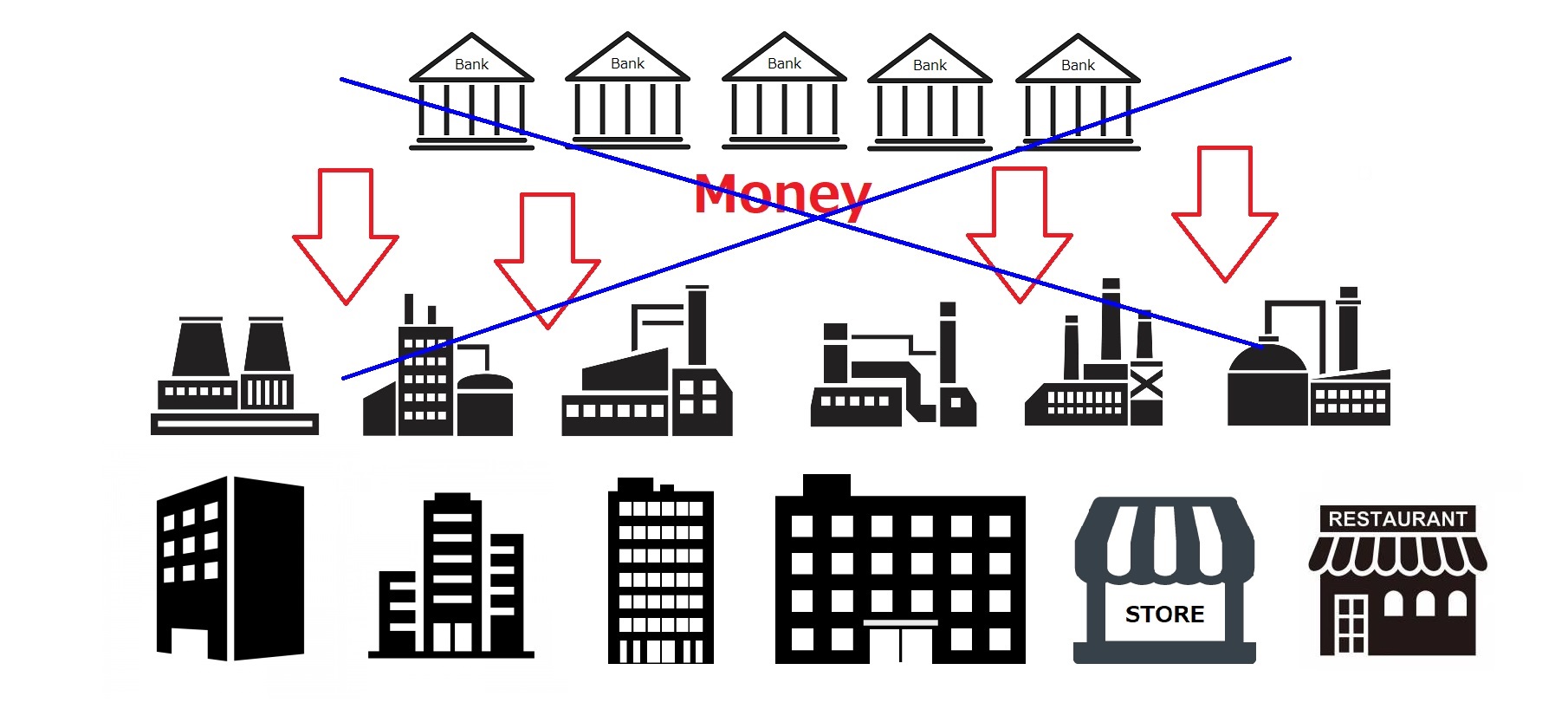

しかしながら中央銀行の思惑とは裏腹に、民間銀行から効率よく世の中にお金が回ることはありませんでした。

景気をよくするために金利も下げていることから、民間銀行はお金を貸してもさほど利ザヤがが稼げません。下手をすれば貸し倒れになることを恐れました。

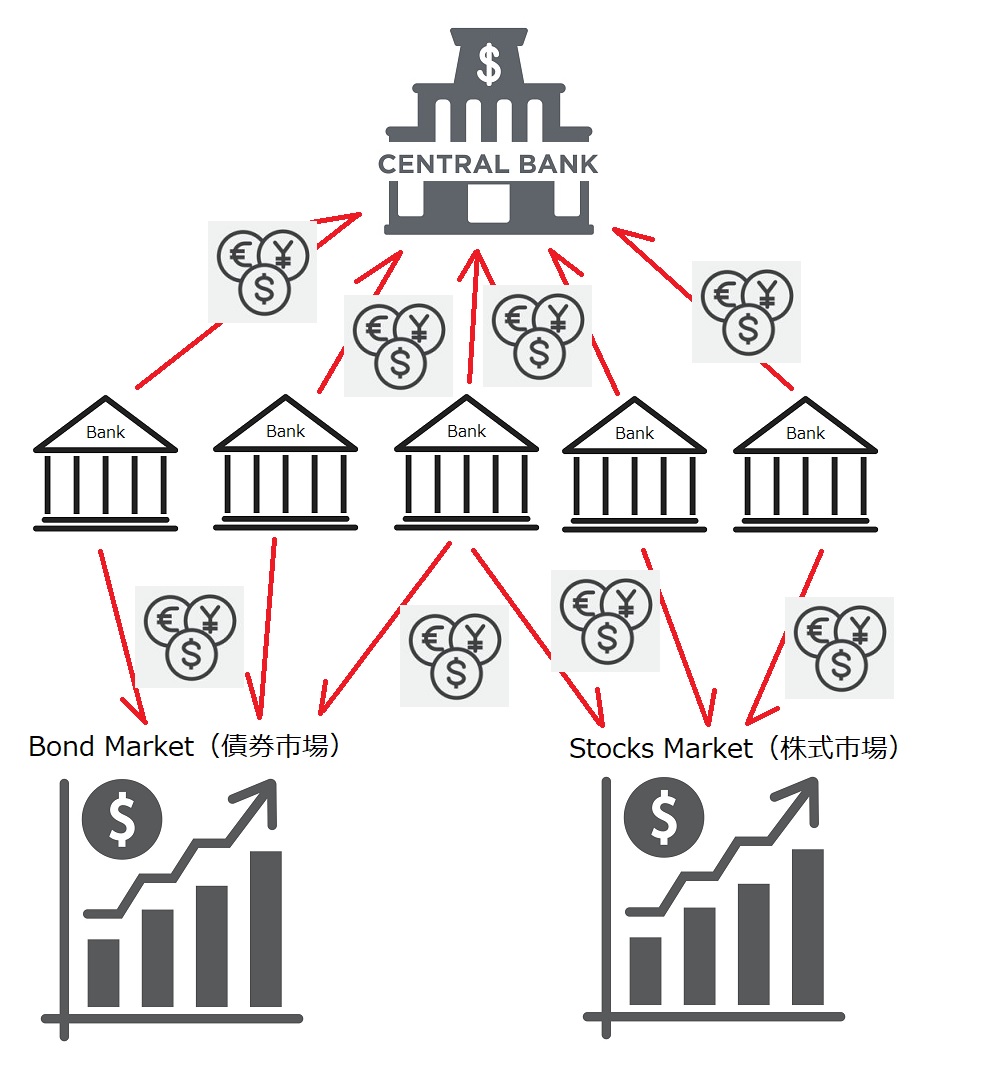

そして、量的緩和により民間銀行が手にした行き場をなくしたお金は再び中央銀行の当座預金に返ったり、流動性のある債券市場や株式市場などマーケットへと流れていき、世の中にあまりお金は出回ることはなく、「銀行← →マーケット」の中でお金が動くことになりました。

これに業を煮やした日銀やECBはマイナス金利を導入することになりました。

これがコロナ前までのお金の動きです。

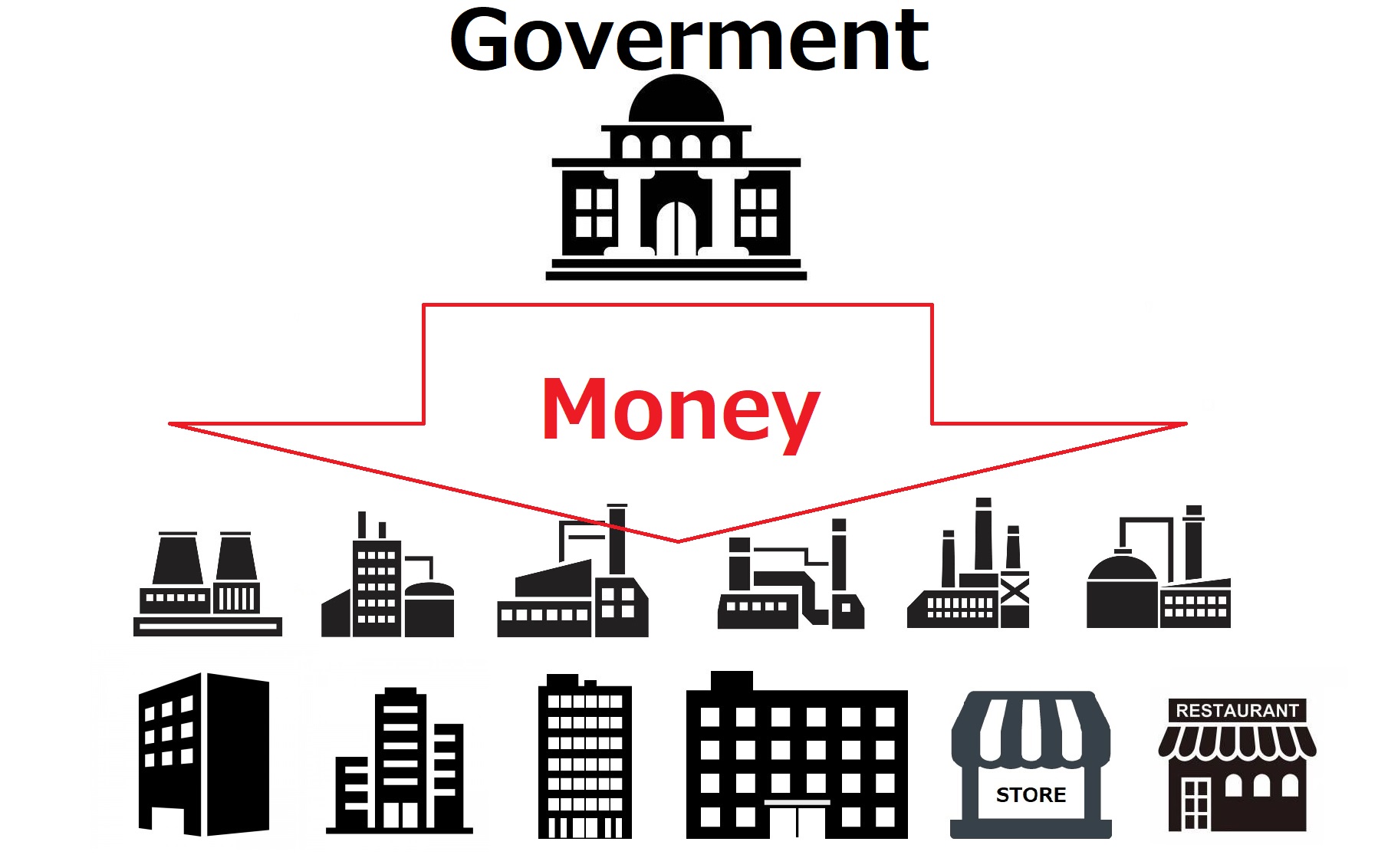

しかし、コロナ後、金融だけでなく財政も動くこととなりました。

現行の量的緩和に加えて

+

政府が直接的に民間企業や国民にお金を流すようになりました。

米国では失業保険の上乗せや、日本でも一人10万円の定額給付金が配られたり、売上が減った企業や自営業者に対しては持続化給付金が配られたりしました。

セーフティーネットなども施行され、これにより民間金融機関からも企業や個人へお金が流れやすくなりました。

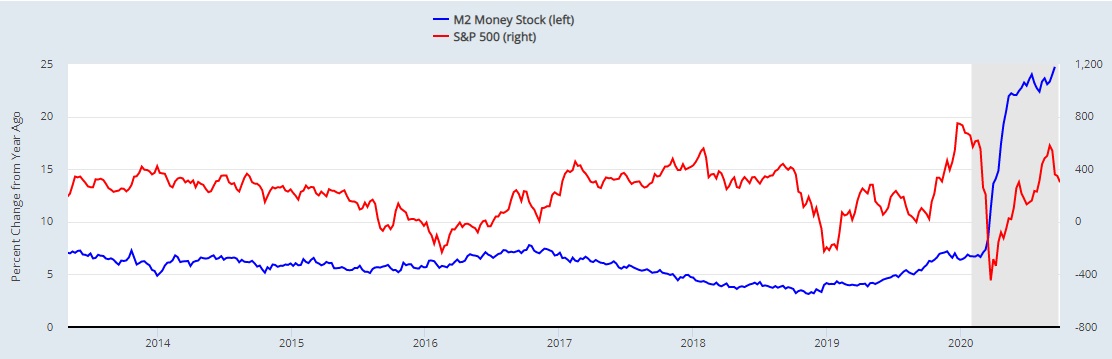

前掲のブログでもご紹介しましたが、国が財政出動を活性化させたことで世の中のお金の総量(マネーストック)がコロナ後から日米ともに急拡大することになりました。

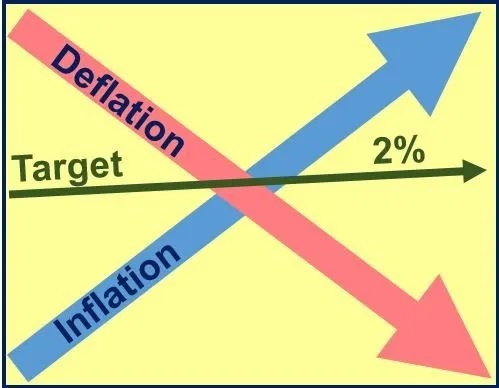

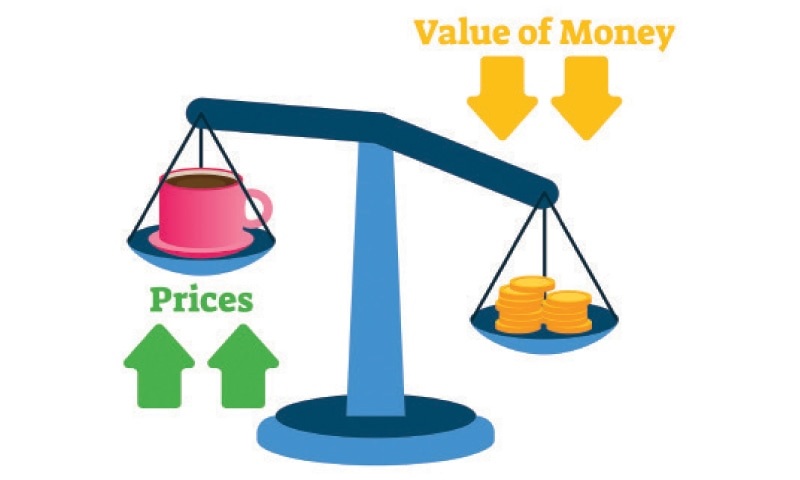

インフレーション=お金の価値が下がり、モノやサービスの価値が持続的に上がること

つまり、今はコロナ前の金融緩和策だけでなく、財政緩和策を発動させたことにより世の中にはお金があふれかえっている状態となりました。

さらにFRBはコロナショックをきっかけにゼロ金利、無制限の国債買い入れを発表したことに加えて、8月下旬に行われたカンザスシティ地区連銀が主催する年次経済シンポジウム(ジャクソンホール会議)でインフレ率が2%を超えてもしばらくは金融緩和を続けることをアナウンスしています。

インフレが起こっても金融引き締めを行わないということですからそれは換言すればバブルになっても(なっていく過程)それを容認するということです。

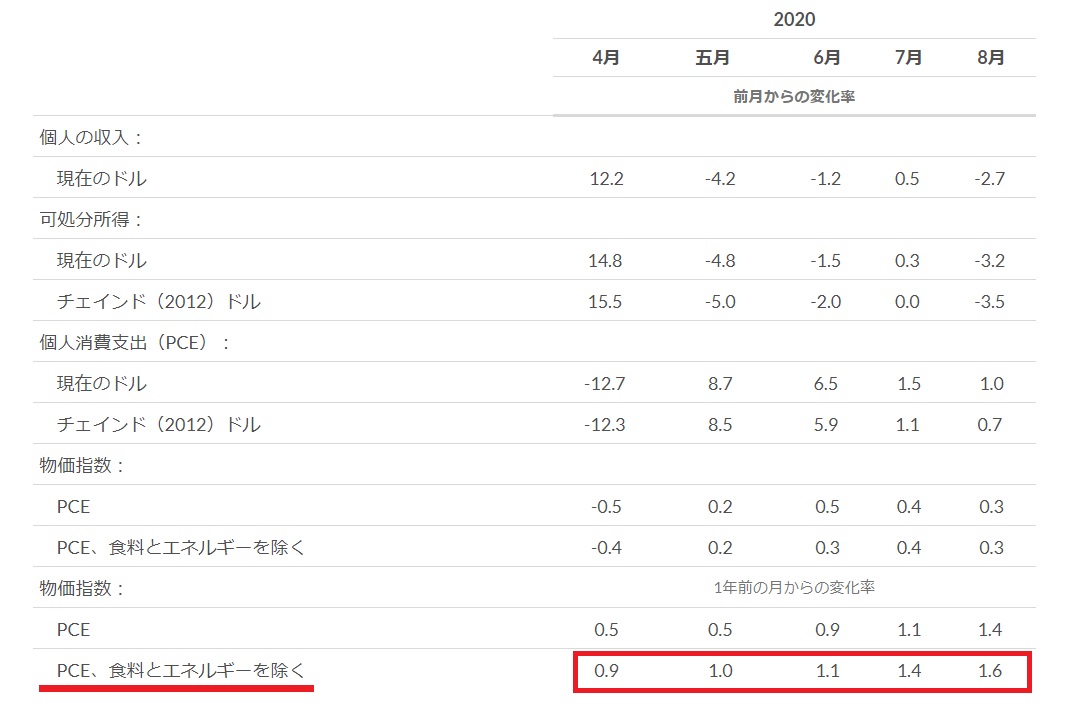

きのう米商務省から公表されたFRBが物価を測る指標で注目をしている8月の個人消費支出(PCEコアデフレーター)は前年同月比で1.6%を示し、市場予想の1.4%を上回る結果となりました。

瞠目すべきはそのインフレ率が前年同月比で急激に伸びてきているということです。

つい5か月前、4月時点では0.9%の伸びだったものが8月には1.6%まで上昇してきており、単純にこの伸び率でいけば、年末には2.0%を超える状態になってもおかしくはありません。

ここから少し専門的なお話。

インフレとは、モノやサービスの全体的な価格が持続的に上昇することを指します。

例えばインフレ率が2%の場合、私たちが支払う商品やサービスの価格は、平均して1年前よりも2%高くなっていることを意味します。

言い換えれば、1年前に100円だったものが、今では102円支払わないと同じものが買えないということになります。

つまりモノやサービスの価格が上昇するにつれて、これまでと同じ対価を支払っても購入が出来なくなってしまいます。

特に今はGDP成長率がマイナスの状態です。

一般的にはGDPの成長率よりもマネーストックの増加率が大きいと価格は上昇します。

GDPはマイナスなのにマネーストックは増え続けていれば否が応でもインフレが起こることとなります。

そしてこれは投資に限った話だけでなく、労働者においても重要なイシューになります。

たとえば、インフレ率が0%のときに働き手は仕事が評価されて1%の昇給がされました。

これは喜ぶべきです。

しかしインフレ率が2%のときに1%の昇給がなされた場合、名目的には給与は上昇しましたが、実質的には給与が下がったということを意味します。

つまり昇給されてもそのときのインフレ率によって喜んでいいときと悪いときが生じるということです。

新たなフェーズに入ったことでこれまでなかなか起こりにくかったインフレが起こりやすい環境へと変遷しつつあります。

こうなると上の画でも分かるように特に値段が上がりやすいものにお金が向かうことになります。

そう、「需要」があって、「数」が限られているものです。

そこにお金儲けのヒントが隠されています。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP