-

◆米長期金利が1%を超えてくると危険信号

2021.01.06 -

おはようございます。株の学校 マナカブ.com講師の中山です。

【相場概況】

◆きのうの日米株価指数終値

日経平均株価 27,158.63 -99.75

TOPIX 1,791.22 -3.37

マザーズ 1,211.05 -10.96

NYダウ 30,391.60 +167.71

ナスダック総合 12,818.96 +120.51

S&P500指数 3,726.86 +26.21きのうの米国市場は前日の大幅安ということもあって、自律反発の動きが

目立ち3指数揃って上昇する動きとなりました。特にきのうは石油輸出国機構(OPEC)加盟国と非加盟の産油国で構成する

OPECプラスで大幅な減産縮小を見送ったことやサウジアラビアの自主減産の

報を受けて原油価格が急騰、1バレル=49ドル台まで上昇したことで、エネルギー

関連株に買いが向かい、指数を押し上げる展開となりました。OPECプラスはもともと昨年12月に行われた会合で今年1月から減産規模を段階的に

縮小していく(換言すれば増産すること)方針を示していたものの、コロナの

感染拡大による原油需要の縮小に懸念が広がっており、大幅な減産縮小は見送る

形を取ったと思われます。本日は引き続き、米国ではジョージア州での連邦議会上院2席を巡る決選投票が

注目されています。決選投票で民主党候補が上院の2議席を制した場合、上院の議席配分は共和党、

民主党ともに50ずつとなり、ハリス次期副大統領が決定票となり、事実上の

民主党が制すこととなります。そうなれば、ブルーウェーブの誕生で大規模な財政出動できる可能性が高まる

一方で、財源歳出のための財政赤字の拡大懸念が台頭し、金利が急上昇すること

になります。◆米長期金利が1%を超えてくると危険信号

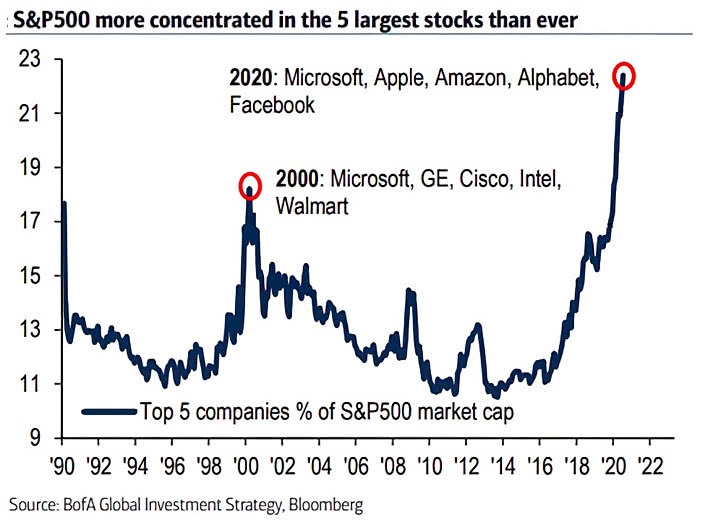

(S&P500のうちトップ5の時価総額の指数に占める割合)

(S&P500のうちトップ5の時価総額の指数に占める割合)上図はS&P500に採用されている企業のGAFAMと呼ばれるハイテクトップ5の時価総額

の指数に占める割合を示したものです。足元では2000年のドットコムバブル(ITバブル)時のシェアを上回っていることが

分かります。2000年のドットコムバブル期や1990年と2008年の景気後退においても一部銘柄への

過度な集中が起きていました。今やS&P500はこのトップ5で構成されていると言っても過言ではないまさに

「GAFAM=指数」となっており、5銘柄の時価総額がS&P500市場に占める割合は2割を

越えている状況です。そしてここから気を付けて頂きたいデータがこちらです。

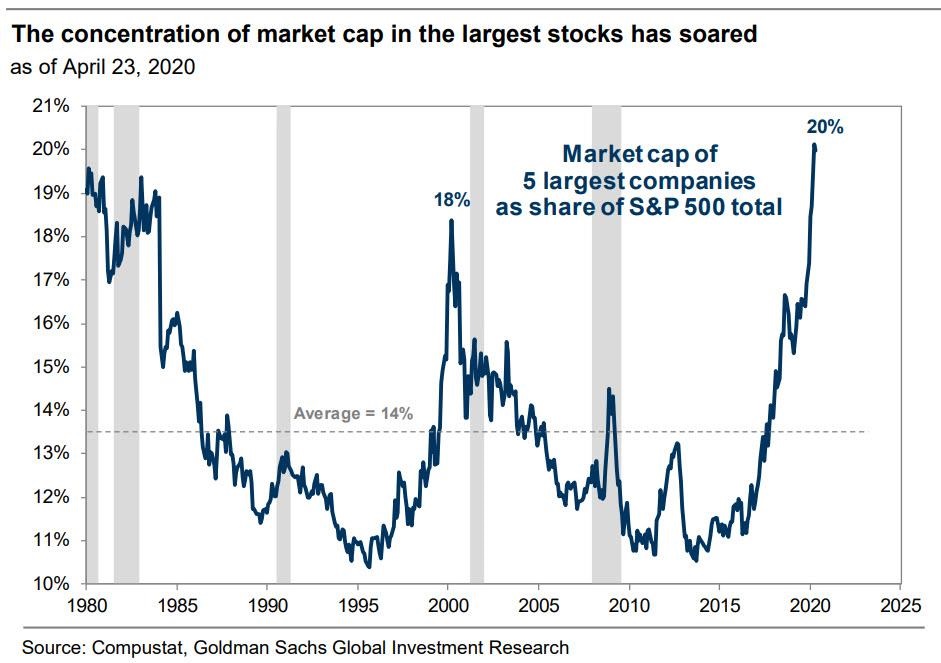

(グレーは景気後退期)

(グレーは景気後退期)一部の銘柄への過度な集中投機は、当然ながら皆が買うから上がっていて、これが

いったん踵を返して皆が売りに回るような事態になれば、一気に下落へと転じます。先にも述べたように指数ウェイトの20%超がこのトップ5が握っていることを考えると

この5銘柄が売られるだけでS&P500は大きく下落することを意味しています。特に成長株においては成長し続けるための先行投資、そしてインカムよりもキャピタル

ゲインを投資家に還元する志向が強いため、金利上昇はアゲインストとしてはたらいて

きます。仮にもことしから4年間、米政権がトリプルブルーとなれば金利に上昇圧力がかかり

やすくなり、金利の急騰に拠るGAFAMへの投げ売り調整局面がいつか必ずやってきます。早ければ今月、また今後バイデン新大統領誕生で財政拡張などの政策が意識された

時に起こりやすいとみています。※内容については万全を期しておりますが、その内容を保証するものではあり

ません。また、当該情報に基づいて被ったいかなる損害についても、一切の責任を

負いません。投資に関する最終的な決定は、利用者ご自身の判断でなさるように

お願いいたします。

-

TEL:03-6811-3246

10:00-19:00(土日祝も受付) -

今なら参加者に特典をプレゼント 無料セミナーに申し込む

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP