-

◆日経平均の上値目処はどこか?

2021.02.18 -

おはようございます。株の学校 マナカブ.com講師の中山です。

【相場概況】

◆きのうの日米株価指数終値

日経平均株価 30,292.19 -175.56

TOPIX 1,961.49 -3.59

マザーズ 1,294.49 -26.24

NYダウ 31,613.02 +90.27

ナスダック総合 13,965.50 -82.00

S&P500指数 3,931.33 -1.26昨日の米国市場は前日に引き続き、ダウは上昇、ナスダック、S&P500は

下落と指数まちまちの展開となりました。朝方発表された卸売物価指数(PPI)が前月比で1.3%増と市場予想の0.4%を

大きく上回り、2009年12月以来11年1か月ぶりの大幅な伸びとなったことから

先行きのインフレ圧力に拠る金利上昇が重しとなり、売りからのスタートと

なりました。いつもはあまり意識されない生産者サイドの物価指数が卸売物価指数(PPI)

ですが、いまは金利上昇が市場で意識されやすくそれに影響する物価指数は

普段よりも市場の注目が高いことが株式への波及状況から分かります。加えてきのうは米小売売上高が公表されましたが、こちらも前月比で5.29%と

市場予想の1.0%を大きく上回る結果となり、米国の消費動向は感染者数の

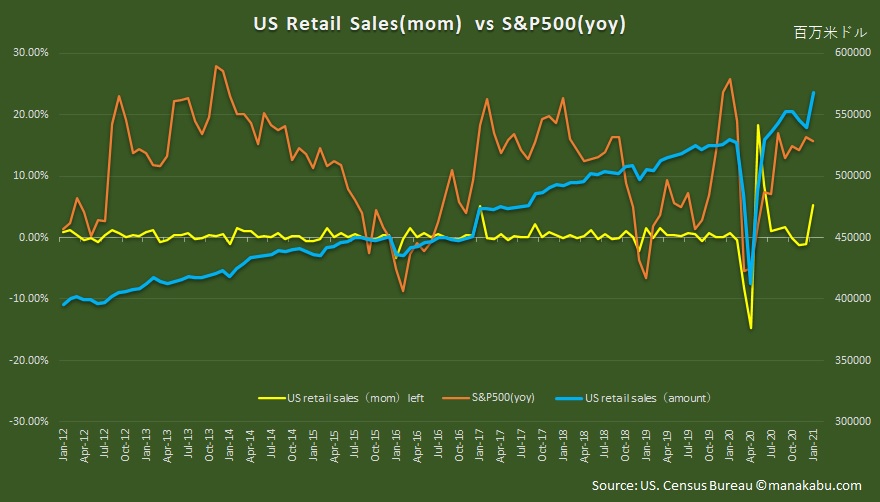

減少と共に回復が顕著です。 (米国小売売上高とS&P500指数の推移)

(米国小売売上高とS&P500指数の推移)1月の小売売上高は金額にすると5682億ドル(約60兆円)で、昨年の11月、

12月はやや落ち込みましたが、グラフを見ても分かるようにすでにコロナ

前の水準を額面でも超えてるということが分かります。よって日本の株高とは米国はまた違い、サービス業など目に見えやすい

ところの実体経済も良好で株が上昇しているということです。朝方弱く始まった米国株ですが、その後は追加経済対策への期待が

引き続き下支えとなって3指数とも下げ幅を縮小させる展開となりました。◆日経平均の上値目処はどこか?

30年ぶりの30000円超となった日経平均株価ですが、きのうは前日までの大幅高

もあったことでやや小休止となりました。まさに「押し目待ちに押し目なし」との相場の格言のような展開が続いています。

こうもなってくると市場参加者の中で注目されるのはいったいどこまで上がるのか?

というところかと思います。今日は需給要因からそれを探っていきたいと思います。

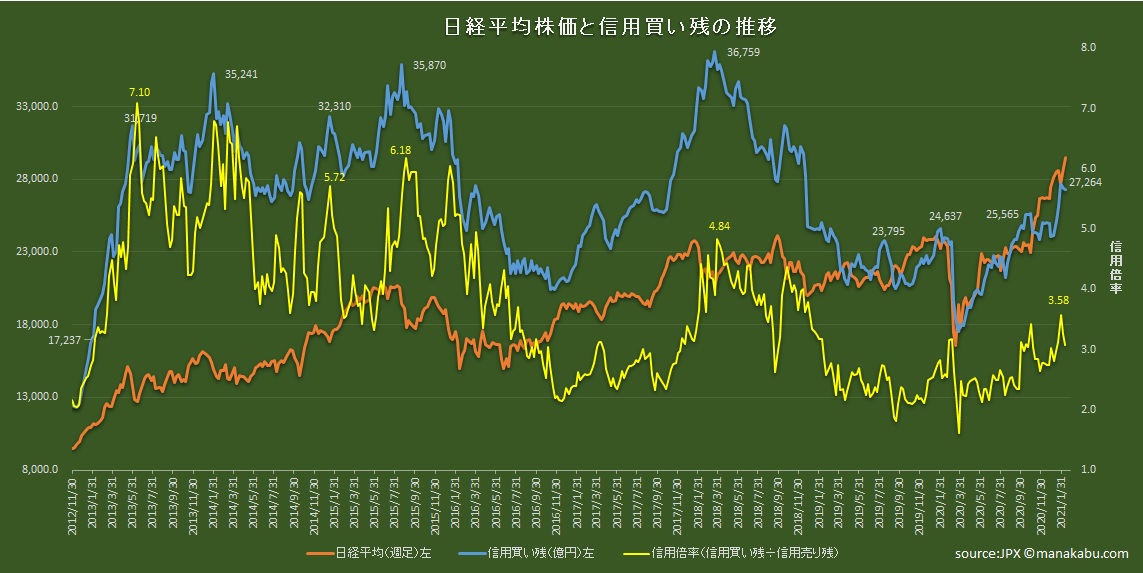

上図は信用取引で株を売買されている信用買い残(買ってまだ決済されていない建玉)と

日経平均株価の推移です。2018年の頭に3.6兆円というボリュームを作ってから、信用買い残は減り続け、

米中問題が過熱して、そこからいくら膨らんでも2.5兆円程度が信用買い残の上限と

なっていましたが、足元では2.7兆円を超えるボリュームまで膨らんできています。これは金融と財政による流動性の供給が再び信用買いを膨らませるインセンティブに

なったとみています。そしてコロナ前までは金融に拠る流動性の供給だけだったものが、財政(政府)から

も流動性が供給されていることが「これまでとフェーズが違う」ということも以前に

お伝えしています。そのため、次元の違う流動性の供給であるのに足元でまだ2.7兆円ということは

過去のピーク時の3.5兆円程度までは膨らむ可能性は十分にあるでしょうし、その

ピーク時すらも超えてもおかしくはないとみています。グラフを見ても分かるように信用買い残が膨らむときに株価が大きく上昇している

ことを考えれば、信用買い残を膨らます余力もそれに伴った株価の上昇余地も

まだまだ残されているということです。過去のピークである信用買い残3.5兆円まで足元の2.7兆円から約1.3倍の余地が

あります。

ものすごく単純に計算すると現在の30000円から1.3倍膨らむと日経平均は39000円

という数字が見えてきます。話半分で1.15倍と捉えても34500円です。これがあくまでも過去のピークまで

到達したらという仮定であり、その当時と違うのが流動性の供給が過去最大である

ということを踏まえるとこの水準を超えても何ら不思議ではないということです。※内容については万全を期しておりますが、その内容を保証するものではあり

ません。また、当該情報に基づいて被ったいかなる損害についても、一切の責任を

負いません。投資に関する最終的な決定は、利用者ご自身の判断でなさるように

お願いいたします。

-

TEL:03-6811-3246

10:00-19:00(土日祝も受付) -

今なら参加者に特典をプレゼント 無料セミナーに申し込む

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP