-

◆株価=「業績/金利」

2021.06.18 -

おはようございます。株の学校 マナカブ.com講師の中山です。

【相場概況】

◆きのうの日米株価指数終値

日経平均株価 29,018.33 -272.68

TOPIX 1,963.57 -12.29

マザーズ 1,182.65 -20.39

NYダウ 33,823.45 -210.22

ナスダック総合 14,161.35 +121.67

S&P500指数 4,221.86 -1.84きのうの米国市場は指数まちまちの展開となりました。

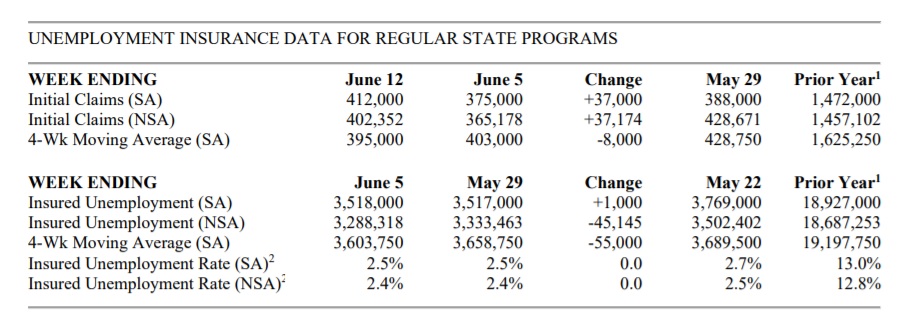

FOMC声明文ではFOMCの中で投票権を持つメンバーの過半数が23年の利上げを

支持していることが分かり、利上げ時期が早まったと捉えた債券市場では

債券が売られ金利が上昇し、前日の米長期金利は1.5%台半ばまで上昇していました。しかし、きのうは6月12日の週の失業保険申請件数が予想外に前週から増加したこと

に加え、6月フィラデルフィア連銀製造業景況指数も予想を下回る内容となったことを

受けて、米長期金利が下落、これによりハイテク株が買い直される展開となり、

マイクロソフトやアップル、アマゾン、フェイスブックなどがそれぞれ上昇、

ナスダックは反発する動きがみられました。一方で景気敏感株の多いダウは終日軟調に推移。引けにかけてはハイテク株の上昇が

下支えとなり、下げ幅を縮小しました。セクター別では半導体・同製造装置、ソフトウェア・サービスが買われた一方、金利

や経済指標の低下を受けて銀行やエネルギーが売られています。◆株価=「業績/金利」

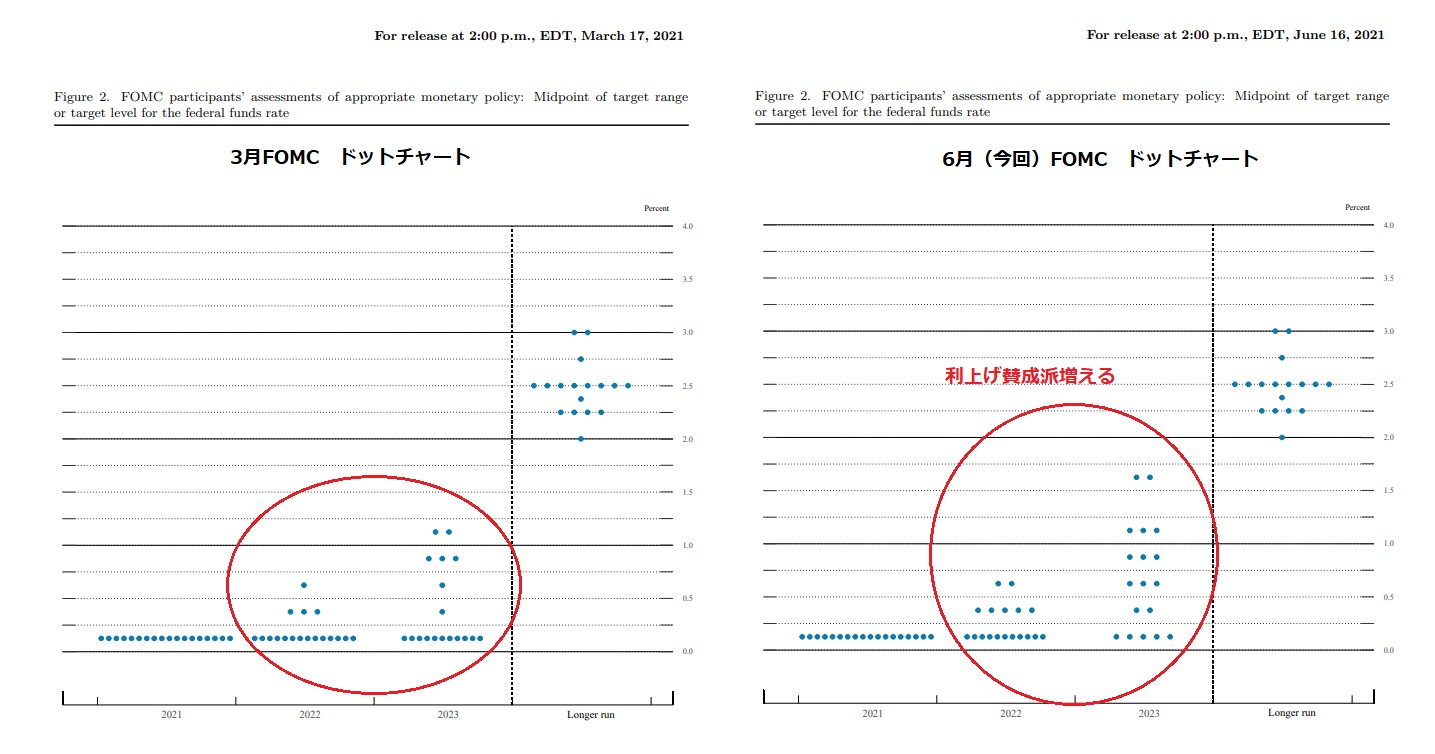

前日のFOMCを振り返ると、声明文で出てきた政策金利目標(ドットチャート)では、

23年に利上げをするべきと回答しているFOMCメンバーが過半数以上いました。FOMCではパウエルFRB議長を含め7名の理事と毎年選出される5名の各地区連銀

(日本でいうところの地銀)総裁の合計12人がその中で金融政策の是非を問う投票権を

持っていますが、その投票権を持つメンバーを含めて3月は23年の利上げの賛成派が

18人中7人だったのが今回6月では13人に増え23年末までに少なくとも1回の利上げが

あることになります。また早ければ22年中に利上げがあると見込んだ参加者は7人いて、こちらも前回の4人

から増えました。この声明文の発表を受けて、前日の米国市場は下落、金利とドルは上昇する動きと

なりましたが、発表後の会見でパウエルFRB議長は、「ドットチャートは大きな塩の粒

なだけ」だと揶揄し市場のネガティブインパクトに対して火消しに走った会見でした。足元の物価上昇を受けて利上げ見通しが前倒しになったわけですが、実際には今後の

雇用情勢、物価の変動で見通しはいかようにも変わります。また覚えておいていただきたいのが金利の上昇はマーケットには一般的にはネガティブ

ですが、以前にもお伝えしたことがありますが「株価=業績/金利」で価格が決まります。つまり、分母にあたる金利(負債コスト)が上昇したとしてもそれを凌駕する景気、

つまりミクロでみれば良好な企業業績が維持されれば株価は上昇できます。その証左として過去リーマンショック以前も以降も不況から好況に遷移する中で、

米国は今回同様に景気の回復と共に利上げを推し進めた経緯がありますが、利上げの

初期段階では株高と金利上昇が連動していきます。それが徐々に、「ビハインド・ザ・カーブ」と呼ばれる景気が良くなるにつれて、

それを抑え込むために毎回のFOMCで慌てて利上げをすることでその金利上昇に今度は

景気や企業業績が耐えられなくなりクラッシュをしていくのです。逆にこの展開を事前に知っていれば利上げの初期段階ではまだまだ攻めの姿勢で

いられるということになります。これがまだ23年と2年も先の話になってくるのでそれまではコロナ禍からの回復期で

あり、米国の株高、それにつれて日本の株高は多少の調整をしながらも上方向は

持続されるとみて良いと思います。前日の概況でもお伝えしていたようにきのうの下落局面は絶好の買い場でした。

※内容については万全を期しておりますが、その内容を保証するものではあり

ません。また、当該情報に基づいて被ったいかなる損害についても、一切の責任を

負いません。投資に関する最終的な決定は、ご自身の判断でなさるように

お願いいたします。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP