-

◆来年2月のFOMCでは0.25%に利上げ幅縮小の可能性

2022.12.14 日米相場概況 -

おはようございます。株の学校 マナカブ.com講師の中山です。

【相場概況】

◆きのうの日米株価指数終値

日経平均株価 27,954.85 +112.52

TOPIX 1,965.68 +8.35

マザーズ 785.47 +2.14

NYダウ 34,108.64 +103.60

ナスダック総合 11,256.81 +113.08

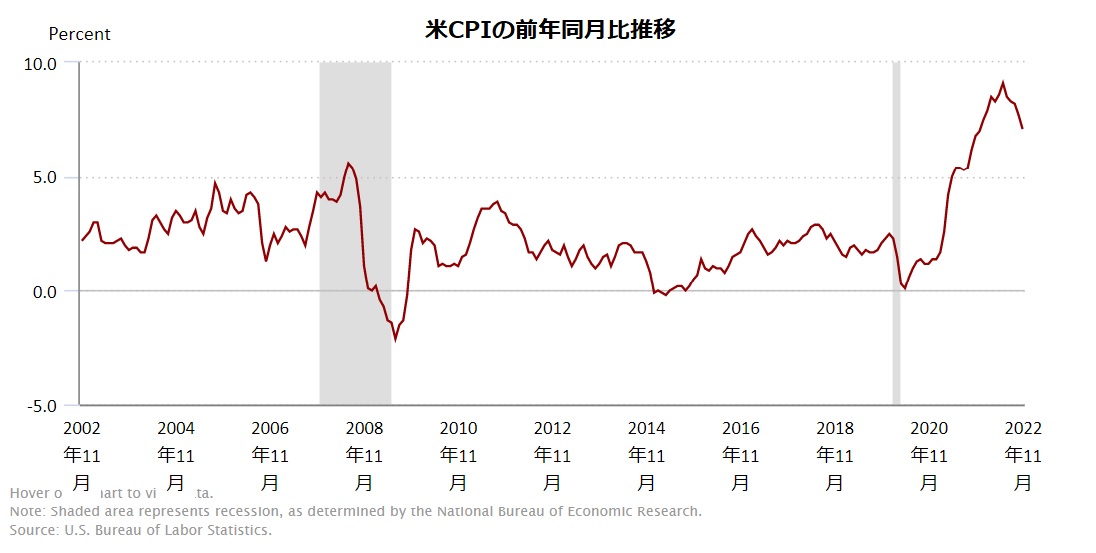

S&P500指数 4,019.30 +28.74きのうの米国市場は11月のCPI(消費者物価指数)の伸びが鈍化し、

インフレに対するピークアウト期待から続伸となりました。きのう発表された11月の米CPIは前月比で0.1%、前年同月比で7.1%と

いずれも前回、そして市場予想を下回る結果となり、インフレが

和らいできていることが確認されました。これで6月の9.1%をピークに7月以降5カ月連続で低下し、ピークアウト

は確実なものになったと思われます。(米CPIの前年同月比推移)

これを受けて米長期金利が低下、一時3.4%台前半まで下がり、為替

相場でも利上げペースが鈍化するとの見方からドル円が一時134円台

半ばまで下落しました。しかしながら、3指数ともに取引開始直後がほぼ高値となり、大きく

陰線を引いて終わり、ダウは取引中盤に一時マイナス圏に沈む

場面もみられました。ただ悪い材料が出たわけではなく、前日にCPIの伸びが鈍化する期待

から先回りの買いが入っていて、ダウは500ドル以上上昇していたことや、

今晩はFOMCを控えて上昇したところでは利益確定売りが出たものと

思われます。個別銘柄ではマイクロソフト、アップル、セールスフォースなど

ハイテク株を中心に上昇、一方でこれまで志向されていた保険の

ユナイテッドヘルスや日用品のP&Gなどディフェンシブ関連は

下落となりました。◆来年2月のFOMCでは0.25%に利上げ幅縮小の可能性

明日発表されるFOMCでの政策金利は0.5%というのが市場の

コンセンサスですが、今回11月の米CPIの発表を受けて、次に予定

されている来年2月のFOMCでは0.25%の利上げの可能性が出てきました。CPI発表前までは0.5%の利上げが濃厚でしたが、CPIが5カ月連続での

ピークアウトのインパクトは大きく、まだまだ高原推移ではあるものの

利上げ幅を縮小させる材料になり得ると思われます。もちろん12月以降のCPIの結果次第ではまた変わる可能性はありますが、

ピークアウトは過ぎたとみています。その理由として、前年同月比の数値が急速に低下している点に注目です。

6月 9.1%

7月 8.5%

8月 8.3%

9月 8.2%

10月 7.7%

11月 7.1%というように、今回の下げ幅が直近6か月で最も大きくなっています。

FRBのパウエル議長は来年以降も利上げを続け、ターミナルレート

(金利の最終地点)は5%を超えるとも言われてきましたが、その

可能性も薄まるとみています。来年半ばまでに利上げ停止、そして後半では利下げも検討という

ようなことになってくれば、株高期待というのが大勢の考えだと

思いますが、個人的にはそのタイミングで株安の可能性があると

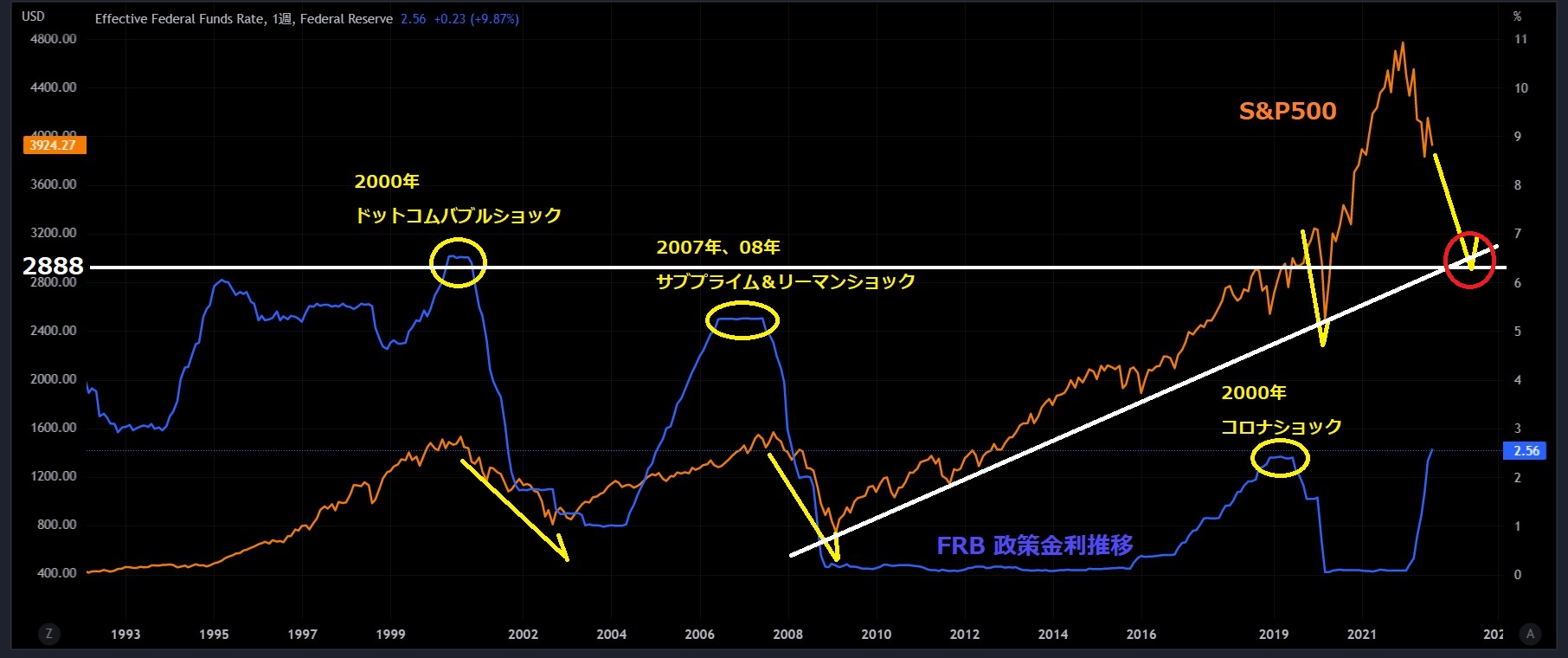

みています。(金融緩和と歴史的ショック安)

上図を見ると、過去の利上げ局面では株高となっており、利下げ

局面に入ると株安に転じているということが分かります。なぜに金利上昇で株高に?というと中央銀行が金利を上げる局面

というのは基本的には景気が良くてインフレ、バブルを抑制する

ために行われる政策であり、パラレルに動きます。そして、景気拡大を抑制するために拙速な利上げを行った結果、

徐々に景気拡大、成長がシュリンクしていき、景気後退に陥り

ます。そのときには利上げをし続けたことで経済が大きく疲弊している

ことには気づけず即時性に欠ける経済指標で実際の数字の

悪さを確認してから利上げ停止、利下げと方向転換すること

になります。そのため、過去を振り返ると大きな株安ショックが起きる

タイミングというのは利上げ停止、もしくは利下げ中に起こる

ことが多く、今回も来年の利上げ停止したあたりからショック安に

気を付けなければならないとみています。目先のイベントに話を戻すと、今晩のFOMCでは0.5%の利上げ、

そして注目となるのがその後のパウエル議長の会見です。今回のCPIの発表を受けて、さすがにインフレはまだ高止まりしている

とは言いにくくなったと思われますので、極端にタカ派寄りの発言

は少なると思われます。もちろん、ハト派の発言に傾斜するということもなく、変に市場に

期待を持たせて株高となれば、資産効果からインフレが再燃する

ということも考えられるため、慎重に言葉を選んだハト派ともタカ派

とも捉えられる会見になると思われます。一つの例として「来年のターミナルレートに関してはインフレの

ピークアウト感はあるものの、未だ高原推移していることには変わらず、

今後の結果次第」というような発言が出てくるのではないかとみて

います。問題はその後の市場の反応であり、重要イベント無事通過から素直に

株高になることもあれば、きのうお伝えしたように足元の株価は期待

先行で買われてきたところもあり、材料出尽くしで売られるという

ことも視野に入れておいた方が良いと思います。本日の日経平均は米市場を好感して上昇が期待できますが、上述の

FOMCイベント、そして為替相場では円高が進行したことが日本株、

特に外需関連の上値を抑える要因になりやすいとみています。━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

◆マナカブ公式ブログ

https://manakabu.com/news/◆Twitter

https://twitter.com/manakabu◆Facebook

https://www.facebook.com/manakabucom━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

※内容については万全を期しておりますが、その内容を保証するものではあり

ません。また、当該情報に基づいて被ったいかなる損害についても、一切の責任を

負いません。投資に関する最終的な決定は、ご自身の判断でなさるように

お願いいたします。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP