-

◆経済指標の良し悪しに連動し始めた米株市場

2023.04.05 日米相場概況 -

いつもお世話になっております。マナカブ.com講師の中山です。

◆きのうの日米株価指数終値

日経平均株価 28,287.42 +99.27

TOPIX 2,022.76 +5.08

マザーズ 753.91 -8.87

NYダウ 33,402.38 -198.77

ナスダック総合 12,126.33 -63.13

S&P500指数 4,100.60 -23.91きのうの市場は景気減速懸念が強まりダウは5日ぶりの反落、

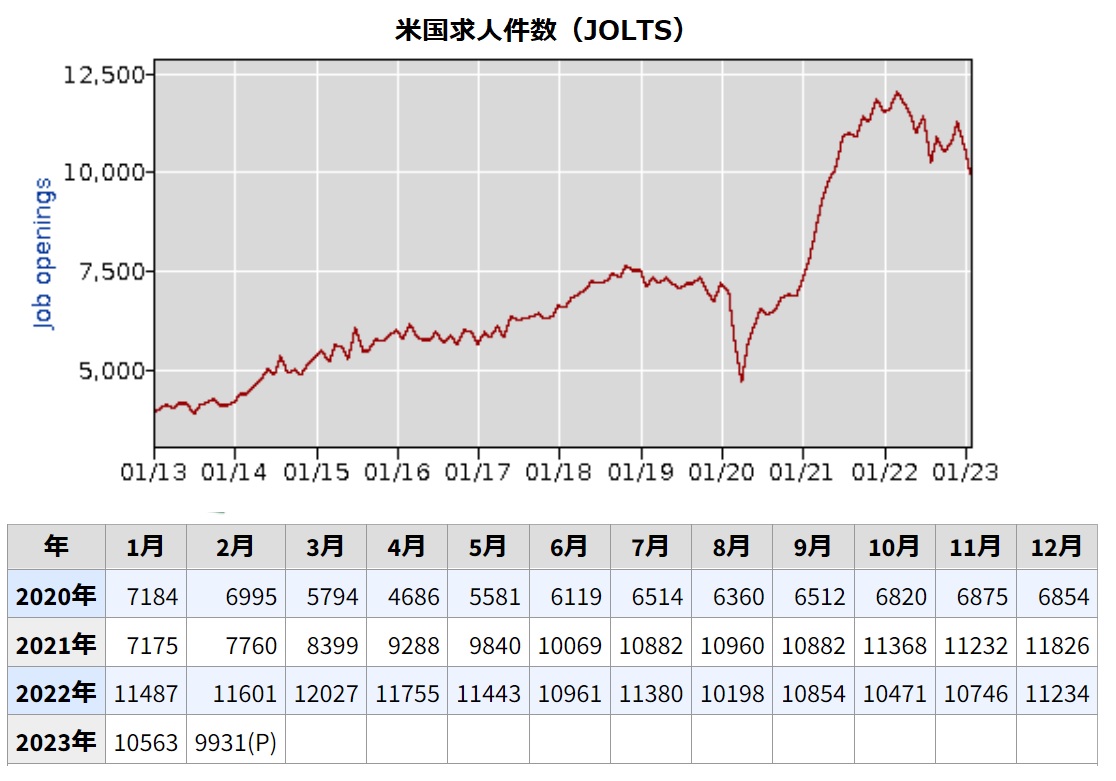

ナスダック指数は続落となりました。4日に米商務省が発表した2月の雇用動態調査(JOLTS)では求人件数が

約993万件と2カ月連続で減り、1050万件程度とみていた市場予想に届かず、

1000万件を下回ったのは21年5月以来。これまで逼迫していた労働需給が緩和に向かうとの見方が景気減速懸念に

つながる形となりました。(米国の求人件数推移)

加えて2月の製造業新規受注も予想▲0.5%に対して、▲0.7%と上回る

落ち込みとなったことから景気減速懸念が強まり株価の重石となりました。個別銘柄では、シクリカルのアルミ関連のニューコア▲6.8%、同業の

アルコアも▲3.4%と値下がり。

重機のキャタピラーも▲5.4%下げるなど景気敏感株が売られました。その他、マイクロンテクノロジーやラムリサーチなど半導体関連や

EVのテスラも軟調な展開となりました。一方、景気減速と利上げペース鈍化期待からゴールド関連のバリック

ゴールドやニューモントなどが上昇しています。◆経済指標の良し悪しに連動し始めた米株市場

きのうもお伝えをしたようにこれまでは「バッドニュース=グッドニュース」

として捉えられて悪い経済指標が出ればFRBによる利上げペースが鈍化

するであろうという見方から米長期金利は低下、株価は上昇する

という動きがみられていた米市場ですが、足元では素直にバッドニュース

はバッドニュースとして捉えられ、悪い経済指標が出ると株価が

売られるというフェーズに入ってきました。先日のISM製造業景況指数が予想を下回る結果となったことに加えて、

きのうは求人件数および製造業の新規受注の減少により、米長期金利

は3.3%まで低下。これまでは長期金利が下がると株式のバリュエーションが割安に

なるためテック企業を中心に買われる動きがみられましたが、

足元では経済指標が悪化して、金利が下がると同時に株も売られる

という動きがみられるようになってきました。ともすれば今週末に発表される3月の米雇用統計で失業率が

現時点での市場予想3.6%よりも高い数字が出ると株式市場はネガティブ

に反応しやすい地合いになったということです。再就職支援事業を手掛ける米国のチャレンジャーグレイ&クリスマスが

公表しているレポートでは1月に102,943件の人員削減が行われ、これは

2009年以降同月では過去最大です。引き続き2月も77,770人規模の削減が実施され、テック企業を中心に

3月は欧米で銀行破たんの問題もあったことから3月以降では金融部門

での削減も増えてくるものとみています。米市場の目先の値下がりリスクはマクロ面だけではなく株式の

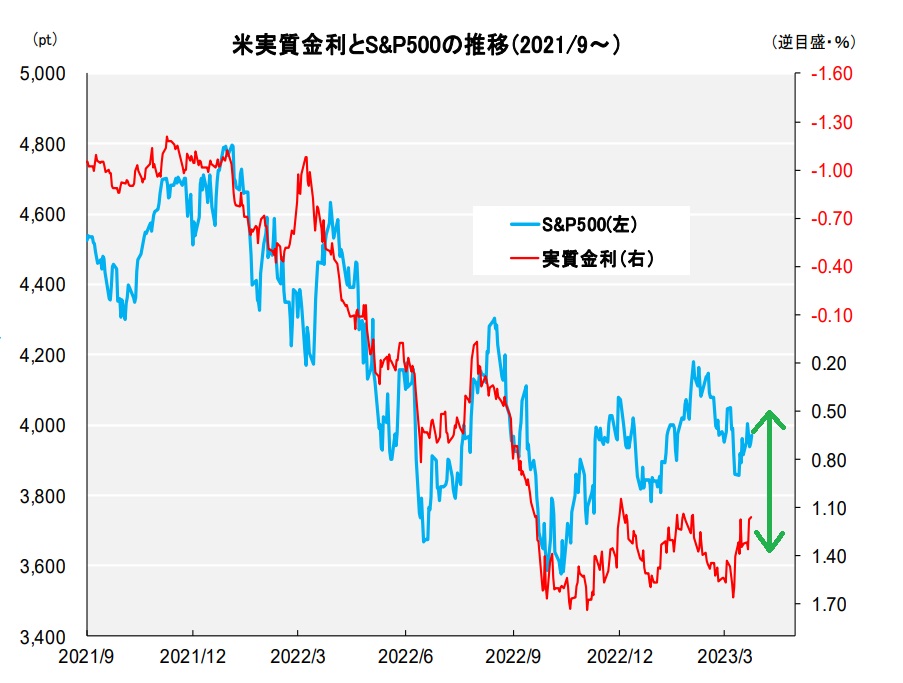

バリュエーション面からもそれが窺えます。(実質金利とS&P500指数の推移)

上図は名目金利(政策金利)から期待インフレ率を差し引いた実質金利

【逆目盛】とS&P500指数の推移を比較したものです。過去推移を見ても分かるように実質金利が上がると住宅ローンや

自動車ローンの金利負担が上昇し、消費行動も抑えられ預金に回す動き

が強まってきます。株式市場においても同様に金利が上昇しているのであれば、わざわざ

変動リスクのある株式を持たずに預金に回すインセンティブとなります

ので株価は割高感が台頭し、値下がりしやすい環境となります。よってこの2つはパラレルに動きますが、足元では連動はしている

もののギャップが生じている状況です。直近の経済指標の悪化で株価の重しになることを考えれば、実質金利

が株価に近づくように収斂するのではなく、株価の方が実質金利に

近づくように収斂していく、つまり株価の値下がりのリスクが

高まっていると考えるのが妥当かと思われます。雇用統計を無事通過したとしても次の週には3月のCPI、そして

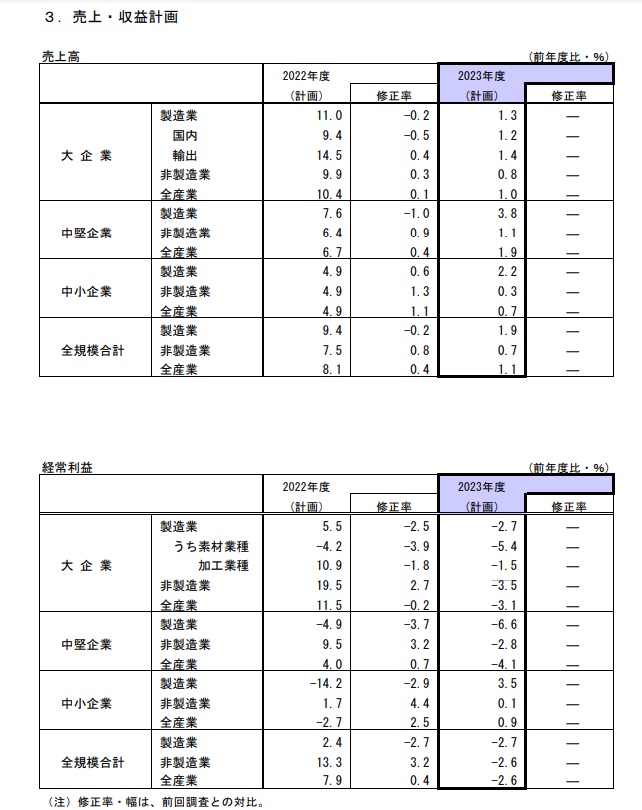

米国では1-3月期決算の発表が始まります。国内でも先日日銀短観が公表されましたが、23年度の企業の見通しは

製造業も非製造業もともに増収減益と考えているところが大半です。(日銀短観23年3月調査)

おそらくですが、米国企業もインフレの長期化から日本と似たような

収益見通しとなる可能性があり、仮にも1-3月期決算で下方修正が相次ぐ

ようなことになれば、バリュエーションの調整は避けられないものと

みています。日本株もここ数日、騰落レシオが120を往来するような過熱領域に入って

きましたので、いまは材料の出ていて資金が流入している銘柄を除いて

は持ち高を減らして上昇したものは手堅く利食いして、キャッシュ比率を

高めていく方向で動いていくのが賢明かと思われます。※本日の経済キーワード※

【騰落レシオ】

一定期間の値上がり銘柄数と値下がり銘柄数の比率を計算したテクニカル指標。

売られ過ぎ、買われ過ぎを判断する逆張りの指標で、東証一部の全銘柄

対象の25日騰落レシオが一般的です。120以上で買われすぎ80以下で売られすぎの目安となる。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

◆マナカブ公式ブログ

https://manakabu.com/news/◆Twitter

https://twitter.com/manakabu◆Facebook

https://www.facebook.com/manakabucom━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

※内容については万全を期しておりますが、その内容を保証するものではあり

ません。また、当該情報に基づいて被ったいかなる損害についても、一切の責任を

負いません。投資に関する最終的な決定は、ご自身の判断でなさるように

お願いいたします。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP