-

◆2026年3月、上場している銘柄の約1割強が上場廃止へ

2023.05.16 特別レポート -

いつもお世話になっております。マナカブ.com講師の中山です。

まず衝撃的なタイトルにしてしまって申し訳ないです。

しかしこれは釣りなどではなく事実であり、かつ多くの個人投資家の方が

知らなくて損をしてしまったということを出来るだけ防ぎたいという

想いからこのようなタイトルにさせてもらいました。今回は、株式市場に参加している人にとって、非常に重要な内容をお伝えします。

タイトル通りですが、

「2026年3月に上場している銘柄の約1割強が上場廃止、またはプライム市場に

上場している銘柄はスタンダード市場へ格下げへと追いやられます。」何をバカなとお思いかもしれませんが、残念ながら事実です。

これは特に経験の浅い個人投資家の方があまり意識していないことですが、

2022年4月に市場再編が行われ、それまでの東証1部、2部、ジャスダック、

マザーズという市場区分から「プライム」、「スタンダード」、「グロース」

という名称に市場が変わりました。ここまでは多くの方がご存知かと思います。

しかし、これはただ単に市場の名称が変わっただけではなく、日本の株式市場の

新陳代謝を促し、グローバルにみて魅力ある市場にスケールさせていくための

「大きな再編」を目的として行われたということです。具体的にはこの再編にあたり、上場基準が以前と比べるとより厳しくなりました。

(再編による新上場維持基準)

特に厳しくなった点は上図赤枠で示した3点です。

まず流通株式数ですが、プライム市場に上場している企業は2万株以上、

スタンダードは2000株以上、グロースは1000株以上ということでここはほとんど

の上場企業が現時点でクリアをしています。続いて流通株式時価総額についてですが、プライム市場は100億円以上、

スタンダードは10億円以上、グロース5億円以上となっていますが、残念ながら

この条件を満たしていない銘柄が各市場一定数存在します。そしてこの3点の中で最も基準としてハードルが高いのが流通株式比率です。

プライム市場は35%以上、スタンダードとグロースに関しては25%以上となって

おり上場維持基準を満たしていない銘柄の多くがここです。東証の資料では、22年12月末時点で、新市場の上場維持基準に適合していない企業数は、

全体で510社にのぼり、その内訳は

・プライム市場 269社(上場企業数比14.6%)

・スタンダード市場が200社(同13.8%)

・グロース市場が41社(同7.9%)

となっています。

話を戻して維持基準未達のハードルになっている流通株式比率というのは

発行済み株式数のうち、市場に流通させている株式数の割合を意味します。今回の市場再編の目的の一つに「市場の公平性」というものがあります。

流通株式数が少ないということは、同族経営、ステークホルダーによる株式の

持合いなどにより、自分たちだけで株を所有し、一般投資家の声が企業に

届きにくくすることができます。つまり、企業のいいように経営が出来るということです。

しかし、皆さんも一度は聞いたことのあるフレーズ、「会社は誰のものか?」

というこの問いかけ。答えはもちろん社長ではなく、株主のものです。

企業によっては流通させる株式数を敢えて少なくすることで、市場

(一般投資家)の声を届きにくくし、創業者、代表者の好きなように経営が

できる環境となり、投資家サイドからすれば経営面で健全性、公平性が

損なわれるというリスクが生じます。たとえば、分かりやすいところでは配当や優待に関してです。

自分らでマジョリティを持っていればいくら配当や配当性向が小さかろう

が文句を言われることはありません。経営面においても誰にも文句は言われません。しかしこれではなかなか

スケールするのも難しくなります。また、こういった企業が数多く

のさばってしまうと、海外の投資家らすれば「日本企業に投資するのは

やめよう」となりやすくもなります。この公平性を保ち、市場の健全性を図りグローバルに資金が入って

きやすくする環境に整えるということが再編の一つの目的です。この流通株式比率を高めることによって特に株主名簿に社長、そして社長と

同じ苗字がズラリと名を連ねている同族企業は見直しを迫られることになります。2022年4月の再編のタイミングでは、この是正時期に関して具体的に

いつまでに是正をしなければならないという期日(経過措置)は

決まっていませんでしたが、2023年の1月にこの期日が決定となりました。それが、2025年の3月となります。

2025年3月までに是正が出来なければ、監理銘柄(整理銘柄)に指定されて、

さらに1年間の改善期間が設けられます。その1年後にあたる2026年3月までに改善ができなければ上場廃止に

追いやられてしまいます。(プライム市場を選んだ企業でスタンダード市場の条件を満たすものは

スタンダード市場に降りるということも可)そもそも再編時に行われた流れをいったん振り返りたいと思います。

例えば現在プライム市場に上場している企業というのは東証が、

「はい、あなたはプライム市場へ行きなさい」

「はい、あなたはスタンダード市場ね」

というように指名したわけではありません。

市場再編に合わせて企業自身でプライム、スタンダード、グロースのどこに移る

かを決めることが出来ました。このときに再編の時点(22年4月)ではプライムの上場基準は満たせていない

けれど経過措置中に基準を満たすことを目標としてプライム市場を選択した

企業も少なからずあったということです。しかし、実際にプライム市場を選んだは良いものの、経済環境や業績面から

基準を満たせない銘柄も出てくるとみています。それならば基準を満たすために改善をすればいいだけじゃないかと

思われると思いますが、言うは易し行うは難しということです。先にも述べた歴史ある同族企業なんかは他所さま(他の投資家)から

ああしろ、こうしろと言われたくないわけです。だから株を流通させずに自分たちで大株主になっておいて自由な経営を

していきたいわけです。しかし東証が今回のルールを作ったもんですから、同族経営の会社は

プライド的にはプライムに残りたいけれど、株を流通させるのも嫌という

葛藤にいま苛まれているわけです。業績面でも同様のことが言えます。

再編時には足元の業績を考えると2,3年もあればプライムの条件を

満たすと考えていた企業も自分たちがいる市場環境の変化や対象としている

ユーザー志向の変化から当初の目論見がずれてくるということは

往々にして起こるわけです。これにより、当初はプライム市場に残れると思って選択したにもかかわらず

条件未達でスタンダードに格下げ、場合によっては上場廃止しなければ

ならないという企業が出てくると思われます。そのため個人投資家の方でプライム市場に上場している企業を選べは

スタンダード、グロース市場の銘柄よりも値動きが安定しているなんて

考えは完全に甘すぎるということです。きちんとこれらの市場存続のリスクをプラスアルファで考える必要が

2026年3月まで必要になってくるということです。◆上場維持基準を満たすためには?

では、現在基準未達の銘柄が基準を満たすためには具体的にどういうこと

をしていけば良いのかについてお伝えします。まず最もハードルが高いとお伝えした流通株式比率の増大ですが、これを

行うために企業が取る戦略が「株式の売り出し」です。つまり、市場に売り出すことで流通比率を上げることができます。

じゃあそれやればサクッとクリアできるかというと確かにこれで簡単に

クリアは出来るのですが、株を売り出せばファーストリアクションとして

大抵は株価が下がる要因となります。なぜならば、これまで基本的には売られなかった株が市場に流通すること

になりますので、希少性が損なわれ価格は下落します。ダイヤモンドが分かりやすい例ですが、ダイヤモンドってなぜ高価なんでしょうか?

キラキラ綺麗に光るから?

ではありませんよね。希少性があるから高価なんです。

あれが、道端にゴロゴロと転がっていたらどうでしょうか?

当然いまのような価値にはならないわけです。

そして、売り出した人(企業)は基本的にその株をまた買うということは

ないので(流通株式比率が上がるため)、需給的に買いよりも売りが

強まりやすい環境となります。ここが一番個人投資家の方には気を付けておいてもらいたいところ

ですが、基準未達の企業は自社株の売り出し、または株式持ち合いをしている

ステークホルダーにお願いをして売り出してもらい、流通株式比率を高めて

市場に残ることを考えなければならないため、未達の企業を保有することは

それだけで業績やテクニカル面だけでなく、下落のリスクを孕んでいるということに

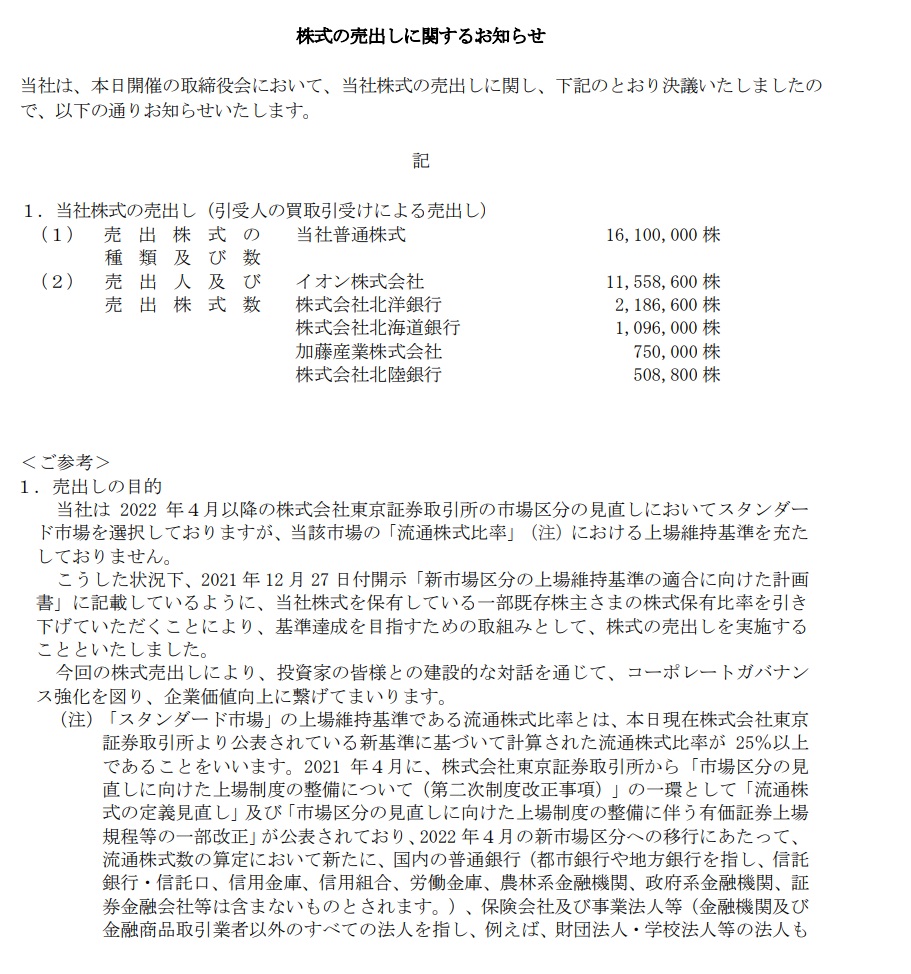

なります。事実、23年1月にイオン北海道【7512】が自社株を含めステークホルダーも

巻き込みこの売り出しを行うことを決定しました。

その直後、株価は約▲10%の急落となり、その後も下げが継続しています。そもそもイオン北海道はスタンダード市場を選択していますが、流通

株式比率はわずか15%(スタンダードは25%以上)しかありませんでした。よって、改善をしていく必要があったため今回の売り出しにつながった

ということです。そのときの同社のIRを一部抜粋したものをご紹介します。

(イオン北海道 IR)

プライム市場を選択した企業は条件をクリアできなければスタンダードに

格下げするということはできますが、そもそもスタンダード市場を選択している

企業は格下げはありません。クリアできなければ上場廃止を余儀なくされてしまいます。

イオングループは特に株主優待が有名で、この優待目的で株を保有している

という個人投資家の方も多いと思います。しかし、安易に優待目当てで株を保有しているとこのような思わぬ事故に

遭遇するということです。特に、経過措置期限の2025年3月、そこからの猶予期間である2026年3月まで

は特にこの事故に遭いやすくなりますので、上場基準を満たしているか

どうか、これまで銘柄を選ぶ際にチェックしていた項目に今回の内容を

プラスアルファで加えてチェックしていく必要があるということです。もちろん、優待が目的で株の値上がり値下がりは二の次、三の次という

方はこれまでのスタンスでも全然良いと思います。だけど、ほとんどの方は「できればキャピタルゲインも狙えればなお良し」

と考えている方が多いと思いますので、そういう方はぜひ今回の

内容を参考に、上場維持基準を満たしているかどうかを確認するように

してもらえればと思います。また、今回の内容にはまだ続きがあります。

今回の知識を身につけていただき、知らないことで余計な事故に巻き込まれない

ことはもちろんのこと、

この市場再編を利用して利益を得る方法についてもお伝えしています。

特別レポートは2970円(税込)でご提供させていただきます。

ご興味を持っていただけた方はぜひレポートのご購入をお待ちしております。

レポート内容は以下になります。

◆INDEX

◆市場再編に伴う上場基準の変更

#1 改めて市場再編の変更点について

#2 市場維持に必要なこと

#3 厄介な●●と●●◆効率のいい銘柄の探し方、調べ方について

#1 上場維持基準を満たしているかどうか調べる方法

#2 会社四季報

#3 証券会社◆資産を減らさないためにチェック

#1 狙う銘柄は必ず●●と●●をチェック

#2 今回の再編に伴い利益を狙う戦略について

#3 具体的な銘柄の探し方について

#4 具体的なIRの調べ方ついて◆いざ利益取りへ

#1 エントリーのタイミング

#2 狙う銘柄の注意点①

#3 狙う銘柄の注意点②※ご購入に際してはクレジットカード(VISA、マスター)での決済で承っております。

※決済が確認できましたら、24時間以内にレポートを決済時にご入力いただきました

メールアドレス宛にダウンロードURLをお送りいたします。

(メールアドレスの入力間違いにくれぐれもお気を付けください)━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

◆マナカブ公式ブログ

https://manakabu.com/news/◆Twitter

https://twitter.com/manakabu◆Facebook

https://www.facebook.com/manakabucom━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

※内容については万全を期しておりますが、その内容を保証するものではあり

ません。また、当該情報に基づいて被ったいかなる損害についても、一切の責任を

負いません。投資に関する最終的な決定は、ご自身の判断でなさるように

お願いいたします。

-

TEL:03-6811-3246

平日10:00-19:00 -

今なら参加者に特典をプレゼント 無料セミナーの詳細はこちら

-

受講生の方 授業のご予約

PAGE TOP

PAGE TOP